Sortir des sentiers battus

Il y a plus de 15 ans, nous avons demandé aux investisseurs de nous faire confiance en tant que gestionnaires de leur patrimoine durement acquis. Dans la vie, peu de choses évoluent de façon linéaire, et c’est surtout vrai dans le cas des investissements. La route est parfois cahoteuse et nous savions qu’il s’agit d’un parcours solitaire.

Le temps compte de nombreux avantages, l'un d'entre eux étant la mise en perspective. Nous pouvons revenir sur les décisions que nous avons prises et sur leurs résultats, et plus particulièrement sur la façon dont notre volonté de nous démarquer de la masse a défini nos 15 premières années et celles à venir.

La « force » du nombre?

L'être humain a été conçu pour survivre en groupe. Le regroupement fait partie de notre évolution – il est beaucoup plus sûr d'être entouré que d'être une proie solitaire traversant le désert. Dans la nature, l'indépendance n'est généralement pas récompensée et aboutit souvent à un désastre.

En revanche, c’est généralement tout le contraire en investissement. Le bruit du troupeau peut être une source de distraction et donner un faux sentiment de sécurité.

L'histoire a montré que lors des périodes les plus risquées, les investisseurs n’avaient aucun souci. Au contraire, ceux-ci étaient figés par la peur lors des périodes les plus opportunes.

Face à l'incertitude, nous sommes restés concentrés sur nos atouts concurrentiels. Cela signifie que nous avons toujours respecté notre méthode d'investissement d’apparence simple sans laisser nos émotions prendre le contrôle.

Le chemin délaissé

par Robert Frost

Dans un bois jaune, deux chemins se séparaient

Et désolé de ne pouvoir emprunter l’un et l’autre

Et n’être qu’un voyageur longtemps je demeurai

Et suivis du regard autant que je pouvais

Le premier jusqu’au tournant sous les hêtres ;

Puis je pris le second, presque aussi tentant

Et peut-être même plus recommandé

Parce que tout herbeux, à la marche invitant ;

Même si, pour dire vrai, les passants

Les avaient tous deux pareillement usés

L’un et l’autre s’offraient au petit jour

Avec leurs feuilles qu’aucun marcheur n’avait noircies

Je gardais le premier pour un autre parcours

Tout en sachant que de tour en détour

Je ne repasserais probablement jamais ici

C’est en soupirant que je devrais l’avouer

Je ne sais où, il y a bien longtemps

Deux chemins dans un bois se séparaient et j’ai –

J’ai pris des deux le moins fréquenté

Et c’était sans doute le plus important.

Cela ne veut pas dire que nous avons toujours eu raison. En fait, nous portons nos erreurs comme des tatouages, nous en parlons ouvertement et nous les mettons à jour chaque année sur notre site Web. La vérité est que lorsqu’on investit pendant une longue période, on a tendance à se souvenir davantage des erreurs que des bons investissements.

Beaucoup d’événements se sont produits au cours des 15 premières années de notre parcours aux côtés de nos investisseurs. Ce qui n'a pas changé (et qui ne changera pas), c’est notre méthode d'investissement – nous sommes des propriétaires d'entreprises qui achètent des entreprises. Nous investissons dans des entreprises après avoir effectué une analyse fondamentale et en développant des points de vue exclusifs sur celles-ci.

Nous gardons à l'esprit les problèmes macroéconomiques du marché lorsque nous analysons les risques ou déterminons les secteurs à éviter, mais nous avons toujours fait de notre mieux pour communiquer ces risques aux investisseurs partageant les mêmes idées et désireux de nous suivre sur notre parcours.

Rafraîchissons-nous la mémoire et revenons sur les fois où nous sommes sortis des sentiers battus pour nous retrouver très loin du troupeau.

De 2008 à 2009

Les survivants non évidents

« Si vous savez ce que tout le monde sait, vous ne savez rien du tout. »

La crise financière a entraîné une volatilité des marchés sans précédent depuis la Grande Dépression. Au plus fort de l'incertitude, l'investisseur moyen se demandait si le système financier allait s'effondrer. L'histoire a montré qu'en période de peur extrême, les investisseurs se tournent vers des entreprises "sûres" - ce que nous appelons les "survivants évidents". En fait, les investisseurs se sentaient plus en sécurité avec les produits de première nécessité - les épiceries, les entreprises de produits emballés et les services publics - car les gens auraient toujours besoin de nourriture, d'articles personnels, d'électricité et de services téléphoniques. De nombreux acteurs du marché ont trouvé du réconfort en se tournant vers ces secteurs.

Nous n’étions pas en mesure de dénicher des occasions dans les secteurs populaires. En outre, nous estimions qu'il pouvait être risqué de détenir ces entreprises car, historiquement, investir en fonction de l'opinion consensuelle n'a pas été financièrement payant.

De même, nous voyions peu de valeur dans les entreprises qui avaient besoin que l'économie connaisse de la croissance pour progresser elles-mêmes. Il s'agit par exemple de la plupart des grandes entreprises de loisirs et de transport. Nous croyions que l'économie mondiale pourrait rester stagnante plus longtemps que prévu et que, par conséquent, les entreprises qui ont besoin de l'économie pour stimuler leur croissance pourraient ne pas constituer de bons investissements.

Nous avons donc investi dans des survivants non évidents qui pouvaient croître indépendamment de ce qui se passait (dans les limites du raisonnable) dans l'économie. En d'autres termes, nous avons recherché des entreprises qui pouvaient doubler de taille selon nous sur une période de cinq à sept ans, sans devoir payer pour cette croissance en termes de capacité bénéficiaire. Parmi les exemples de ce type d'entreprises, citons Ryanair, une compagnie aérienne à bas prix, et Pool Corp, un distributeur américain de produits pour piscines.

Lors de nos cinq premières années, il était « évident » que le chemin le moins fréquenté était le bon choix à long terme :

Rendement annualisé total ($CA)

Source : FactSet Research Systems Inc. La série F est offerte aux investisseurs dans le cadre d'une entente de frais de service et de conseil et n'exige pas d'EdgePoint qu'elle engage des frais de distribution sous forme de commissions de suivi aux courtiers. L'indice MSCI Monde a été choisi comme indice de référence pour le Portefeuille mondial EdgePoint parce qu'il s'agit d'un indice de référence largement utilisé pour le marché des actions mondiales. L'indice MSCI Biens de consommation mondiaux et l'indice MSCI Services aux collectivités mondiaux sont indiqués pour représenter les secteurs où les investisseurs perçoivent la sécurité en raison de la demande constante des consommateurs pendant une période de volatilité. Il est impossible d’investir dans ces indices. Référez-vous à la diapositive Informations importantes – indices de référence pour obtenir plus de détails.

De 2010 à 2011

Des rendements plus lents pour plus longtemps

En 2010, le mantra était la « nouvelle normalité » – une conjoncture macroéconomique qui comprenait des niveaux de chômage élevés, le désendettement des ménages, les risques liés à la dette souveraine, les mesures d'austérité et la lutte contre l'inflation et la déflation. L'année 2011 a été marquée par une nouvelle vague d'inquiétudes : dégradation de la note de la dette américaine, crise de la dette européenne et ralentissement potentiel de la Chine. Le consensus s'est fait autour d'un monde plus lent et plus long, un point de vue que nous partagions.

Le verre semblant à moitié vide, de nombreux investisseurs ont décidé de remplir leurs portefeuilles avec les options les plus « sûres », à savoir les liquidités et les titres à revenu fixe tels que les obligations à 10 ans du gouvernement canadien. Tout le monde s'attendait à être « payé pour attendre » dans les obligations d'État jusqu'à ce que l'économie mondiale s'améliore. L'idée était que les marchés boursiers mondiaux n'offraient pas d'occasions d'investissement aussi attrayantes que les obligations. En réalité, quiconque achetait des obligations aux taux de rendement en vigueur à l'époque s'engageait dans une perte quasi garantie après ajustement pour tenir compte de l'inflation si elles étaient conservées jusqu'à l'échéance. Une « perte garantie » ne correspond pas à notre définition de la « sécurité ».

Ce que l'investisseur moyen semble oublier, c'est que la sécurité est une fonction du prix payé pour l'obtenir. Si l'on paie trop cher, cet investissement « sécuritaire » peut s'avérer être très risqué à posséder.

Nous avons continué à nous concentrer sur la recherche d'entreprises telles que le fabricant de moteurs allemand Tognum AG (aujourd'hui Rolls-Royce Power Systems AG) et le fabricant d'emballages médicaux Gerresheimer AG, capables de croître indépendamment de la conjoncture économique. Il s'agissait de tirer parti des perspectives actuelles en investissant dans des entreprises résilientes dotées d'un solide potentiel de croissance et ignorées par un marché très pessimiste.

Les investisseurs qui ont payé pour obtenir cette tranquillité d'esprit à court terme ont été récompensés à long terme par un rendement à peine supérieur à l'inflation, comme le montre l'indice ICE BofA Canada Broad Market (qui comprend les obligations d'État et les obligations de sociétés canadiennes de qualité).

Rendement annualisé total ($CA)

Source : FactSet Research Systems Inc. L'indice MSCI Monde a été choisi comme référence pour le Portefeuille mondial EdgePoint, car il s'agit d'une référence largement utilisée pour le marché des actions mondiales. L'indice ICE BofA Canada Broad Market est utilisé pour représenter la sécurité perçue par les investisseurs en matière de revenu fixe pendant une période de volatilité. Il est impossible d’investir dans les indices. Référez-vous à la diapositive Informations importantes – indices de référence pour obtenir plus de détails.

2013

Du pareil au même au Canada?

À la fin de l'année 2012, l'investisseur canadien moyen a vu un marché qui avait surpassé les indices américains et internationaux sur 10 et 20 ans :

| Région | Indice | 10 ans | 20 ans |

|---|

Les investisseurs de l'indice composé S&P/TSX pensaient probablement qu'ils investissaient au Canada. Un examen plus approfondi a montré qu'ils s'appuyaient sur une idée axée sur d'autres régions : la Chine et les marchés émergents. Leur croissance rapide en a fait les plus grands consommateurs de matières premières. En effet, près de 50 % de l'indice canadien se situait dans les secteurs de l'énergie et des matériaux (métaux précieux et de base). Ces segments étaient étroitement liés à la fortune de la Chine et des marchés émergents. La croissance économique de ces pays s'est traduite par une augmentation de la demande de matières premières, ce qui a eu une incidence directe sur le prix de l'énergie et des matériaux. Les investisseurs s'attendaient à ce que la demande de ressources naturelles augmente régulièrement.

Nous avons estimé qu'il était très risqué d'être surexposé à une seule idée. En conséquence, la pondération combinée de notre portefeuille canadien dans l'énergie et les matériaux représentait la moitié de celle de l'indice.

Répartition sectorielle

31 déc. 2012

Source, indice : FactSet Research Systems Inc. En $CA. L'indice composé S&P/TSX a été choisi comme indice de référence pour le Portefeuille canadien EdgePoint parce qu'il s'agit d'un indice de référence largement utilisé pour le marché des actions canadiennes. Référez-vous à la diapositive Informations importantes – indices de référence pour obtenir plus de détails.

À l'instar de l'indice, le fonds moyen de la catégorie des fonds d'actions canadiennes avait à l'époque une pondération de 37 % en énergie/matériauxi.

Le secteur des fonds communs de placement incite les gestionnaires de portefeuille à suivre la même voie que leur indice de référence. Suivre les résultats de l'indice de référence réduit le risque de carrière puisque vous n'êtes pas pénalisé pour avoir été différent lorsque l'indice baisse et vous êtes assuré d'une récompense similaire lorsqu'il augmente. C'est un exemple parfait du vieil adage « il est préférable pour la réputation d'échouer de manière conventionnelle que de réussir de façon non conventionnelle ».

À EdgePoint, nous considérons le risque comme une perte permanente de capital. Pour nous, il s'agit d'un risque réel et il est lié aux facteurs qui peuvent aller mal dans les caractéristiques fondamentales sous-jacentes d'un investissement par rapport au suivi des avoirs d'un indice de référence.

La perte permanente du capital de qui?

La rémunération par rapport à un indice redéfinit involontairement le risque. Au lieu de considérer le risque comme la possibilité d'une perte permanente du capital des investisseurs, les gestionnaires de portefeuille de notre secteur sont davantage préoccupés par le « risque » que représente pour leur bonus de fin d'année le fait de ne pas détenir une entreprise ou un secteur particulier qui est populaire dans l'indice. C'est assez fâcheux, n'est-ce pas?

Alors, comment notre méthode non conventionnelle s'est-elle comportée par rapport à l'indice composé S&P/TSX au cours des cinq années suivantes?

Rendement annualisé total ($CA)

Source : FactSet Research Systems Inc. L'indice composé S&P/TSX a été choisi comme indice de référence pour le Portefeuille canadien EdgePoint parce qu'il s'agit d'un indice de référence largement utilisé pour le marché des actions canadiennes. Il est impossible d’investir dans les indices. Référez-vous à la diapositive Informations importantes – indices de référence pour obtenir plus de détails.

De 2018 à 2020

Les dangers de rechercher le rendement à tout prix

« En matière de risques, il n'y a rien de gratuit. »

Dix ans après la crise financière, l'effet des taux d'intérêt bas sur plusieurs années s'est fait sentir sur les investisseurs à revenu fixe. Comme les entreprises pouvaient emprunter de l'argent à des taux bas, la dette qu'elles émettaient était assortie d'un paiement d'intérêts moins élevé et donc d'un rendement plus faibleii. L'un des moyens d'augmenter le rendement était d'aller plus loin sur la courbe des taux en achetant des obligations à plus longue durée, ce qui signifie une plus grande sensibilité aux variations des taux d'intérêtiii. L'indice était heureux de le faire, malgré le risque supplémentaire. Les sociétés de supermarchés « d'investissement » ont tiré parti de cette situation en lançant des fonds à revenu/rendement élevé.

Nous avons mis en garde nos clients contre l'extrême complaisance qui régnait sur les marchés des titres à revenu fixe. C'était la partie oubliée des portefeuilles que beaucoup espéraient pouvoir mettre en place et oublier. Nous avons reconnu que la baisse des rendements avait forcé les gens à chercher ce qui était disponible et qu'il y avait plus de risques dans le système que ce que beaucoup étaient prêts à reconnaître.

Au fur et à mesure que le rendement diminuait, la durée (ou le niveau de risque) continuait d'augmenter. C'est la définition même de tenter d’obtenir du rendement à tout prix.

Indice ICE BofA Canada Broad Market Rendement à l'échéance et durée

Du 30 juin 1992 au 31 déc. 2021

Source : Bloomberg LP. L'indice ICE BofA Canada Broad Market Index représente le marché canadien des titres à revenu fixe. Référez-vous à la diapositive Informations importantes – indices de référence pour obtenir plus de détails.

Alors que tous les investisseurs considéraient les obligations à long terme comme sûres, nous estimions que cette catégorie d'actifs était devenue très risquée. Nous avons souligné qu'une longue histoire de taux d’intérêt bas avait donné un bon coup de pouce à une génération d'investisseurs en titres à revenu fixe. Ils pensaient qu'un environnement aussi favorable durerait éternellement, mais nous avons opté pour une approche différente qui ne s'appuyait pas sur le fait que les taux d’intérêt historiquement bas allaient encore baisser. Nous avons maintenu une durée courte dans le Portefeuille mondial de fonds de revenu et de croissance EdgePoint et le Portefeuille canadien de fonds de revenu et de croissance EdgePoint (moins d'un quart de l'indice) pour nous protéger contre la perspective d'une hausse des taux d’intérêt et nous permettre de réinvestir nos paiements de capital arrivant à échéance dans un marché plus favorable au fur et à mesure qu'ils augmentaient.

En 2020, le marché haussier des titres à revenu fixe avait environ 40 ans. Les taux d’intérêt ont continué à baisser tandis que tout le monde était forcé de rester à la maison en raison de la pandémie de COVID-19. Nous ne gérions pas de fonds commun de placement à revenu fixe à prospectus autonome, mais nous estimions qu'il était de notre responsabilité de sensibiliser nos partenaires conseillers aux risques que nous percevions dans cet espace.

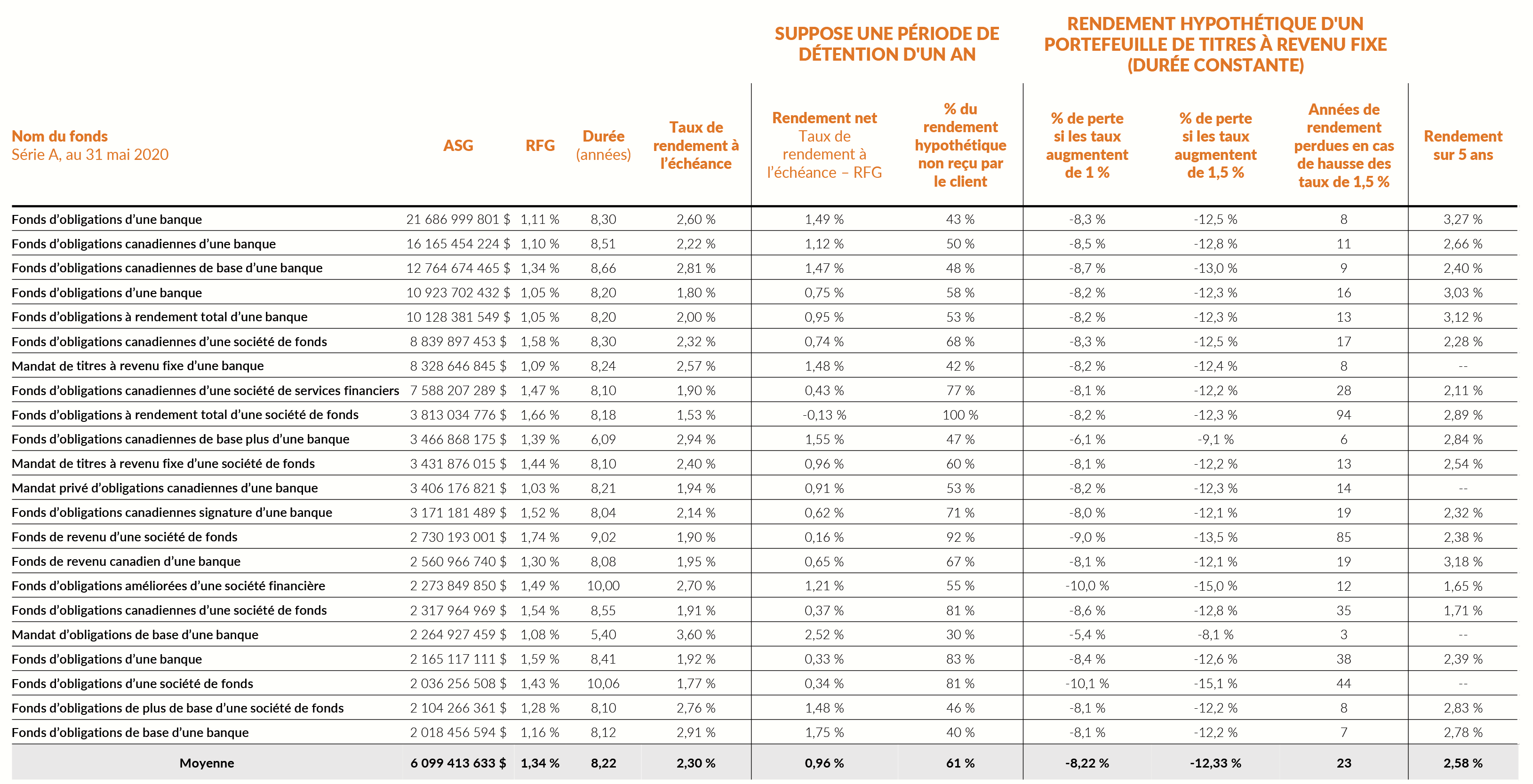

Voici la liste des fonds obligataires canadiens que nous avons envoyée par courriel à nos conseillers partenaires au milieu de l'année 2020. Il s'agit de fonds réels vendus par des sociétés connues du secteur, mais nous avons modifié les noms pour protéger ces gestionnaires « pas si innocents » :

Source : Morningstar Direct. Rendement total annualisé en dollars canadiens. Actif sous gestion et rendement sur 5 ans au 31 mai 2020. L'univers des fonds analysés ne comprend que les fonds dont la durée et le rendement à l'échéance sont disponibles, et dont l'actif sous gestion est d'au moins 2 milliards $ dans la catégorie des titres à revenu fixe canadiens. Le RFG, la durée et le rendement à l'échéance de la série A sont tirés directement des sites Web des fonds. En l'absence d'informations sur les sites Web des fonds, Morningstar a été utilisé. Le « pourcentage de rendement non perçu par le client » est calculé en divisant le RFG par le rendement à l'échéance du fonds et en supposant une période de détention d'un an. Les « années de rendement perdues si les taux augmentent de 1,5 % » ont été calculées comme le « % de perte si les taux augmentent de 1,5 % » divisé par le « rendement net ». L'obligation d'État américaine à 10 ans a été utilisée pour représenter les hausses de taux d’intérêt dans les exemples de rendement hypothétique ci-dessus.

Les résultats des plus grands fonds canadiens à revenu fixe n’étaient pas beaux à voir. Le portefeuille moyen avait une durée de 8,2, un rendement à l'échéance de 2,30 % et un RFG de 1,34 %.

En supposant que le rendement des obligations du Trésor à 10 ans augmente de 1,5 % (c'est-à-dire qu'il revienne au niveau où il était avant la pandémie de COVID-19), le client perdrait plus de 12 % de son investissement.

Si rien ne changeait, l'investisseur moyen dans ces fonds gagnerait 1 % par an pendant huit ans (c'est-à-dire qu'il se ruinerait lentement en tenant compte de l'inflation). La partie de leur portefeuille « investir et oublier » s'est soudain transformée en « investir et oublier d’atteindre le point B ».

Nous ne pouvons pas prédire les événements macroéconomiques tels que les changements de taux d’intérêt, mais nous savions qu'ils allaient finir par bouger. Si les taux d’intérêt augmentaient, les personnes qui avaient investi plus de 134 milliards $ dans ces fonds seraient lésées. Cette somme impliquait un pari fort sur la baisse des taux d’intérêt, à partir du point le plus BAS de l'histoire.

Bien que nous n'ayons pas d'autre fonds autonome à proposer, nous avons reconnu les risques inhérents et nous nous sommes donné pour mission d'alerter nos partenaires conseillers afin qu'ils puissent éviter à leurs clients de se faire prendre dans un fonds qui constituait potentiellement un « piège à revenus ». Les conversations n'ont pas toujours été faciles, mais nous avons estimé que c'était la meilleure chose à faire pour nos partenaires et leurs clients.

Malheureusement pour les nombreux investisseurs qui sont demeurés investis dans ces fonds, nous savons aujourd'hui que les taux d'intérêt ont effectivement augmenté.

Le tableau suivant compare le rendement de la partie à revenu fixe du Portefeuille mondial de fonds de revenu et de croissance EdgePoint et du Portefeuille canadien de fonds de revenu et de croissance EdgePoint au rendement moyen des fonds du courriel précédent et à l'ensemble du marché obligataire canadien.

Rendement total annualisé ($CA)

Source : revenu fixe et rendement des fonds EdgePoint : FactSet Research Systems Inc. Rendements totaux, nets de frais (à l'exclusion des frais de conseil), en dollars canadiens. Les données sur le rendement des titres à revenu fixe des Portefeuilles de fonds de revenu et de croissance EdgePoint sont présentées à des fins d'illustration seulement et ne sont pas représentatives du rendement futur. Ils ne sont pas censés représenter les rendements d'un fonds de titres à revenu fixe réel puisqu'il était impossible de les obtenir en investissant. Les données de rendement des Portefeuilles de fonds de revenu et de croissance EdgePoint pour les titres à revenu fixe sont nets de frais et sont des approximations calculées en fonction des données sur les avoirs en fin de journée (les cours réels ne sont pas pris en compte). Un ratio hypothétique des frais de gestion (RFG) de 0,62 % a été appliqué aux rendements des titres à revenu fixe des Portefeuilles de fonds de revenu et de croissance EdgePoint et calculé au prorata quotidiennement. Le RFG des titres à revenu fixe a été calculé en fonction du RFG moyen du Portefeuille mondial de fonds de revenu et de croissance EdgePoint et du Portefeuille canadien de fonds de revenu et de croissance EdgePoint (0,84 % et 0,86 %, respectivement). Le rendement moyen des fonds canadiens à revenu fixe est le rendement moyen simple des fonds figurant dans le tableau précédent qui a été inclus dans le courriel envoyé par EdgePoint aux conseillers partenaires le 8 juillet 2020. L'indice ICE BofA Canada Broad Market a été choisi comme indice de référence pour la portion à revenu fixe des Portefeuilles de fonds de revenu et de croissance EdgePoint parce qu'il s'agit d'un indice de référence largement utilisé pour le marché canadien des titres à revenu fixe. Il est impossible d’investir dans l’indice et dans la moyenne de titres à revenu fixe canadiens. Référez-vous à la diapositive Informations importantes – indices de référence pour obtenir plus de détails.

2019

Pétrole et gaz

« Les mots les plus sales en investissement »

En 2019, l’industrie canadienne du pétrole et du gaz ont été l'industrie la plus délaissée au monde, sous l'impulsion d'initiatives malencontreuses liées aux critères environnementaux, sociaux et de gouvernance (ESG). Au cours de nos nombreuses années d'investissement, nous avons appris que ce sentiment négatif commence à devenir le fondement de la création de valeur à plus long terme si l'investissement peut surmonter les raisons pour lesquelles il est tombé en disgrâce en premier lieu.

À notre connaissance, aucun fonds énergétique n'a été lancé à ce moment-là, à l'exception de notre portefeuille exempt de prospectus, accessible aux investisseurs accrédités, qui investissait dans les entreprises énergétiques mal-aimées de l'ouest du Canada (dont vous pouvez lire l'article ici). Nous croyons en la transition énergétique, mais elle nécessite une stratégie réfléchie pour nous sevrer progressivement du pétrole et du gaz – et le monde n'est pas encore prêt à fonctionner sans eux.

Plus de quatre ans plus tard, le produit de base est resté fidèle à son modèle de forte volatilité due à des fluctuations importantes de l'offre et de la demande. Compte tenu de la pandémie de COVID-19 et de certains enjeux géopolitiques qui ont exercé un impact considérable sur les prix du pétrole et du gaz, on peut dire qu’il s’agissait d’un parcours excitant, bien que solitaire. Le rendement annualisé de l'indice composé S&P/TSX de l'énergie depuis le lancement de notre portefeuille le 22 novembre 2019 a été de 20 %iv.

Ce portefeuille est maintenant fermé aux nouveaux investisseurs et nous comptons rendre de l'argent aux investisseurs existants lorsque nous estimerons qu’il n’existera plus d’occasion dans ce domaine.

2021

Pourquoi investir au Canada?

Contrairement à 2013, l'investisseur moyen ne voulait rien savoir du Canada presque dix ans plus tard. L'argent a continué à sortir des fonds nationaux.

Ventes nettes de fonds communs de placement par catégorie d'actifs (en milliards $CA)

En sortant des sentiers battus, nous avons observé une occasion dans l'écart d’évaluation le plus important entre l’indice composé S&P/TSX et l’indice S&P 500 depuis plus d'une décennie. Nous étions convaincus que les investisseurs négligeaient les occasions attrayantes d'investir au Canada.

Ratios cours/bénéfices prévisionnels – Indice composé S&P/TSX par rapport à l'indice S&P 500

De 2001 à 2021

Source : Bloomberg LP. Graphique affiché du 2 avril 2001 au 30 mars 2021. Les ratios cours/bénéfice sont calculés sur la base des estimations consensuelles à terme du bénéfice par action. Bénéfice consensuel au 31 mars 2021. Il est impossible d’investir dans les indices. Référez-vous à la diapositive Informations importantes – indices de référence pour obtenir plus de détails.

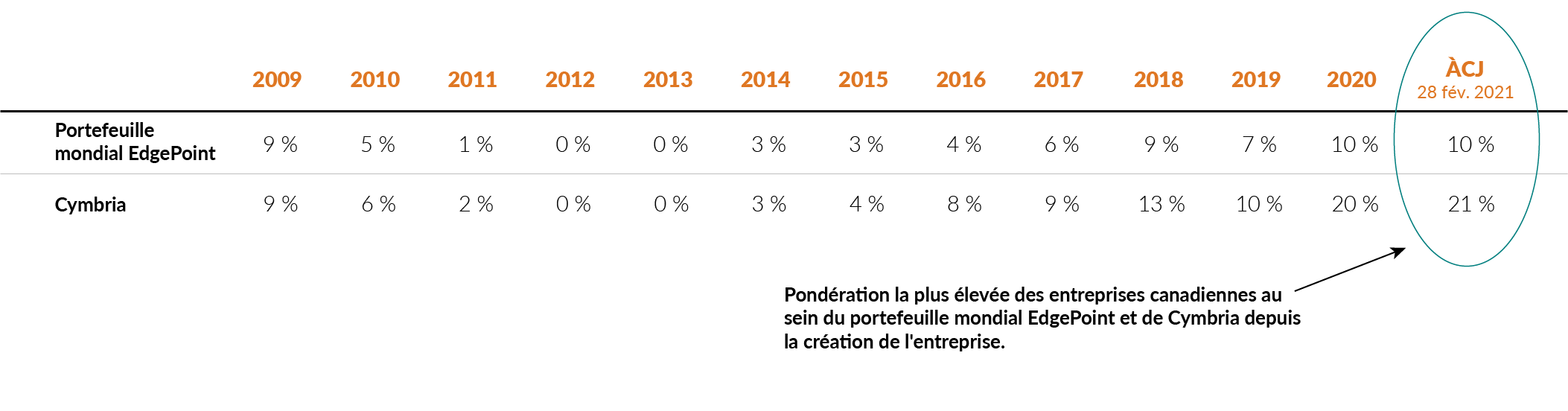

Grâce à cette conviction, la répartition canadienne du Portefeuille mondial EdgePoint et de Cymbria (deux mandats mondiaux) a atteint son niveau le plus élevé dans l'histoire des deux portefeuilles :

Pondération historique des entreprises canadiennes dans le Portefeuille mondial EdgePoint et Cymbria

Au 28 fév. 2021

Les pondérations sont arrondies à la décimale la plus proche. Gestion de patrimoine EdgePoint est exclu de la pondération du contenu canadien de Cymbria.

Nous avons été rejoints sur cette voie impopulaire par les équipes de direction de nos entreprises canadiennes existantes, qui ont racheté des actions pour tirer parti de la baisse des prix :

| Portefeuille canadien EdgePoint Principaux exemples de détention | Pondération dans le portefeuille (28 fév. 2021) | Rachats d'actions en 2020 (millions $CA) |

|---|

Trois ans plus tard, l'indice canadien a surclassé l'indice MSCI Monde. Nous croyons qu'il faut détenir des entreprises, et non le marché. Nos points de vue exclusifs sur les entreprises principalement canadiennes ont permis au Portefeuille canadien EdgePoint de surpasser de façon importante l'indice mondial MSCI au cours de cette période.

Rendement total annualisé ($CA)

Source : FactSet Research Systems Inc. L'indice composé S&P/TSX a été choisi comme indice de référence pour le Portefeuille canadien EdgePoint parce qu'il s'agit d'un indice de référence largement utilisé pour le marché des actions canadiennes. L'indice composé S&P/TSX, l'indice S&P 500 et l'indice MSCI Monde sont présentés à titre de comparaison des placements en actions entre les secteurs géographiques. Il est impossible d’investir dans les indices. Référez-vous à la diapositive Informations importantes – indices de référence pour obtenir plus de détails.

Aujourd’hui

En regardant les gros titres aujourd'hui, il est facile de comprendre quel chemin le troupeau a choisi de prendre. Les cours des actions du secteur technologique ont été alimentés par les promesses de l'intelligence artificielle et d'autres innovations dans notre vie. Les flux de capitaux dans le secteur technologique dépassent ceux des autres secteurs.

Source : Répartition d’actif de la Deutsche Bank. En US$. Au 17 janvier 2024.

Certains des gagnants du début des années 2020 qui étaient considérés comme des perturbateurs pendant la pandémie de COVID-19 (par exemple, WeWork et Peloton) ont à leur tour vu le cours de leurs actions perturbé. Les investisseurs sont passés aux « sept magnifiques » (Apple, Microsoft, Amazon, Alphabet, Tesla, Nvidia et Meta). Ces entreprises sont connues de tous – leurs actions font bouger l'aiguille du rendement du marché et entraînent apparemment tout le monde dans leur sillage. Nous ne savons pas s'il s'agit d'une bulle, mais seul le temps nous le dira.

La vue du sommet n'est pas toujours belle. L'histoire a montré qu'en moyenne, les entreprises qui ont rejoint les dix plus grands noms ont connu des rendements élevés pendant leur parcours. Malheureusement, leurs contes de fées n'ont généralement pas connu de fin heureuse après leur entrée dans les dix principaux titres :

Les dix plus grandes actions américaines par capitalisation boursière – rendements excédentaires totaux annualisés par rapport au marché américain

Aujourd'hui, dans un marché éclipsé par les sept plus grandes sociétés, nous croyons qu'il est possible de regarder au-delà des grandes capitalisations. Alors que de plus en plus de gestionnaires de fonds cherchent à détenir les plus grandes sociétés pour minimiser le risque de sous-performance par rapport à l'indice, l'attention se porte moins sur les sociétés à moyenne capitalisation. Nombre de ces sociétés sont bien établies, avec un long historique et des positions dominantes sur leurs marchés respectifs, mais leur évaluation relative est bien inférieure à celle de leurs homologues à grande capitalisation :

Indice S&P 100 vs indice S&P 400 MidCap Évaluations relatives (moyenne)

Du 31 déc. 1999 au 31 déc. 2023

Source : FactSet Research Inc. L'indice S&P 100 et l'indice S&P MidCap 400 sont présentés pour comparer les évaluations relatives des sociétés à grande et moyenne capitalisation. Il est impossible d’investir dans les indices. Référez-vous à la diapositive Informations importantes – indices de référence pour obtenir plus de détails. Les évaluations relatives correspondent à la moyenne quotidienne de cinq mesures d’évaluation pour les deux indices : ratio cours/bénéfice, ratio cours/valeur comptable, ratio cours/flux de trésorerie, ratio cours/chiffre d'affaires et ratio valeur d'entreprise/bénéfice avant intérêts, impôts, dépréciations et amortissements.

En janvier de cette année, nous avons assisté à une situation inédite : l'indice S&P 500 a atteint un nouveau sommet alors que l'indice Russell 2000 des petites capitalisations était en territoire baissier (c'est-à-dire en baisse de 20 % par rapport à son sommet). C'est l'illustration la plus claire des niveaux croissants de distorsion de l'évaluation sur le marché actuel.

Indice S&P 500 v. indice Russell 2000 – croissance de 100 $ ($US)

Du 31 jan. 2014 au 31 jan. 2024

Source : FactSet Research Systems Inc. En $US. L'indice S&P 500 et l'indice Russell 2000 sont présentés pour comparer le rendement des sociétés à grande et à petite capitalisation sur une période de 10 ans. Le 8 novembre 2021 a été le sommet de l'indice Russell 2000. Au 31 janvier 2024, le niveau de prix de l'indice Russell 2000 est inférieur de 20 % à son sommet de novembre 2021, tandis que l'indice S&P 500 continue d'atteindre de nouveaux sommets. Il est impossible d’investir dans les indices. Référez-vous à la diapositive Informations importantes – indices de référence pour obtenir plus de détails.

Nous estimons qu'il peut être inconfortable à court terme de s’éloigner des grandes capitalisations , mais que cela peut se traduire par des rendements attrayants au cours des cinq prochaines années. Alors que d'autres grands fonds d'actions mondiales se contentent d'investir en fonction du consensus, nous sommes heureux de nous trouver à nouveau loin du troupeau.

Nombre de portefeuilles d'actions mondiales dont les 10 premières positions se chevauchent avec les sept magnifiques

36/41 Les portefeuilles d'actions mondiales dont les 10 premières positions se chevauchent avec les sept magnifiques

Source, portefeuilles de concurrents : Morningstar Direct. Au 31 octobre 2023. Les portefeuilles d'actions mondiales comprennent les fonds de la catégorie Actions mondiales dont l'actif sous gestion est supérieur à 1 milliard $CA, pour un total de 41 fonds. Les fonds de fonds et les séries dupliquées sont exclus. Morningstar classe le Portefeuille mondial EdgePoint dans le groupe de référence des actions mondiales. Les sept magnifiques sont des titres technologiques populaires tels que Tesla Inc, Meta Platforms Inc, Nvidia Corp, Amazon.com Inc, Microsoft Corp, Alphabet Inc et Apple Inc. Ces entreprises ont été sélectionnées en raison de leur poids important dans l'indice. Ces entreprises représentent environ 19 % de l'indice MSCI Monde au 30 octobre 2023. L'indice MSCI Monde a été choisi comme indice de référence pour le Portefeuille mondial EdgePoint parce qu'il s'agit d'un indice de référence largement utilisé du marché mondial des actions. Il est impossible d’investir dans l’indice. Référez-vous à la diapositive Informations importantes – indices de référence pour obtenir plus de détails.La volonté de sembler se tromper à court terme

Atteindre ses objectifs financiers peut être un chemin solitaire et il est tentant de suivre le troupeau puisque cela semble l'option la plus sûre. Les décisions financières prises par l’ensemble des investisseurs sont généralement fondées sur le « savoir commun ». Bien que cela puisse sembler sûr, l'acceptation généralisée d'une idée garantit pratiquement son échec.

À EdgePoint, nous sommes fermement convaincus que pour obtenir des rendements supérieurs, il faut se distinguer. Souvent, cela signifie qu'il faut être prêt à sembler se tromper à court terme pour avoir raison à long terme.

Nous vous remercions de la confiance que vous nous accordez. Comme toujours, nous travaillerons d’arrache-pied chaque jour pour continuer à la mériter.

Il est impossible d’investir dans les indices.Nous gérons nos portefeuilles indépendamment des indices que nous utilisons pour comparer les rendements à long terme. Les différences entre les titres détenus et les répartitions géographiques/sectorielles peuvent avoir une incidence sur la comparabilité et peuvent entraîner des périodes où notre rendement diffère sensiblement de celui de l'indice. D'autres facteurs tels que le rendement, la durée et la qualité du crédit peuvent également avoir une incidence sur la comparabilité.

Indice MSCI Monde (indice de référence du Portefeuille mondial EdgePoint) – un indice large, pondéré en fonction de la capitalisation boursière, comprenant des titres de participation disponibles sur les marchés développés à l'échelle mondiale. L'indice a été choisi comme référence pour le Portefeuille mondial EdgePoint parce qu'il s'agit d'une référence largement utilisée du marché mondial des actions.

Indice composé S&P/TSX (indice de référence du Portefeuille canadien EdgePoint) – un indice pondéré en fonction de la capitalisation boursière comprenant les actions les plus importantes et les plus répandues négociées à la Bourse de Toronto. L'indice a été choisi comme point de référence pour le Portefeuille canadien EdgePoint parce qu'il s'agit d'un point de référence largement utilisé pour le marché des actions canadiennes.

Indice ICE BofA Canada Broad Market (indice de référence des titres à revenu fixe du Portefeuille mondial de fonds de revenu et de croissance EdgePoint et du Portefeuille canadien de fonds de revenu et de croissance EdgePoint) – un indice qui reproduit le rendement des titres de créance de bonne qualité émis publiquement sur le marché intérieur canadien. L'indice a été choisi comme référence pour la portion à revenu fixe des Portefeuilles de fonds de revenu et de croissance EdgePoint parce qu'il s'agit d'une référence largement utilisée sur le marché canadien des titres à revenu fixe.

Indice MSCI Biens de consommation mondiaux – indice pondéré en fonction de la capitalisation boursière, composé de sociétés classées dans le secteur de la consommation de base par la Global Industry Classification Standard.MSCI Services aux collectivités mondiaux – indice pondéré en fonction de la capitalisation boursière, composé de sociétés classées dans le secteur des services publics selon la classification mondiale des industries.Indice S&P 500 – un indice général pondéré en fonction de la capitalisation boursière, composé de 500 actions américaines parmi les plus importantes et les plus répandues.Indice MSCI EAEO – un indice large, pondéré en fonction de la capitalisation boursière, composé d'actions de grandes et moyennes capitalisations disponibles sur les marchés développés, à l'exclusion des États-Unis et du Canada.Indice Fama/French Total US Market Research – un indice pondéré en fonction de la valeur des titres non américains cotés sur le NYSE, l'AMEX ou le Nasdaq, rééquilibré mensuellement sur la base des actions en circulation et des prix du mois en cours et du mois précédent.Indice S&P 100 – un indice composé des 100 plus grandes entreprises américaines en fonction de leur capitalisation boursière.Indice S&P MidCap 400 – un indice composé de 400 sociétés américaines de taille moyenne sur la base de la capitalisation boursière.Indice Russell 2000 – un indice composé d'environ 2 000 sociétés américaines à petite capitalisation.Informations importantes – définitions

Taux de rendement à l'échéance – le rendement total attendu d'une obligation si elle est conservée jusqu'à son échéance et que les paiements de coupon sont réinvestis au niveau du rendement à l'échéance. Le rendement à l'échéance est exprimé en taux de rendement annuel.Durée – mesure de la sensibilité du prix d'un titre de créance à une variation des taux d'intérêt. Plus la durée est élevée, plus le prix d'une obligation est sensible aux variations des taux d'intérêt.

i Source : Morningstar Direct. Au 31 décembre 2012. Tous les fonds appartenant à la catégorie des actions canadiennes, selon la classification du Comité canadien de normalisation des fonds d'investissement (CCNFPI), et dont l'actif sous gestion est d'au moins 1 milliard $CA ont été inclus. Les fonds d'actions canadiennes investissent principalement dans des titres domiciliés au Canada dont la capitalisation boursière moyenne est supérieure au seuil de petite/moyenne capitalisation canadienne. Ces fonds doivent investir au moins 90 % de leurs avoirs en actions dans des titres domiciliés au Canada.

ii Référez-vous à la diapositive Informations importantes – définitions pour obtenir plus de détails.

iii Référez-vous à la diapositive Informations importantes – définitions pour obtenir plus de détails.

iv Source : Bloomberg LP. Rendements totaux annualisés et en $CA. Au 31 janvier 2024. L'indice S&P/TSX Capped Energy est un indice à pondération plafonnée de 25 % de sociétés du secteur de l'énergie classées dans le CPG qui font partie de l'indice composé S&P/TSX. L'indice composé S&P/TSX est un indice pondéré en fonction de la capitalisation boursière qui comprend les actions les plus importantes et les plus répandues négociées à la Bourse de Toronto.