La certitude de l’incertitude – 3e trimestre 2020

Avez-vous remarqué que l'incertitude fait de moins en moins partie de notre vie quotidienne? Dans ce commentaire, nous nous interrogeons sur les effets à long terme de cette dose incrémentielle de certitude quotidienne pour l'humanité.

Remonter dans le temps

Vous vous souvenez de l'époque où vous attendiez l’autobus sans savoir quand il arriverait? En certaines occasions, vous arriviez au moment idéal à votre plus grand bonheur. De retour chez vous, vous vous empressiez de partager cet exploit avec vos parents! Aujourd'hui, une application mobile de confiance offre plus de certitude, car elle vous indique exactement l'heure d'arrivée de l’autobus. Chaque jour semble aussi banal que le précédent. Vous arrivez une minute avant l'heure prévue, vous montez dans l’autobus et l'incertitude disparaît. Que dire du bon vieux temps où vous deviez attendre 20 minutes avant que l’autobus se présente? Parfois, la brute du quartier vous pourchassait. Un autre jour, vous faisiez des bêtises avec vos amis ou vous entamiez une conversation avec un étranger qui attendait le même autobus puisqu’il n’y avait rien d’autre à faire. Vous ne saviez pas vraiment ce qui vous attendait, alors chaque jour était rempli de nouvelles aventures. En bref, vous faisiez l'expérience des incertitudes de la vie et vous acceptiez les possibilités. Vous vous habituiez également à faire face aux incertitudes de la vie comme l'homme l’a fait pendant des générations depuis son existence sur Terre.

Je me souviens des marches de 30 minutes pour aller à l'école avec mes amis quand j'étais en première année! Je ne peux même pas commencer à expliquer le caractère aléatoire de cette promenade d’une demi-heure. La seule chose qui restait la même chaque jour était le résultat – nous arrivions à l'école. Aujourd'hui, nous avons besoin d'un chemin sans âme pour arriver au résultat, car l'incertitude n’est plus souhaitée. Pensez-y une minute et vous verrez à quel point la vie a changé :

Vous souvenez-vous de décrocher le téléphone sans savoir qui appelait?

Ou de vous demander si vous faisiez une bonne affaire pour un produit dans le magasin de votre quartier?

Ou de devoir demander votre chemin après vous êtes perdu? Est-il même encore possible de se perdre?

Ou de conduire quelque part sans connaître le meilleur itinéraire? Pourquoi même conduire de nos jours? Il suffit d'avoir une voiture autonome pour avoir une chose de moins à faire.

Ou de demander à vos parents ou amis comment épeler un certain mot ou ce qu'il signifie?

Ou encore de vous renseigner sur quelqu'un lors d'un premier rendez-vous au lieu de consulter le profil de son application au préalable?

Ou de jouer avec des amis alors que vos parents n'avaient aucun moyen de vous contacter avant que vous ne repassiez la porte? Le parent d'aujourd'hui pourrait-il faire face à ce genre d'incertitude?

L’absence de réflexion

Aujourd'hui, quelqu’un connaît les flux d'actualité que je veux lire et les produits que je veux acheter. Il connaît ma musique préférée et peut même la transformer en une liste de lecture personnalisée. Et cette personne est assez précise. J'ai à peine à lever le petit doigt et je n'ai pas besoin de beaucoup de jugement. Aucune recherche n'est nécessaire et je n'éprouve aucune excitation à l'idée de la découverte. Et il ne s'agit même pas de l'intelligence artificielle (IA) et de la façon dont elle prend de plus en plus de décisions pour nous. Notre seule préoccupation est d'arriver au résultat que nous voulons.

Une vie sans surprise

Nous devons adorer cette existence sans surprise, car la demande est énorme. Avant, nous savions toujours que la route qui nous attendait serait semée d'embûches. Nous devions donc composer avec ces défis pour arriver à destination. De nos jours, nous voulons nous défaire des obstacles et des surprises. Nous nous réjouissons de l'arrivée d'une nouvelle application qui peut nous éviter d'avoir à prendre un nouveau virage. Nous sommes maintenant plus souvent guidés vers les résultats, en faisant preuve de moins de libre arbitre dans le processus. Il semble que ce soit ce que nous aimons en tant que société. Emmenez-moi au résultat sans le moindre accroc et avec le moins de réflexion critique possible. C'est notre avenir.

Voulons-nous vraiment une vie sans surprises? Alors que nous essayons d'éviter les surprises et les inconvénients négatifs, ne sommes-nous pas en train de rater des occasions d'obtenir des résultats plus positifs? Nous pensons que ce « coût de la certitude » se traduit également par le même effet lorsqu'on investit.

Qu’en est-il de l’investissement?

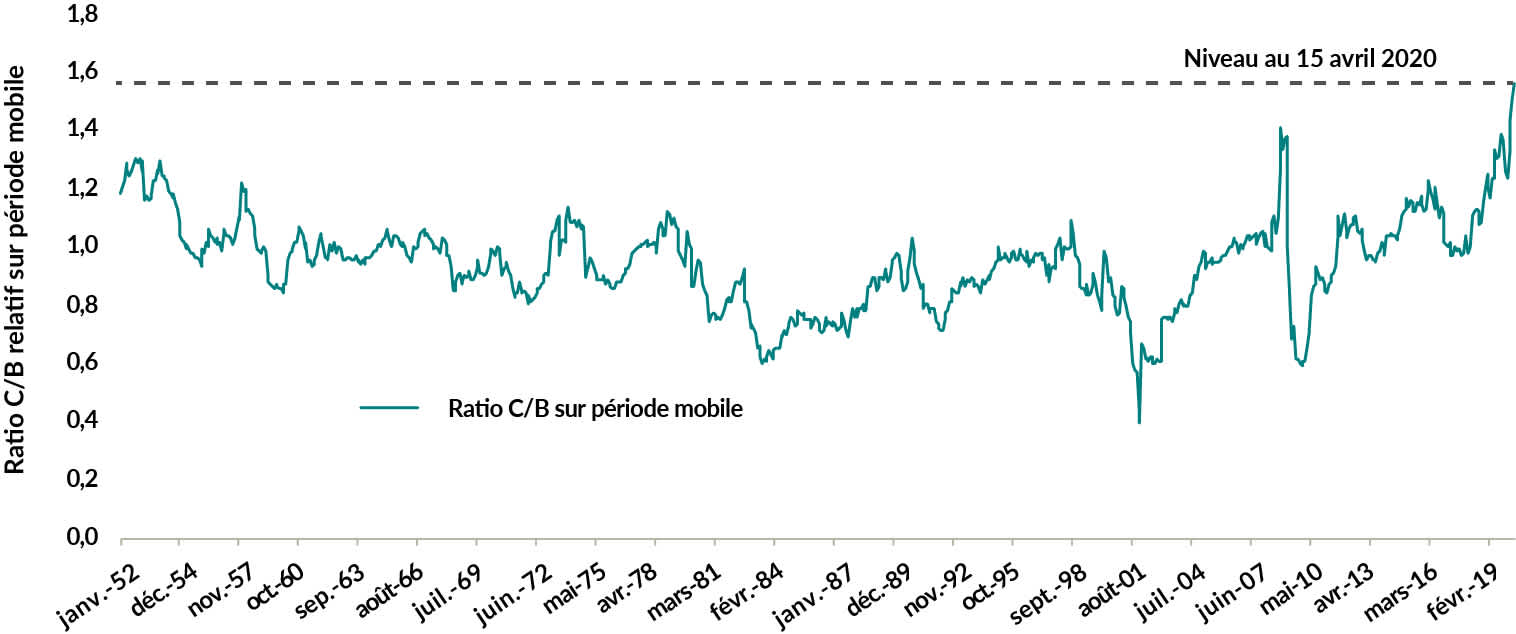

Les investisseurs d'aujourd'hui veulent-ils aussi moins d'incertitude? Nous croyons qu'il existe des preuves solides en ce sens. Voici un graphique montrant la prime accordée aux 75 actions de croissance évidente aujourd'hui, représentée par leur ratio cours/bénéfices par rapport au reste de l'univers des grandes capitalisations américaines. La ligne en pointillé montre les évaluations du jour.

Ratio cours/bénéfices (C/B) mobile des sociétés à forte croissance par rapport au reste de l’univers des grandes capitalisations

De janvier 1952 au fin août 2020

Source : Empirical Research Partners Analysis, National Bureau of Economic Research. Les sociétés de croissance évidente sont un groupe d'environ 75 titres à grande capitalisation classés par Empirical Research Partners, LLC comme ayant une croissance plus rapide et plus forte que le reste du marché. Les ratios C/B sont pondérés de manière égale et sont relatifs au reste de l'univers des grandes capitalisations américaines. Les données entre janvier 2000 et septembre 2001 ont été exclues en raison d’évaluations extrêmes.

Cela se produit en pleine pandémie et, par conséquent, en une des périodes les plus incertaines en matière d’investissement en une génération. Il est inquiétant que les investisseurs qui ne font pas les calculs ne se rendent pas compte du prix élevé qu'ils paient pour cette certitude.

Quel est le scénario qui a permis que cela se produise?

Examinons à nouveau le tableau ci-dessus. En 1999, on croyait fortement qu’Internet allait changer le monde. C'est ce qui a propulsé les évaluations des actions technologiques vers des sommets (les évaluations ne pouvaient même pas être indiquées sur le graphique car elles étaient si extrêmes). C'était un récit très fort et omniprésent. Oui, Internet a changé le monde, mais au début des années 2000, les investisseurs ont réalisé que le secteur des technologies était largement surévalué, des ventes de panique ont suivi et de nombreux investisseurs ont perdu leurs économies parce qu'ils avaient besoin de la certitude procurée par le troupeau.

Vous pouvez également vous pencher sur la baisse enregistrée après l'engouement pour les « Nifty 50 » de 1973-1974, un groupe de 50 sociétés largement considérées comme de solides entreprises qui devaient être achetées et conservées. Le consensus croyait que ces entreprises étaient si bonnes qu'il importait peu de savoir ce que vous payiez pour elles, car leur croissance continue vous offrirait un rendement satisfaisant. Le récit était convaincant à l'époque également et, par conséquent, 50 grands titres ont été propulsés, au moins temporairement, à des évaluations extrêmement élevées.

Quel est le consensus aujourd'hui?

Si nous posons cette question à 100 investisseurs, nous nous demandons combien de réponses différentes nous obtiendrions. Même s'il n'y a pas de récit solide partagé par tous, nous dirions qu'il y a une demande insatiable de certitude en ces temps incertains. Ne me donnez pas de route sinueuses ou parsemées d’embuches, achetez-moi simplement quelque chose qui fonctionne bien dans cet environnement incertain et je pourrai dormir sur mes deux oreilles.

Voici un graphique qui illustre ce point :

Les actions américaines à grande capitalisation dans le quintile bêta le plus bas Ratios C/B relatifs par rapport au reste de l'univers des plus grandes capitalisations

De janv. 1952 au 5 avr. 2020

Source : Empirical Research Partners Analysis, National Bureau of Economic Research. Le groupe de sociétés est constitué de titres américains à forte capitalisation se situant dans le quintile inférieur du bêta. Le groupe compte 166 entreprises au total. Le bêta est une mesure de la volatilité d'une action individuelle par rapport au marché. Les actions ayant un bêta de 1 évoluent en fonction du marché. Plus le chiffre est bas, moins une action est volatile par rapport au marché, tandis qu'un chiffre élevé indique que le prix est plus volatil par rapport au marché.

Il montre les évaluations les plus élevées de tous les temps des actions ayant le bêta (volatilité) le plus faible par rapport au reste de l'univers des grandes capitalisations. Nous appelons ces actions les « titres sûrs évidents » (les entreprises qui font partie de ce groupe comprennent les entreprises de télécommunications, pharmaceutiques et de biens emballés). Moins il y a de rebondissements, plus le prix est élevé. Vous payez très cher cette sécurité perçue.

Une autre période où les gens ont payé un prix extrêmement élevé pour moins de rebondissements a été en 2009. Les investisseurs se réfugiaient dans les titres sûrs évidents après l'effondrement du marché pendant la crise du crédit. En d'autres termes, les investisseurs n'ont pas aimé la surprise de 2008, et leur réaction a donc été de payer pour la certitude. Les investisseurs d'EdgePoint qui ont investi avec nous se souviennent alors de la façon dont les portefeuilles se sont comportés au cours des quelques années suivantes en s'appropriant les survivants non évidents.

Le coût de la certitude

Les deux graphiques précédents constituent d'excellentes illustrations du coût actuellement élevé de la certitude. Curieusement, en matière d'investissement, le prix élevé qui est appliqué à la certitude se traduit souvent par des pertes. Lorsqu'il s'agit d'investir, la certitude peut souvent être surévaluée.

Examinez le potentiel de rendement d'une obligation d'État à 10 ans, qui est l'exemple même de la sécurité en matière d'investissement. Le prix a été offert jusqu'à un point où le rendement est de 0,56 % pour le droit de la détenir pendant 10 ansi. Il s’agit d’un excellent exemple du prix, ou du coût, de la certitude aujourd'hui.

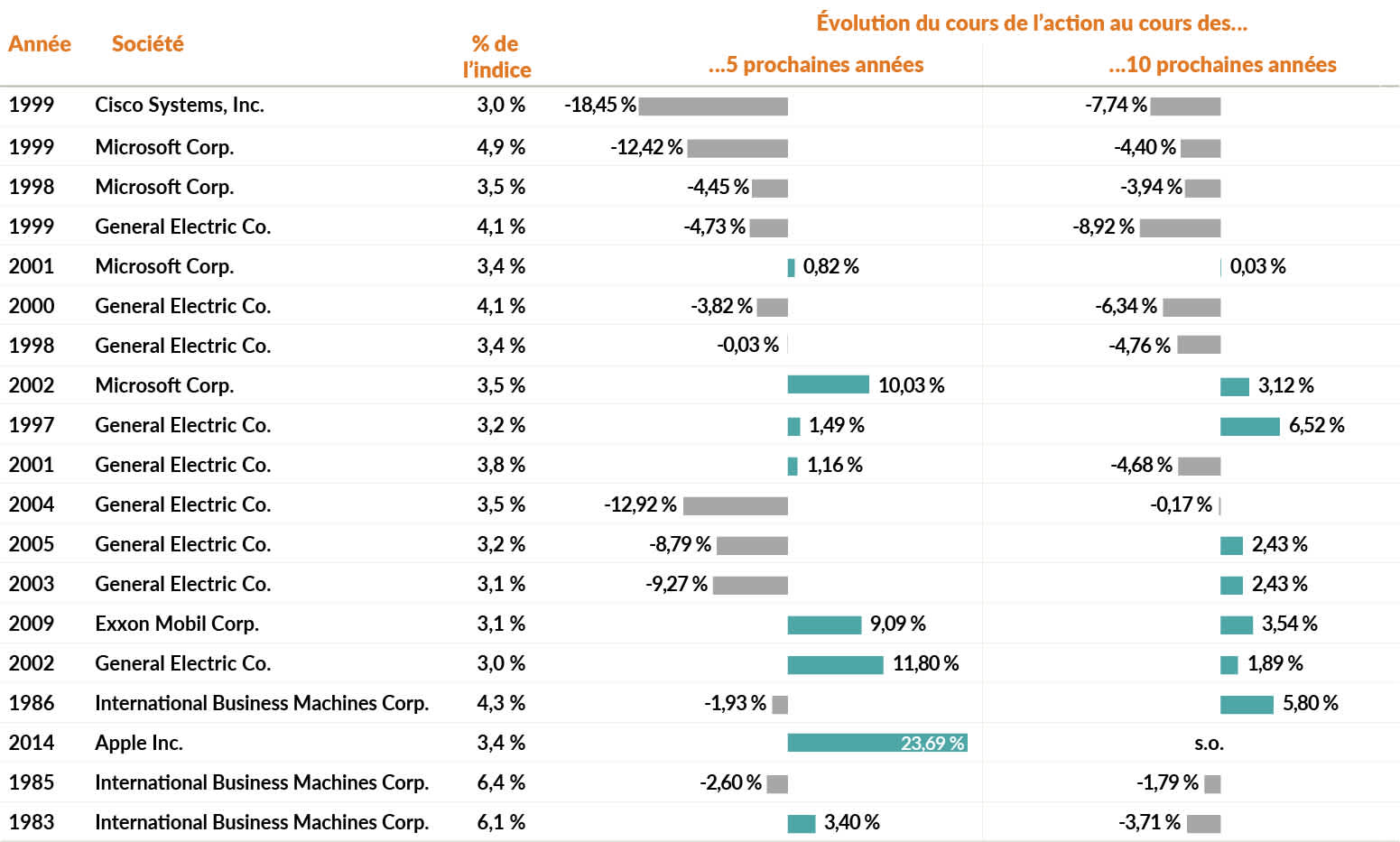

Le tableau ci-dessous présente les actions qui ont atteint un niveau d’ « excellence » tel qu'elles pèsent 3 % dans l'indice S&P 500. Lorsqu'elles ont atteint ce seuil, elles ont toutes été admirées pour leurs succès passés et probablement futurs. Peu d'entreprises semblaient avoir un avenir plus certain que celui-ci, mais il suffit de regarder les faibles rendements sur cinq et dix ans de ces grandes sociétés pendant la période où elles représentaient ces grandes pondérations dans l'indice.

Sociétés de l'indice S&P 500 affichant une pondération de plus de 3 % à la fin de l'année

De 1980 à 2014

Source : Indices S&P Dow Jones, Bloomberg LP, Horizon Kinetics Research. Rendement total annualisé en dollars américains. Les données sont en fin d'année pour l'année indiquée. L'indice S&P 500 est un indice pondéré en fonction de la capitalisation boursière à large base de 500 des actions américaines les plus importantes et les plus largement détenues. Les rendements indiqués comprennent les sociétés dont le ratio C/B de fin d'année est supérieur ou égal à 13,5 et dont la pondération minimale est de 3 %.

Le prix que les investisseurs ont payé pour posséder ces « certaines » entreprises était un rendement inférieur aux attentes dans la plupart des cas. Il doit y avoir un coût pour la certitude. Suivre une trajectoire banale et irréfléchie ne peut pas être le meilleur résultat. Et ne croyez pas que cela ne se produise pas aujourd'hui. C'est le cas.

Une route sinueuse

Il n'existe pas de moyen de redresser la route en matière d’investissement. Elle est très longue et il y aura toujours des rebondissements. Payer un prix élevé en échange de la perspective de moins de rebondissements ne fonctionne pas. Pourquoi? Parce qu'au fil du temps, les choses changent. Le monde est en constante évolution.

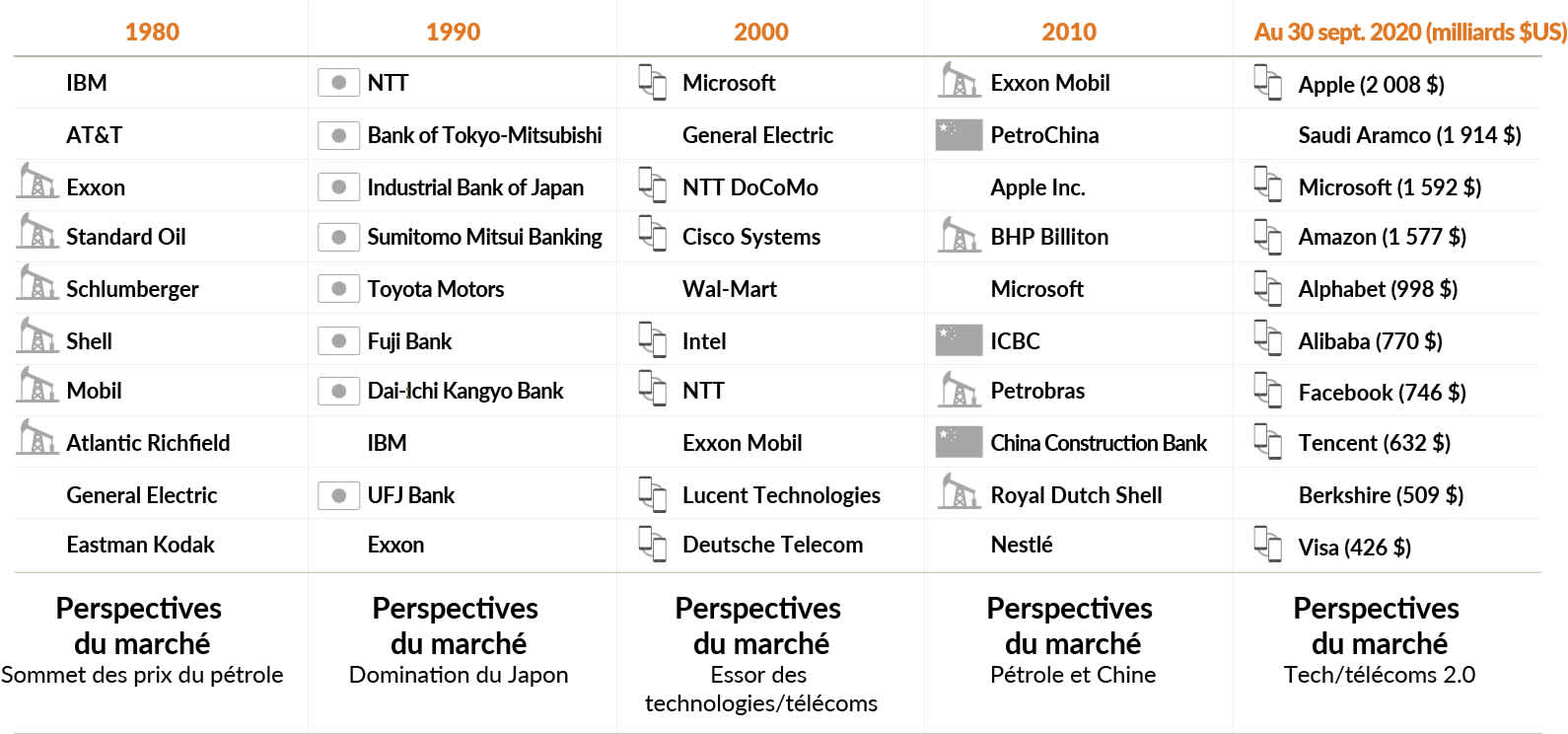

Examinons comment les choses changent au fil du temps par rapport à ce qui peut sembler évident à un moment donné. Ce graphique montre les dix premières actions par capitalisation boursière au niveau mondial au début de chaque décennie.

10 marchés principaux selon la capitalisation boursière

Source, décennies : J. Mauldin, « Bonfire of the Absurdities », Mauldin Economics, 17 novembre 2017, http://www.mauldineconomics.com/frontlinethoughts/bonfire-of-the-absurdities/. Source, 2019: Bloomberg LP. Capitalisation boursière en $US.

En 1980, il semblait certain que les actions de pétrole seraient de grands investissements. Le graphique ci-dessus montre que six des actions les plus précieuses du monde en 1980 étaient des actions pétrolières. Après tout, les experts ont affirmé que nous étions à court de réserves de pétrole dans les années 70 et 80. Eh bien, les choses changent, n'est-ce pas?

Et dix ans plus tard, le Japon était la nouvelle source de certitude pour l'avenir. Les gens croyaient que sa la route ne compterait pas de virages rapides. Ce ne serait que le Japon pour toujours et il fallait y investir de façon importante! Oups. Trente ans plus tard, ces investisseurs n'ont récupéré que la moitié de leur argent. Ai-je mentionné que cela fait 30 ans?ii Ces investisseurs voulaient juste enlever quelques bosses sur la route et avoir un avenir d'investissement plus certain.

Je suppose que nous n'avons pas besoin de passer beaucoup de temps à discuter du désastre des actions technologiques des années 2000 – vous savez ce qui s'est passé là-bas.

Et puis, regardez les actions de pétrole qui reviennent en 2010 pour leur dernier hourra, représentant quatre des dix actions les plus précieux au monde.

Les temps changent. Et avec le temps, tout le reste change, à l'exception des futurs bosses et virages de la route. Nous pouvons toujours compter sur eux.

Le désir d'incertitude

Lorsqu'un investisseur élimine la réflexion de l'équation et qu'il recherche la certitude quel que soit le prix, le résultat a généralement été, et continuera probablement à être, une faible chance d'obtenir des rendements satisfaisants. Le plus souvent, cela se traduit par des pertes. Bien entendu, l'investisseur moyen ne se rend pas compte que cela se produit aujourd'hui. Il ne s'en rend jamais compte, jusqu'à ce qu'il soit trop tard et que les économies durement gagnées soient perdues.

La réalité est qu'un investisseur a besoin de l'inconfort de l'incertitude. Il y a de la sérénité à investir quand on se rend compte de ce fait. L'incertitude vous permet d'avoir une vue sur une entreprise que d'autres n'ont pas. S'il y avait une certitude parfaite, les autres partageraient votre point de vue. Mais, si tout le monde partageait votre point de vue, il n'y aurait pas de titres sous-évalués à acheter. Vous n'auriez pas de surprises ni de résultats positifs - juste le taux de rendement sans risqueiii (qui, comme nous l'avons déjà dit, pourrait ne pas représenter un grand rendement du tout). Dans le monde de l'investissement, n'ayez donc jamais envie d'avoir des certitudes, car elles ne vous mèneront pas très loin.

Et faites attention aux masses qui désirent la même chose aujourd'hui.

Un marché bifurqué

Aujourd'hui, le marché est fortement bifurqué. Il y a les titres « sûrs évidents » et les « sociétés de croissance évidente ». Ce sont les noms « certains » aujourd'hui. Ironiquement, les perspectives très incertaines entraînées par la pandémie ont fait que les noms les plus sûrs sont les plus chers. Heureusement, il y a de nombreuses entreprises irrésistibles qui ne correspondent pas à l'état actuel du marché. C'est ce que vous possédez et c'est ce qui vous mènera à votre point B.

iiSource : Bloomberg LP. Niveau des prix de l'indice Nikkei mesuré du 1er janvier 1990 au 30 septembre 2020. L'indice Nikkei est composé de 225 sociétés qui comptent parmi les émissions les plus activement négociées à la Bourse de Tokyo.

iiiLe rendement sans risque est le rendement théorique attribué à un investissement qui offre un rendement garanti avec un risque zéro.