Pourquoi j’ai toujours raison et les autres ont tort – 1er trimestre 2017

Si les rêves étaient la foudre, le tonnerre était le désir

Cette vieille maison aurait complètement brûlé il y a longtemps.

John Prine, Angel from Montgomery

Chacun a son histoire. Il va sans dire que certaines personnes semblent avoir une histoire personnelle plus intéressante que d’autres, qu’il soit question de courage ou de tragédie. Lorsque nous repensons à notre propre parcours, je crois que, de façon générale, ce sont les moments héroïques ou courageux plutôt que les moments tragiques qui nous viennent à l’esprit. Si vous n’êtes pas d’accord avec cette théorie, procurez-vous une copie du livre "Mistakes Were Made (but not by me)” pour voir si elle s’applique à vous.

Comme je travaille dans le domaine des placements, je peux vous dire que 75 % des gestionnaires de placement affichent des résultats inférieurs à leur indice de référence au fil du temps. Toutefois, lorsqu’on leur pose la question, 75 % d’entre eux croient toujours être au-dessus de la moyenne.i Allez savoir...

Lorsque j’ai une conversation au sujet des placements, je sais que les gens se concentrent généralement davantage sur leurs bons que sur leurs mauvais coups. D’un point de vue humain, ce réflexe est tout à fait logique, car la douleur qu’entraîne les pertes est deux fois plus grande que la joie que procure les gains. Dans la mesure du possible, personne ne veut souffrir, tant sur le plan physique que mental. C’est inscrit dans notre ADN. Lorsque les personnes commettent des erreurs, elles jouent souvent à l’autruche afin d’éviter la douleur mentale et la perte de leur estime personnelle, allant même jusqu’à élaborer un scénario qui leur permet de décliner toute responsabilité. Alors que l’humilité est une qualité qu’on admire souvent chez les gens, elle ne transparaît pas toujours.

À EdgePoint, l’un de nos principes directeurs consiste à nous associer à un groupe de conseillers financiers triés sur le volet qui, tout comme nous, contribuent à vous éviter des ennuis potentiels en vous accordant la priorité dans tout ce qu’ils font. Même si l’un de nos objectifs consiste à tirer de nos placements un rendement supérieur (notamment en appliquant des frais qui sont parmi les plus bas du secteur des fonds communs de placement) sur une période de 10 ans, il ne fait aucun doute que nous connaîtrons de courtes périodes moins fastes. Nous croyons qu’il est d’autant plus important, durant ces périodes, que vous collaboriez avec votre conseiller financier afin de vous aider à maintenir le cap et à atteindre vos objectifs financiers.

Pourquoi sommes-nous de cet avis? Parce que la propension de l’être humain à vouloir éviter la souffrance pousse la plupart des investisseurs à se concentrer sur les mouvements à court terme au détriment des placements fructueux à long terme. Ainsi, les investisseurs se départissent d’un placement moins performant à court terme pour se tourner vers un titre qui se montre solide à court terme. Comme c’est le cas dans la vie en général, les décisions prises sur le coup de l’émotion sont dangereuses pour votre bien-être financier. Il est important de ne jamais confondre activité et choix éclairé.

Tout le malheur des hommes vient d’une seule chose, qui est de ne savoir pas demeurer en repos, dans une chambre.− Blaise Pascal

Vous pourriez être tenté de dire que cela est dans notre intérêt de tenir de tels propos. Si vous entendez par là, donner la priorité à nos clients dans tout ce que nous faisons, eh bien, c’est vrai. Si vous entendez par là, conserver vos placements dans nos fonds pour percevoir des frais, eh bien, c’est faux. Vous vous demandez pourquoi je dis cela? Parce que l’histoire nous prouve que les investisseurs qui préconisent les rendements à court terme se font beaucoup de tort et sont grandement lésés.

Le diagramme ci-dessous illustre parfaitement ces propos. Les barres verticales représentent l’afflux de nouveaux capitaux dans les fonds d’actions et le graphique linéaire, le rendement de l’indice MSCI Monde. Lorsque les rendements sont positifs, les investisseurs acquièrent des titres. À l’inverse, lorsque les rendements sont à la baisse, ils les vendent. Cette tendance signifie que les investisseurs courent après le rendement lorsque le marché est en hausse et décident de vendre lorsqu’il est à la traîne. Voilà qui confirme l’adage populaire selon lequel bon nombre d’investisseurs achètent à la hausse et vendent à la baisse.

Afflux de nouveaux capitaux dans les fonds d’action par rapport au rendement des actions à l’échelle mondiale

1L’afflux net de nouveaux capitaux correspond au pourcentage d’actif des fonds d’action à la fin du mois précédent, calculé selon une moyenne mobile sur six mois.

2Le rendement global des actions est calculé d’après la variation sur 12 mois, en pourcentage, de l’indice de rendement total MSCI Monde tous pays (rendement quotidien brut).

Sources : Investment Company Institute, Morgan Stanley Capital International et Bloomberg LP.

Quelle est la première cause des résultats décevants enregistrés par l’investisseur moyen? Selon DALBAR, Inc. : les résultats insatisfaisants seraient attribuables au « comportement volontaire des investisseurs », notamment les ventes sous le coup de la panique, les achats particulièrement impulsifs et les tentatives d’anticipation du marché.

Il y a quelques années, j’ai écrit un article au sujet de mon père (Ce que mon père m’a appris), qui était surnommé Pogo par ses amis et ses camarades de classe du Collège militaire royal en raison de sa nature foncièrement curieuse, aventureuse et intrépide. Son surnom provenait du personnage de la bande dessinée Pogo souvent associé à la phrase suivante : « Nous avons vu l’ennemi, c’est nous ». Bien que le surnom de mon père n’était pas le fruit de son comportement en matière d’investissement (principalement parce qu’il n’avait pas d’argent), compte tenu du rendement des investisseurs moyens, il serait peut-être opportun de commencer à les appeler Pogo, car ils sont leur pire ennemi.

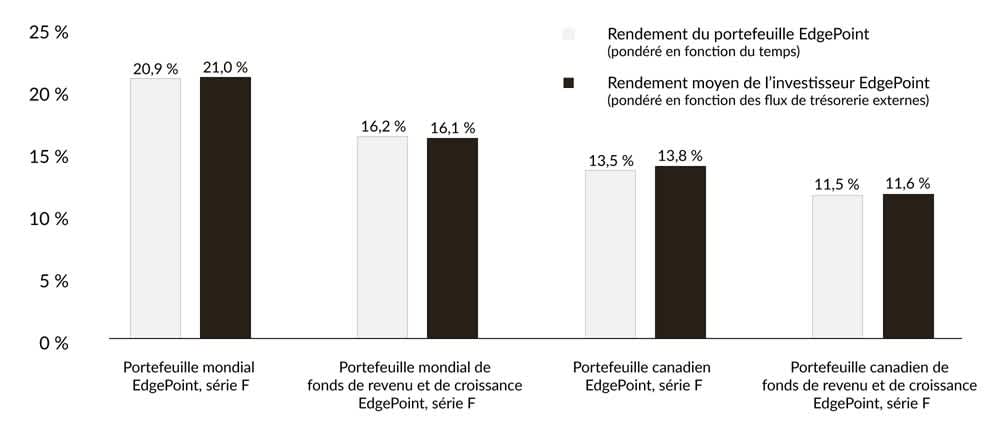

À titre de comparaison, comment l’investisseur moyen (vous) dans les portefeuilles EdgePoint s’en sort-il au fil du temps? Très bien, comme vous pouvez le constater en regardant le diagramme ci-dessous. En suivant les directives de votre conseiller financier, vous avez maintenu le cap lors des périodes de repli du marché et lorsque nous avons tiré de l’arrière par rapport à nos pairs. Par conséquent, vos rendements ont été à l’image de ceux des portefeuilles. Bien que cela puisse sembler évident, comme je l’ai mentionné plus haut, le bon sens semble faire défaut à l’investisseur moyen.

Du 31 décembre 2011 au 31 décembre 2016

Rendements totaux annualisés, net de frais, en $CA au 31 mars 2017

Portefeuille mondial EdgePoint — série F

ÀCJ : 3,88 %; 1 an : 20,15 %; 3 ans : 14,70 %; 5 ans : 18,53 %; Depuis le création : 18,77 %

Portefeuille mondial de fonds de revenu et de croissance EdgePoint — série F

ÀCJ : 3,20 %; 1 an : 16,20 %; 3 ans : 11,66 %; 5 ans : 14,61 %; Depuis le création : 15,35 %

Portefeuille canadien EdgePoint — série F

ÀCJ : 3,07 %; 1 an : 24,69 %; 3 ans : 9,42 %; 5 ans : 11,60 %: Depuis le création : 15,74 %

Portefeuille canadien de fonds de revenu et de croissance EdgePoint — série F

ÀCJ : 2,78 %; 1 an : 19,29 %; 3 ans : 8,49 %; 5 ans : 10,30 %: Depuis le création : 13,49 %

Source : Rendements moyens de l’investisseur EdgePoint : CIBC Mellon, rendements de l’investisseur EdgePoint moyen, correspondant aux rendements moyens pondérés en fonction des flux de trésorerie externes, déduction faite des frais, parmi les investisseurs qui détenaient des portefeuilles EdgePoint entre le 31 décembre 2011 et le 31 décembre 2016. Les rendements pondérés en en fonction des flux de trésorerie externes représentent le taux de rendement personnel du client, compte tenu des décisions concernant le moment et l’ampleur des entrées et des sorties de fonds dans le portefeuille. Les parts de la série F sont offertes aux investisseurs ayant établi un compte à honoraire avec leur conseiller pour lequel EdgePoint n’engage pas de frais de distribution sous forme de commissions de suivi aux courtiers. En conséquence, les frais de gestion pour les titres de la série F sont moins élevés que ceux de la série A.

Nous considérons avoir réussi à nous associer à un groupe de conseillers financiers triés sur le volet avec lequel nous travaillons pour vous accorder la priorité dans toutes nos décisions en matière de placement. Lorsque nous voyons les résultats qu’obtiennent notre investisseur moyen, nous sommes d’autant plus satisfaits du succès de nos placements que si nous avions été les seuls à en bénéficier. Vous avez obtenu un bon rendement, vous avez conservé vos placements durant les périodes de turbulence du marché boursier et, dans le processus, vous êtes sur la voie du succès à long terme. Nous avons une certitude toute simple autour de laquelle s’articulent les valeurs de notre société : si vous ne réussissez pas, nous non plus.

Arista Networks

Le titre d’Arista Networks constitue l’un des meilleurs placements que vous avez faits récemment. Ce titre était détenu dans le Portefeuille mondial EdgePoint et le Portefeuille mondial de fonds de revenu et de croissance EdgePoint. La première fois que nous avons entendu parler d’Arista, nous faisions des recherches sur les réseaux définis par logiciels (SDN). En bref, le réseau SDN permet la transition des commutateurs réseau (ce qui oriente les données électroniques vers le destinataire approprié dans un bureau ou un centre de données) d’un environnement matériel à une infrastructure logicielle. La transition à une infrastructure logicielle accélère le transfert des données et facilite le déploiement de nouveaux commutateurs au sein du réseau pour les professionnels des TI. Le prix de tels commutateurs est également beaucoup plus abordable que ceux destinés aux systèmes traditionnels, principalement fabriqués par la société Cisco Systems Inc.

À cette époque, Arista affichait une très forte croissance, car elle possédait la méthode la plus rapide et la plus simple pour déployer les commutateurs. De ce fait, Arista gagnait rapidement en popularité auprès des colosses de « l’infonuagique », ces sociétés qui fournissent la plupart de leurs services sur Internet comme Netflix, Amazon.com, Facebook, Inc., Google et Microsoft. Lorsque nous avons acquis les titres d’Arista en septembre 2015, nous pensions que la société poursuivrait sa croissance énergique, car nous savions que des sociétés telles que Microsoft (qui faisait partie du portefeuille de Cymbria en septembre 2015, au moment de notre acquisition d’Arista) s’attendaient à voir leurs activités nuagiques tripler entre septembre 2015 et 2018. Microsoft était le client le plus important d’Arista. Par conséquent, si Microsoft pensait tripler ses activités nuagiques en trois ans, elle était susceptible de devoir acheter de nombreux commutateurs d’Arista. Nous estimions également que des sociétés comme Facebook, Amazon et Google et bien d’autres sociétés offrant une plateforme nuagique verraient leur croissance se poursuivre, augmentant ainsi les occasions d’affaires pour Arista.

Nous avons eu la chance d’acquérir les titres d’Arista lorsqu’un nuage (sans vouloir faire de jeu de mots!) planait au-dessus de leur tête à la suite d’un litige en matière de propriété intellectuelle l’opposant à Cisco. Cette dernière accusait Arista d’avoir volé des codes de logiciel pour créer les commutateurs. Tous les membres de l’équipe fondatrice d’Arsita ont travaillé à Cisco pendant un certain nombre d’années après que la société qui les employait, Granite Systems inc., a été acquise par Cisco. À la base, nous estimions qu’Arista possédait la meilleure équipe de développement de réseaux logiciels au monde. De toute évidence, Arista représentait une menace pour les activités de Cisco, mais en raison de la longue carrière fructueuse des membres de son équipe, les probabilités que la société ait volé quoi que ce soit à Cisco étaient faibles. Toutefois, la menace qui guettait Cisco était bien réelle. Assez réelle pour que Cisco intente des poursuites. Arista s’était déjà approprié 8 % des parts du marché de Cisco, ses revenus affichant un taux de croissance annuel de 35 %, contre 1 % pour Cisco. Nous étions d’avis que ces gains de parts du marché allaient probablement se poursuivre. Même si Arista possédait à présent une importante part du marché, elle ne détenait que 700 millions de dollars dans un marché de 9 milliards de dollars. Et d’après notre analyse, nous jugions que la part de marché potentielle d’Arista était susceptible d’atteindre les 20 milliards de dollars, si elle proposait d’autres produits à sa clientèle, comme des routeurs. En fait, nous avons appris que Netflix effectuait déjà des tests avec les routeurs d’Arista dans ses centres de données, alors la possibilité de pénétrer ce marché important semblait très réaliste.

Bien que nous ayons acquis une participation dans Arista en septembre 2015, nous avons réussi à profiter de la volatilité du marché pendant la baisse, qui a duré de la fin de 2015 à janvier 2016, pour accroître notre placement à un coût inférieur. Comme je l’ai mentionné plus haut, nous croyons qu’il est important que vous gardiez le cap lorsque les marchés se replient; et, mieux encore, si vous disposez d’une marge de manœuvre, que vous augmentiez votre placement en période de tension sur les marchés. Toutefois, même si vous n’avez pas les fonds disponibles, nous sommes en mesure d’accroître vos placements (ils vous appartiennent, nous ne faisons que les gérer) en augmentant vos titres à des prix avantageux, comme nous l’avons fait avec Arista.

Notre scénario d’affaires concernant Arista s’est déroulé comme prévu. Le cours de l’action a reflété cette situation, ce qui nous a poussés à vendre nos titres récemment.

La tentation du baseball

Par Frank Mullen, gestionnaire de portefeuille

Le printemps ne marque pas juste la fin de l’hiver : c’est aussi le moment de saluer le début d’une nouvelle saison des Blue Jays. Partisan de longue date des Blue Jays, j’espère au début de chaque printemps que mon équipe favorite rééditera ses exploits passés et remportera de nouveau la Série mondiale. Les Blue Jays y sont presque arrivés deux années d’affilée, mais mon vœu n’a pas été exaucé.

Dans le bureau d’ EdgePoint, tout le monde a une opinion à ce sujet, ce qui mène inévitablement à un débat sur l’ordre de frappe. L’attaque des Blue Jays a été catastrophique au cours des deux dernières saisons. Lorsque les Blue Jays frappent, il n’y a pas de spectacle plus enlevant au baseball. D’un océan à l’autre, les admirateurs ont adoré voir Edwin Encarnacion courir, son perroquet sur l’épaule, autour des buts après avoir frappé un coup de circuit, ou la séquence du lancer au bâton qui a fait le tour du monde. Lorsque les Blue Jays ne frappent pas, il n’y a rien de plus exaspérant. Malheureusement, même si les Blue Jays ont réalisé le plus grand nombre de coups de circuit de la ligue en 2015 tout en étant de bons frappeurs, l’équipe de l’an dernier a conservé sa puissance, mais l’a troquée contre plus de retraits au bâton et une moyenne inférieure. En 2016, de nombreux matchs ont donné l’impression d’être binaires : les Blue Jays ont soit accumulé une grosse avance soit été incapables de mettre un joueur sur un but.

Au cours de la dernière décennie, de nombreuses équipes gagnantes ont remporté la Série mondiale non pas en réalisant des coups de circuit, mais plutôt en marquant des points. Plutôt que d’essayer à tout prix d’effectuer des coups de circuit, elles ont eu du succès en se bornant à frapper des simples et à déplacer les joueurs d’un but à un autre. Dans la Ligue majeure de baseball, une stratégie axée sur la constance et une bonne moyenne au bâton est très payante. Les coups de circuit dominent les moments marquants, mais la constance mène au championnat. Les Royals de Kansas City incarnent à merveille cette stratégie, et les bagues de la Série mondiale qu’ils ont reçues témoignent de son efficacité.

Je pense qu’il y a beaucoup de similitudes entre le baseball et les investissements. Ce sont deux activités dont la réussite exige un engagement et une habileté considérables, mais aussi une stratégie claire. Bâtissez-vous une équipe qui vise à réaliser des coups de circuit ou à permettre aux joueurs d’aller constamment sur les buts?

Réaliser des coups de circuit revient à repérer le prochain Google ou Amazon. Tout le monde veut repérer la prochaine société dont l’action va offrir un rendement de plus de 100 %, mais lorsqu’on cherche à obtenir un rendement élevé, il faut aussi accepter le fait qu’il y aura beaucoup de retraits au bâton. Il n’est pas facile de réaliser continuellement des coups de circuit et il faut avoir la certitude que les retraits au bâton ne vous feront pas perdre plus de matchs que les coups de circuit vous en feront gagner.

À mon avis, le capital de risque utilise généralement une approche des placements inspirée de la stratégie des coups de circuit. Les investisseurs à l’affût de la prochaine société milliardaire acceptent délibérément le fait qu’une part importante de leurs placements leur procurera des rendements médiocres. Leur priorité est que leurs rares gagnants compensent largement les nombreux perdants de leurs portefeuilles. En investissant dans des sociétés qui se trouvent à des étapes précoces de leur croissance, les investisseurs avisés peuvent obtenir une croissance exponentielle. Les investisseurs en capital de risque utilisent une approche semblable à celle des Blue Jays en 2016 : leurs recherches du prochain Facebook ou Google envahissent les couvertures des magazines de la même manière que le lancer du bâton de Jose Bautista est rejoué mille fois sur Sportsnet.

Une stratégie d’investissement axée sur les coups de circuit est possible dans les catégories d’actifs comme le capital de risque et les actions inscrites à la cote. Son adoption est beaucoup plus difficile dans la catégorie des titres à revenu fixe. Comme le nom de ces titres l’indique, leurs hausses de rendement sont fixes. Nous nous efforçons d’acquérir les titres de créance d’excellentes sociétés aptes à assurer une croissance rentable de leurs affaires, mais même le placement le plus fructueux ne nous rapporte qu’au pair.

Peut-être vous demandez-vous ce qui peut bien inciter des gens à résister à la tentation de rendements alléchants pour investir dans des titres à revenu fixe? Pour répondre à cette question, j’attirerai votre attention sur l’autre aspect des investissements, dont on parle beaucoup moins : tout rendement potentiel doit être considéré par rapport au risque que prend l’investisseur en effectuant ce placement. Les investisseurs en titres à revenu fixe n’obtiennent généralement pas des rendements aussi élevés que ceux des investisseurs en actions, mais ils s’exposent à un risque beaucoup moins élevé. Les obligations occupent une place plus élevée que les actions dans la structure du capital, et elles confèrent à leurs porteurs un droit prioritaire sur l’actif d’une société. Il arrive que des investisseurs en actions voient le cours de l’action d’une société se réduire à néant. En revanche, même si les résultats sont négatifs, les investisseurs en obligations peuvent récupérer leur mise au pair.

Notre approche à l’égard des titres à revenu fixe privilégie la constance et l’évitement des erreurs. Nous mettons en pratique la règle numéro un de Warren Buffett : ne jamais perdre d’argent. Les pertes que subissent les titres à revenu fixe peuvent avoir des effets désastreux sur un portefeuille parce qu’il est rare que le potentiel de rendement des autres placements puisse les neutraliser. Chaque fois que nous effectuons un placement, nous faisons abstraction de son potentiel de rendement; nous nous concentrons sur la solvabilité de la société et sur son actif. Ce n’est qu’après avoir évalué la qualité de l’entreprise et le risque qu’elle présente que nous prenons en considération son rendement possible. Nous n’effectuons un placement que si nous estimons que le rendement compense adéquatement le risque. La priorité que nous accordons à la constance s’apparente à la stratégie offensive des Royals de Kansas City. En évitant les retraits au bâton et en envoyant des joueurs aux buts, nous nous efforçons de produire des points.

Sur les marchés actuels où les taux sont bas, les investisseurs cherchent à obtenir des rendements en prenant davantage de risques. Aucun investisseur ne peut éviter complètement les risques. Notre approche est axée sur la compréhension des risques que nous prenons et une quantification adéquate tant de la probabilité que nous nous trompions que de l’ampleur de la perte éventuelle. Nos analyses de la solvabilité des sociétés constituent le fondement de notre approche et de notre évaluation du risque. Il y a 12 mois, le taux de rendement de l’indice d’obligations américaines à rendement élevé s’établissait à 10 %. Nous croyions que la conjoncture était propice à de bonnes occasions et nous avons accru la pondération de certains placements à rendement élevé. Aujourd’hui, le même marché a sensiblement augmenté et n’offre plus qu’un rendement de 6 %. Les cours plus élevés et les rendements plus faibles réduisent nos perspectives de rendements élevés, ce qui nous incite à réduire la pondération de ce secteur.

Même s’ils mettent l’accent sur les simples, les Royals de Kansas City frappent aussi des coups de circuit. Si le lanceur commet une erreur, un joueur de baseball professionnel peut certainement frapper un coup de circuit. Si le contexte change, les professionnels doivent peaufiner leur stratégie. Pendant les périodes de volatilité, les investisseurs commettent fatalement des erreurs. Les rachats de parts de fonds de placement peuvent provoquer des ventes massives, ou un climat de peur peut inciter de nombreux investisseurs à se départir de tout ce qu’ils estiment risqué. Si le marché nous offre une occasion à saisir (une balle bien placée), nous essayons bien sûr d’exécuter un coup de circuit si nous estimons que le rendement potentiel est acceptable et si notre analyse de solvabilité nous autorise à penser que nous effectuons cet investissement en nous ménageant une marge de sécurité. À la même période l’an dernier, nous estimions que plusieurs titres à revenu fixe offraient des rendements comparables à ceux des actions, et nous avons acquis des obligations qui se négociaient à des cours déprimés. Nos analyses de solvabilité et notre capacité de penser à long terme nous ont procuré l’atout dont nous avions besoin pour saisir ces occasions.

Le contexte actuel du marché des titres de créance, caractérisé par des cours élevés et de faibles rendements, se prête à la mise en lumière de notre stratégie de rendements constants. Dans un marché qui, aux dires de certains, est évalué en fonction de conditions parfaites, nous devons nous garder de miser sur le rendement. Tous les types de marchés présentent des caractéristiques uniques et des possibilités d’investissement intéressantes, mais aujourd’hui, ces dernières sont beaucoup plus difficiles à trouver qu’il y a un an. Pendant que de nombreux investisseurs en titres à revenu fixe ont les yeux rivés sur le prochain relèvement des taux aux États-Unis, nous cherchons des réponses à des questions de solvabilité comme celles-ci :

Une société peut-elle acheter des produits de soins de santé orphelins à domicile et revitaliser les marques?

Un casino situé dans une région productrice de pétrole peut-il continuer de s’emparer de parts de marché en période de ralentissement?

Les crêpes sont-elles populaires à l’échelle internationale (ce qui représenterait un potentiel de croissance moyennant un apport modeste de capital)?

Le contexte dans lequel nous exerçons nos activités changera, mais notre approche des investissements est immuable. Nous nous efforçons d’accorder la priorité à une analyse approfondie du crédit là où nous estimons que nous avons un atout. La constance des rendements et la priorité que nous donnons à l’analyse des risques devraient nous permettre de continuer à dégager des rendements satisfaisants. Dans le sport, je peux acclamer les Blue Jays et souhaiter de tout cœur que les frappeurs soient encore capables de réaliser des coups de circuit, mais je n’ai pas cette attitude à l’égard des investissements. Une affectation rationnelle du capital aura toujours préséance sur la recherche de rendements. Tout comme les Royals de Kansas City, nous évitons les moments marquants et préférons opter pour une stratégie qui, selon nous, s’harmonise le plus à notre principal objectif : obtenir à long terme des résultats qui nous hissent en tête de notre groupe de pairs.

iJames Montier, Behaving Badly, 2 février 2006.