Les rendements obligataires négatifs, voilà un sujet enlevant! Vous savez probablement déjà que des obligations d'une valeur de 17 billions de dollars américains offrent actuellement aux investisseurs du monde entier un rendement inférieur à zéro pour cent.i Mais qui est donc prêt à les acheter? Après tout, de l'argent caché sous le matelas offre une meilleure proposition qu'une perte garantie, même dans le scénario déflationniste apocalyptique habituellement utilisé pour expliquer pourquoi des rendements obligataires négatifs sont parfaitement logiques. Vous pouvez avoir l’esprit tranquille puisque le graphique ci-dessous montre que 79 % des obligations à rendement négatif sont détenues par les banques centrales du monde entier. Le mécanisme de découverte de la main invisible d'Adam Smith a été officiellement remplacé par des cerveaux invisibles à la Banque du Japon (BdJ), la Banque centrale européenne (BCE) et la Réserve fédérale américaine.

Détenteurs d’obligations offrant des rendements négatifs

Source : Bloomberg Finance LP, DB Global Research. Remarque : Les données représentent un échantillon Bloomberg de 4 000 milliards de dollars d’obligations à rendement négatif. L’élément « autre » du graphique comprend les fonds de couverture et d'autres sociétés d'investissement privées similaires.

Bien sûr, cela signifie que les 21 % restants des obligations à rendement négatif doivent être achetés par des investisseurs « rationnels » à la recherche de rendement, même si l'on pourrait probablement attribuer l'écart à des fonds passifs qui abdiquent toute responsabilité intellectuelle à l'inclusion ou non de quelque chose dans un indice (même si les fonds obligataires actifs ont toujours été connus pour s'éloigner grandement de leurs indices de référence). Il va sans dire que l'achat aveugle d'obligations à rendement négatif par les banques centrales, d'un montant de 13 billions de dollars américains, a une incidence globale sur les prix des actifs.ii La BdJ et la BCE continuent d'acheter des obligations à un taux d'environ 30 milliards de dollars américains et 25 milliards de dollars américains par mois, respectivement, ce qui a pour effet de réduire les rendements mondiaux.iii Les obligations d'État dites « sans risque » garantissent désormais des pertes à leurs détenteurs, ce qui sème la confusion.

Part des obligations à rendement négatif des différents pays

Source : Bloomberg LP. Au 1 août 2019.

Bien que l'Amérique du Nord ne soit pas encore confrontée au problème des obligations à rendement négatif, cela ne signifie pas pour autant que les rendements intérieurs ne sont pas influencés par le gâchis que nous observons à l'étranger. En effet, dans leur recherche de rendement, les investisseurs exercent une pression généralisée sur les taux d'intérêt. Le graphique ci-haut indique le rendement réalisé par un investisseur japonais qui achète un panier d'obligations de sociétés américaines de bonne qualité (indice Credit Suisse US IG Corporate) tout en couvrant le risque de change. L'acheteur concède un certain rendement pour couvrir la devise, mais même après avoir pris en compte ce coût, un rendement de 0,6 %iv est exceptionnel comparativement au taux de -0,25 %v actuellement offert par les obligations d’État japonaises à 10 ans.

Rendement d'une obligation de société américaine réalisée par un investisseur japonais, devise couverte

Avril 2018 à août 2019

Source : Credit Suisse. En $US. Au août 2019. Taux de rendement des obligations d’État japonaises à 10 ans en $US : le rendement réalisé par un investisseur japonais qui achète un panier d'obligations de sociétés américaines de bonne qualité (indice Credit Suisse US Investment Grade Corporate) tout en couvrant le risque de change.

Comme 27 % des obligations de sociétés américaines sont maintenant détenues par des investisseurs étrangers, nous comprenons pourquoi les rendements des obligations de sociétés sont également si faibles chez nous.vi Cependant, dans le monde de zombies dans lequel nous évoluons aujourd'hui, lorsque des sommes d'argent commencent à affluer dans des obligations de sociétés, les investisseurs se montrent rarement difficiles à l'égard des obligations acquises. Au lieu de cela, ces flux de capitaux dépendent d'un groupe de voyants financiers – les agences de notation obligataire – pour fixer les paramètres d'un investissement attrayant.

Les authentificateurs

Dans l’épisode « The Hand of Leonardo » (la main de Léonardo) du podcast de Michael Lewis intitulé « Against the Rules »,vii il établit un parallèle humoristique entre les authentificateurs d'art et les agences de notation des obligations d'entreprises qui dictent tant de ce qui est acheté et vendu sur les marchés du crédit aux entreprises. Alerte divulgâcheur – l'intrigue ressemble à ceci :

En 1958, un couple de la Nouvelle-Orléans achète un tableau de Jésus à Londres, en Angleterre, pour la somme de 45 £ (60 dollars environ). Le tableau est alors transmis à leur fils, puis mis aux enchères après sa mort en 2005. Un consortium de marchands d'art achète le tableau pour la somme de 10 000 $US dans l'espoir qu'il s'agisse d'un original de Léonard de Vinci. Pour confirmer leur hypothèse, selon Michael Lewis, les marchands confient le tableau à un restaurateur pour nettoyer et réparer les pièces qui s'effritent. Des modifications sont également apportées, entre autres la suppression de la barbe du personnage (?!?), ce qui va à l’encontre de la possibilité qu’il s’agisse d’un original. Le tableau est ensuite présenté à un groupe exclusif d'authentificateurs bien payés et triés sur le volet qui en confirment l'originalité, et l'œuvre est vendue sous le nom de « Salvator Mundi » de Leonardo pour la modique somme de 450,3 millions de dollars.

Le groupe d'authentificateurs triés sur le volet affiche un intérêt conflictuel puisqu’ils ont été engagés par les marchands d'art et payés de grosses sommes d'argent pour confirmer si leurs soupçons (ou souhaits) sont corrects et que Léonardo lui-même a peint cette œuvre. Puisque les marchands d'art sont presque certainement les clients les plus lucratifs (ou seuls clients) d'un authentificateur, ces experts ont un énorme intérêt à satisfaire ce client. Existe-t-il un meilleur moyen de fidéliser des clients?

De même, sur les marchés obligataires, les plus grandes sociétés dont les bilans sont les plus importants sont les meilleurs clients possible des agences de notation. Une bonne notation de Moody's se traduit par un faible taux d'intérêt pour l'émetteur et plus d’affaires avec cette société pour Moody's.

Chez EdgePoint, nous préférons ignorer les authentificateurs. Nous sommes plutôt le couple de la Nouvelle-Orléans en vacances qui a acheté une peinture sans prétention et de haute qualité pour 60 dollars (peut-être en étant un peu moins élégants bien sûr). La valeur de la peinture provient du plaisir que nous avons à la montrer dans notre salon - et non de l’évaluation de certains experts. Si les entreprises auxquelles nous accordons des prêts réussissent en tant qu'entreprises, nos obligations constitueront des investissements fructueux.

Cette année, les agences de notation ont eu un impact particulièrement significatif sur les marchés du crédit, notamment sur le marché des obligations à rendement élevé. Le conflit d'intérêts décrit plus haut, qui voit les agences de notation compensées par des émetteurs obligataires récurrents, est aggravé par le fait que les investisseurs veulent que leurs obligations à rendement élevé soient estampées « haute qualité ». Aussi étrange que cela puisse paraître, selon Michael Lewis, le collectionneur d'art qui a finalement acheté la dernière peinture de da Vinci avait également intérêt à ce que le tableau soit authentifié comme original. Après tout, il est difficile d’épater la galerie avec une exposition mettant en vedette une peinture provenant d’un sous-sol de la Louisiane?

Tenter d’atteindre les taux d’intérêt « authentifiés »

Alors que les faibles taux d’intérêt dans le monde entier freinent les rendements futurs, les investisseurs sont à la recherche de rendements. Le marché des obligations à haut rendement continue de se redresser au fur et à mesure que les flux poursuivent leur course aux rendements. Mais contrairement à la majorité des marchés à haut rendement en plein essor, cette reprise est propulsée par la composante la mieux notée de la catégorie d'actifs. Plus précisément, les émissions notées BB sont en train de surclasser leurs homologues moins bien notées, ce qui nous porte à croire que l'un des scénarios suivants se produit actuellement :

Les investisseurs non traditionnels descendent dans l’échelle du crédit, passant des obligations de sociétés de première qualité aux obligations de pacotille, et ils le font en investissant dans le secteur le mieux coté; ou

Plus de fonds à haut rendement traditionnels se réfugient dans les obligations notées BB, craignant qu'une récession ne se profile à l'horizon.

Il s’agit probablement d’un peu des deux. Les acheteurs d'obligations rendement élevé non traditionnelles et de prêts à effet de levier continuent d’investir sur le marché, tandis que les fonds à rendement élevé évitent tout ce qui présente une courbe cyclique ou même le moindre soupçon de risque supplémentaire.

Le tableau ci-dessous présente les rendements des obligations notées BB et CCC au cours des cinq dernières années. En 2016 et 2017, les obligations à rendement élevé ont généré de solides rendements. Les rendements élevés des obligations de pacotille s'accompagnent généralement d'une baisse des rendements des obligations notées CCC et, au cours des deux années, les rendements de ces émissions moins bien notées ont été beaucoup plus faibles que ceux des obligations notées BB. Au fur et à mesure que leurs rendements diminuaient, les obligations cotées CCC ont affiché des rendements beaucoup plus élevés au cours de ces années « risquées ».

| Taux de rendement | 31 déc. 2014 | 31 déc. 2015 | 31 déc. 2016 (Année de hauts rendements) | 31 déc. 2017 (Année de hauts rendements) | 31 déc. 2018 | 30 sept. 2019 (Année de hauts rendements(?)) |

|---|

| Variation du taux de rendement | 31 déc. 2014 | 31 déc. 2015 | 31 déc. 2016 (Année de hauts rendements) | 31 déc. 2017 (Année de hauts rendements) | 31 déc. 2018 | 30 sept. 2019 (Année de hauts rendements(?)) |

|---|

Cela n'a certainement pas été le cas en 2019. En fait, cette année, les rendements des obligations notées BB ont été inférieurs à ceux des obligations notées CCC, ce qui montre à quel point les investisseurs se sont précipités pour acheter les « meilleures » obligations à rendement élevé. Grâce à une hausse de 10,73 %, les obligations notées CCC offrent un rendement très semblable à celui des années précédentes, tandis que le rendement des obligations notées BB continue de reculer.

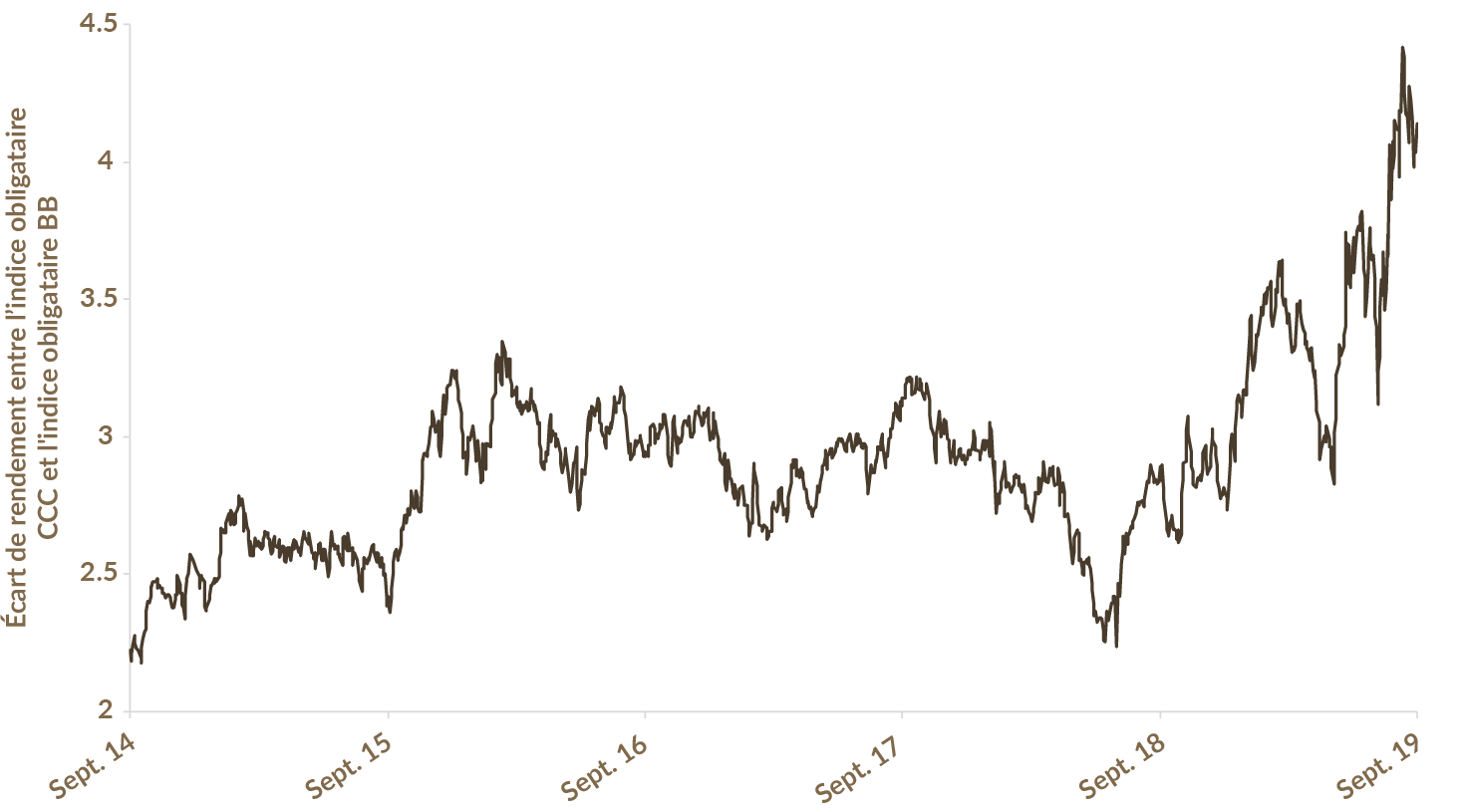

Si vous n'êtes toujours pas convaincu, le graphique ci-dessous devrait vous en convaincre; l'écart sur les obligations notées CCC par rapport aux émissions notées BB est presque le double de la moyenne des cinq dernières années.

Écart de rendement entre l’indice obligataire CCC et l'indice obligataire BB

30 sept. 2014 à 30 sept. 2019

Source : Bloomberg LP. Au 30 septembre 2019. L’indice Bloomberg Barclays Ba US High Yield TR Value Unhedged ($US) a été utilisé pour représenter les obligations notées BB. L’indice Bloomberg Barclays Caa US High Yield TR Value (non couvert en $US) a été utilisé pour représenter les obligations notées CCC. L'indice Bloomberg Barclays US Corporate High Yield Bond mesure le marché des obligations de sociétés à taux fixe et à rendement élevé libellées en $US.

Les investisseurs qui inondent le marché des obligations à rendement élevé semblent s'engager aveuglément à n'acheter que les émissions authentifiées comme étant de la « meilleure qualité » selon nos amis des agences de notation. Il semble que les investisseurs abandonnent le principe très simple de la compensation des risques inhérents à un investissement. Le graphique ci-dessous montre que les obligations notées BB ont atteint leur plus bas niveau de rendement de tous les temps au début du mois de septembre.

Rendement des obligations BB et moins de l’indice Bloomberg Barclays US High Yield Total Return

30 sept. 1999 to 30 sept. 2019

Source : Bloomberg LP. Au 30 septembre 2019.

Si vous pensiez que cela allait se transformer en un discours de vente pour les obligations notées CCC, vous avez tort. Dans ce secteur du marché des titres à rendement élevé, même les agences de notation peuvent reconnaître une entreprise trop endettée. Nous partageons également l’idée d'aborder le marché en toute conscience de la durée de l'expansion économique. En effet, il faudrait être complètement niais pour penser que les récessions sont définitivement passes.

En même temps, le marché a pris une longueur d'avance en abandonnant tout ce qui nécessite une analyse de crédit (ou une réflexion) indépendante, ce qui offre des occasions à ceux qui sont prêts à faire leurs propres recherches. Chez EdgePoint, puisque nous évaluons chaque émetteur d'obligations de façon indépendante en fonction de ses mérites en tant qu'entreprise et, en fin de compte, en tant que prêteur, nous ne sommes pas limités aux paramètres établis par les cotes d'une obligation.

Entre les obligations notées BB (4,0 %) et les obligations notées CCC (10,7 %), nous continuons de dénicher des entreprises de grande qualité dont la structure du capital est prudente et qui offrent des rendements attrayants. La répartition de la portion à rendement élevé de notre portefeuille selon les cotes des obligations est présentée ci-dessous. Le FNB iShares IBoxx High Yield Corporate Bond ETFviii est utilisé pour représenter le marché global des obligations à rendement élevé aux États-Unis. Comme vous pouvez le constater, nous observons relativement moins d'occasions dans les obligations notées BB, mais trouvons que l'univers des obligations notées B constitue un bon terrain de chasse. Comme nous l'avons mentionné précédemment, les obligations cotées CCC ne sont pas pour nous. Enfin, nous faisons un pied de nez aux authentificateurs en privilégiant les titres non notés, qui comprennent les obligations non notées (6 %), les obligations convertibles (1 7%) et les actions privilégiées (1 %).

| Portefeuille mondial de fonds de revenu et de croissance EdgePoint * | iShares iBoxx High Yield Corporate Bond ETF |

|---|

- Les titres à rendement élevé. Les titres à rendement élevé représentent actuellement 34,39 % de la répartition des titres à revenu fixe du Portefeuille mondial de fonds de revenu et de croissance EdgePoint.

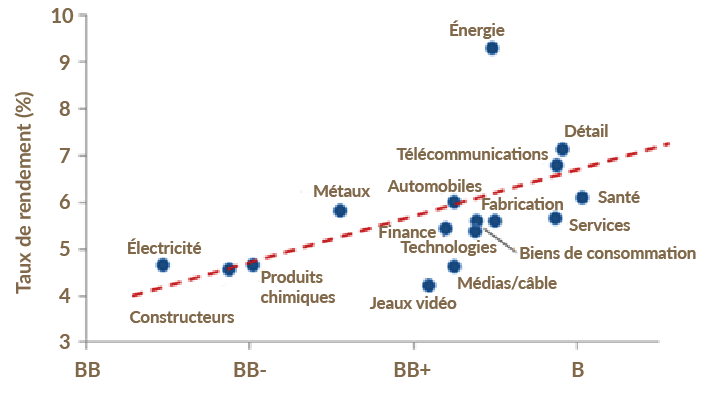

Une zone du marché complètement évitée et abandonnée par tout le monde a constitué notre terrain de chasse le plus fertile. Ce cadeau perpétuel a été laissé pour mort – les obligations à rendement élevé des entreprises du secteur de l'énergie, qui n'ont participé à aucune des reprises plus importantes du crédit à rendement élevé. En effet, au cours des cinq dernières années, nos portefeuilles ont grandement tiré profit de leurs titres dans le secteur de l'énergie. Si l'investissement était une sorte de derby de performance à court terme, les obligations énergétiques ont été un frein ces derniers mois. Mais si l'on compare la composante énergétique de l'indice à rendement élevé, qui offre un rendement de 9 %, au maigre 4 % de l'indice BB, les rendements potentiels sont intéressants. Si l'on considère que ces entreprises continuent de fonctionner avec des bilans plus sains, des équipes de gestion plus prudentes et moins de concurrents, les perspectives pour certaines entreprises deviennent vraiment très prometteuses.

Rendements des obligations américaines à rendement élevé et notations par secteur

Source : Credit Suisse, CS Credit Strategy Daily Comment, 20 septembre 2019.

Observations finales

Partout dans le monde, les actifs investissables sont affectés par des taux d'intérêt négatifs. Les marchés financiers mondiaux exportent ce phénomène frustrant aux quatre coins du monde, ce qui a eu pour effet d'accroître sans relâche les rendements et d'inonder de capitaux les marchés à rendement élevé. Plus que jamais, les investisseurs à haut rendement semblent s'appuyer sur un ensemble d’ « authentificateurs » pour filtrer leurs investissements – des experts sous la forme d'agences de notation de crédit qui approuvent ou réfutent les différentes obligations à haut rendement pour ceux qui ne veulent pas faire de travail indépendant. Mais entre les extrêmes des catégories de notation – les obligations notées BB qui offrent un rendement minimal pour leur risque inhérent et les obligations de niveau inférieur notées CCC – nous estimons qu'il existe un domaine d'occasions largement ignorées par le marché. En particulier, les titres de créance du secteur de l'énergie continuent de représenter un univers dans lequel nous pouvons déployer des capitaux à des taux très attrayants. Nous cherchons à trouver la qualité en ignorant les authentificateurs.

iiSource : Ibid. Sur la base de l'estimation de 17000 milliards de dollars américains d'obligations à rendement négatif et de 79,04 % des titres de créance détenus par les banques centrales.

iiiSource, Banque du Japon: Fujikawa, Megumi, « Trillion Schmillion: Japan Isn’t Even Trying to Hit Its Bond-Buying Target », The Wall Street Journal, 21 janvier 2019. https://www.wsj.com/articles/numbers-game-for-the-bank-of-japan-80-trillion-means-about-20-trillion-11548072005. Source, Banque centrale européenne : Martin, Katie, Strauss, Delphine, et al., « ECB’s Mario Draghi sees ‘low but rising’ recession risks — as it happened », Financial Times, 12 septembre 2019.

ivSource : Credit Suisse, CS Credit Strategy Daily Comment, 20 septembre 2019. https://plus.credit-suisse.com/rpc4/ravDocView?docid=V7i2Md2AC-WErCLO.

vSource : Bloomberg LP. Rendement des obligations du gouvernement japonais à 10 ans au 26 septembre 2019.

viSource : Credit Suisse, CS Credit Strategy Daily Comment, 20 septembre 2019. https://plus.credit-suisse.com/rpc4/ravDocView?docid=V7i2Md2AC-WErCLO.

viiSource : Lewis, Michael. « The Hand of Leonardo - Against the Rules with Michael Lewis Podcast ». Against the Rules with Michael Lewis. 23 avril 2019. https://www.citefast.com/styleguide.php?style=Chicago&sec=Audio.

viiiLe FNB iShares iBoxx High Yield Corporate Bond ETF cherche à reproduire les résultats de placement d'un indice composé d'obligations de sociétés à rendement élevé libellées en dollars américains.