Faire fi des prévisions – 2e trimestre 2019

Les marchés financiers nous infligent souvent des leçons d’humilité et c’est ce qui s’est produit jusqu’à maintenant en 2019. La plupart des gestionnaires de titres à revenu fixe suivent avec intérêt la baisse spectaculaire des taux d’intérêt à l’échelle mondiale. Les faibles taux d’intérêt font la manchette depuis la crise financière, mais au même moment l'année dernière, le consensus voulait que l'économie et les banques centrales soient enfin en mesure de favoriser la hausse des taux en Amérique du Nord.

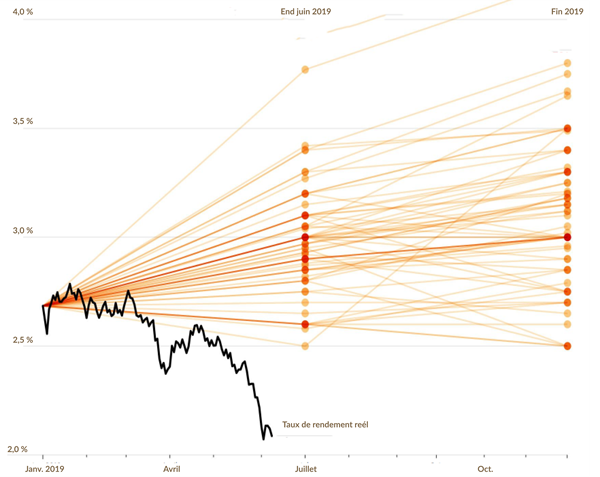

Au début de 2019, le Wall Street Journal a demandé à des économistes de prédire où se situeraient les taux d’intérêt en juin et en décembre 2019. Comme vous pouvez le constater sur le graphique ci-dessous, aucun d’entre eux n’a pu prévoir la chute spectaculaire des taux et rien ne laisse présager que leurs prévisions seront meilleures en fin d’année.

Taux de rendement des bons du Trésor à 10 ans - Prédictions des analystes en janvier

Source : Avantika Chilkoti & Daniel Kruger, "Some Investors Had Hunch Yields Were About to Fall", https://www.wsj.com/articles/some-investors-had-hunch-yields-were-about-to-fall-11560072600

Les prévisions des économistes au sujet des prix futurs du pétrole ou des taux de change ont donné des résultats similaires. Chaque fois, les résultats sont fondamentalement identiques puisqu’il est difficile de prévoir l'avenir et les investisseurs sont généralement très mauvais dans ce domaine.

Bien que les prévisions économiques puissent être amusantes à lire, chez EdgePoint, nous essayons de limiter le temps consacré à formuler des prévisions sur des secteurs du marché où nous ne disposons pas d’un avantage. Les membres de l’équipe des placements se sont formés des opinions sur la direction future des taux, mais ils ne peuvent compter sur celles-ci.

Cela étant dit, nous ne pouvons pas éviter le sujet. Étant donné que nous investissons dans des titres à revenu fixe, nous sommes exposés à un degré de risque de taux d’intérêt. Si nous avions pu prévoir la baisse des taux cette année, nous aurions investi fortement dans des obligations à long terme, car leur prix a monté en flèche en raison de la baisse des taux au premier semestre de 2019. Cependant, nous ne l’avons pas fait et la durée inférieure à la moyenne de nos portefeuilles (c.-à-d. leur sensibilité aux variations des taux d'intérêt) nous a fait manquer les occasions de rendement offertes par les obligations à long terme.

Devrions-nous nous inquiéter des rendements relatifs inférieurs cette année? En tant que société axée sur l'investissement, l'un de nos principaux objectifs est de surclasser le marché à long terme. Six mois de rendements inférieurs compromettent-ils cet objectif? Je réfléchis souvent à cette question et je continue de croire que ce n’est pas le cas. En outre, j'estime qu'essayer d'investir différemment dans un environnement de marché à court terme serait préjudiciable à notre méthode d'investissement.

Comme je l’ai mentionné précédemment, nous sommes déterminés à investir dans les domaines du marché où nous croyons jouir d'un avantage. Nous ne sommes pas meilleurs que les autres à prévoir la direction future des taux d'intérêt et ne pouvons donc pas investir comme si c’était le cas. Définir la duration de nos portefeuilles n’est pas un exercice de prévision de l’inconnu, mais plutôt une analyse du ratio risque-récompense. En janvier 2019, nous estimions simplement qu’obtenir 2,68 % en investissant dans des bons du Trésor à 10 ans ne nous rapportait pas suffisamment pour compenser le risque inhérent de taux d'intérêt. Si les taux avaient progressé de 0,65 % au lieu de baisser de la même manière au cours des six derniers mois, un investissement dans des bons du Trésor américain à 10 ans aurait perdu 5,5 %i. La marge de manœuvre pour augmenter les taux est certainement beaucoup plus élevée que la marge de manœuvre pour les réduire. Notons que le taux moyen des bons du Trésor américain à 10 ans était de 4,54 % depuis 1990ii. Le retour à ce niveau entraînerait de très mauvais rendements pour les investisseurs. Ce n'était pas un risque que nous nous sentions à l'aise de prendre.

Si nous ne passons pas nos journées à discuter des taux d’intérêt, comment occupons-nous alors notre temps? Nous mettons l’accent sur notre véritable avantage. Nous sommes tous des analystes des questions relatives aux entreprises et nous dénichons des idées d’investissement en scrutant les documents publiés par les sociétés, en nous réunissant avec les équipes de direction et en lisant des publications de l’industrie. Notre méthode d'investissement est centrée sur l'analyse des caractéristiques fondamentales et le développement d'une thèse d'investissement qui n'est pas largement partagée par les autres investisseurs. Plutôt que de prendre un risque de taux d’intérêt dans notre portefeuille de titres à revenu fixe, nous avons choisi de prendre un risque de crédit. En effet, nous avons beaucoup plus confiance en notre capacité à analyser les bilans d’une entreprise que de prédire les mesures des banques centrales, et l’histoire a montré que notre méthode d’investissement est bien adaptée aux placements dans les obligations de sociétés.

Pendant que de nombreux gestionnaires de titres à revenu fixe tentaient de comprendre pourquoi les taux d’intérêt reculaient, nous essayions de mieux comprendre les entreprises auxquelles nous avons prêté de l’argent. Plutôt que nous interroger sur les actions futures du président de la Réserve fédérale américaine, Jerome Powell, nous nous posions plutôt des questions telles que :

Quelle sera l’incidence de la faillite de deux grandes entreprises d'hélicoptères sur les niveaux de concurrence futurs dans l'industrie?

Le redressement du plus important gestionnaire de flotte d’Amérique du Nord continuera-t-il à ajouter de la valeur, permettant à l’entreprise de se développer dans un secteur à croissance relativement lente?

Les sociétés d'exploration et de production continueront-elles à se concentrer sur les flux de trésorerie disponibles ou recommenceront-elles à mettre l’accent sur la croissance?

Nous ne pourrons jamais répondre aux questions précédentes avec une précision parfaite, mais nous avons certainement de meilleures chances que de prévoir les taux d'intérêt. Adopter une approche à long terme centrée sur la logique commerciale a été un moyen fructueux pour nous de prendre des risques que nous comprenons et d’obtenir des rendements attrayants.

Comme tout investisseur, je n'aime certainement pas connaître des périodes de rendements inférieurs, mais une sous-performance à court terme est souvent le prix à payer pour surclasser le marché à long terme. S'inquiéter de la direction des taux d'intérêt est peu susceptible d'entraîner des actions qui profiteraient au portefeuille. Au lieu de cela, nous veillons à ce que notre analyse de crédit soit réfléchie et complète, ce qui nous permet de générer des rendements supérieurs à long terme.

iiSource : Bloomberg. Taux moyen des bons du Trésor américain du 1 janvier 1990 au 28 juin 2019.