Trouver des points positifs dans un environnement à rendement négatif – 4e trimestre 2019

En 2019, il n'était pas nécessaire d'être actif sur les marchés des titres à revenu fixe pour connaître l’existence des titres de créance à rendement négatif. Même les chaînes de nouvelles non financières ont réalisé l'absurdité de payer quelqu'un pour le « privilège » de lui prêter de l'argent et d'immobiliser un taux de rendement négatif (si vous détenez le placement jusqu'à l'échéance). Les obligations ont déjà affiché des rendements négatifs par le passé, mais la folie s'est intensifiée en 2019, l’encours de ces dettes atteignant un sommet de 17 milles milliards de dollars américains au cours de l'été.i

Toutefois, ce n'est pas l’ampleur de la dette qui m'a surpris, mais le fait qu'elle soit passée des marchés des obligations d'État aux titres de créance de catégorie investissement et finalement aux titres de créance à rendement élevé. Un titre de créance à la fois à rendement élevé et à rendement négatif semble constituer une drôle de contradiction, mais en 2019, plusieurs émetteurs européens à haut rendement ont négocié des titres de créance à rendement négatif.

Chaque fois que vous effectuez un placement, vous décidez consciemment que vous avez déniché un investissement supérieur aux autres solutions qui s'offrent à vous. Cependant, les investisseurs peuvent se comporter de façon déplorable lorsqu’ils évoluent dans un environnement comprenant des investissements à rendement négatif. En effet, chaque placement semble excellent lorsqu'on le compare à une solution de rechange à rendement négatif, et voilà l'enjeu ultime actuellement. Les acheteurs traditionnels d'actifs à rendement négatif sont obligés de trouver d'autres sources de revenus et, dans le monde branché d'aujourd'hui, ce changement a fait baisser les rendements tout en faisant augmenter les prix de nombreuses autres catégories d'actif.

L’équilibre entre le risque et le rendement

L'analyse de l'attrait relatif d'un placement fait certainement partie de notre processus de placement, mais l'analyse du risque qui doit être pris pour obtenir ce rendement est tout aussi importante. Nous ne nous contenterons jamais d'acheter le titre de créance le plus productif que nous pouvons trouver, car il peut également être le plus risqué. Il est essentiel de trouver le bon équilibre entre le risque et le rendement pour tout investissement et nous consacrons à ce processus une grande partie de notre temps. Nous passons nos journées à étudier les caractéristiques financières des entreprises, les actes de crédit qu’elles ont conclus et les diverses parties de la structure du capital afin de mieux comprendre le risque de perte associé à chaque investissement.

Acheter un titre simplement parce que son rendement est supérieur à zéro pourrait exposer les investisseurs à un risque important, étant donné que le rendement satisfaisant à court terme pourrait engendrer des conséquences à long terme.

Obligations de catégorie investissement

Les obligations de catégorie investissement ont connu une excellente année en 2019. Leur longue duration a tiré profit à la fois d'une baisse des taux d'intérêt et d'un resserrement des écarts. Ces mouvements ont fait chuter le rendement de l'indice américain des obligations de catégorie investissement de 4,40 % au début de 2019 à un peu plus de 3 % aujourd'hui.ii Ce rendement de 3 % est certainement supérieur au rendement des obligations d'État dans la plupart des marchés développés et certainement meilleur qu’un taux de rendement négatif, mais les investisseurs exposés à ces actifs acceptent aujourd'hui un rendement inférieur pour une catégorie d'actif qui, à mon avis, comporte encore un degré de risque important.

Les caractéristiques fondamentales d'une entreprise déterminent en fin de compte sa capacité à assurer le service et le remboursement de ses dettes. Un examen plus approfondi des facteurs fondamentaux des émetteurs de titres de qualité investissement montre que le niveau d'endettement des sociétés se trouve à un niveau historiquement élevé et que la croissance de leurs revenus et de leur bénéfice avant intérêts, impôts et amortissements (BAIIA) est inférieure à celle de l'économie américaine dans son ensemble.iii

Au même moment, l'indice des obligations de qualité investissement est maintenant plus sensible aux variations des taux d'intérêt et des écarts de crédit qu'il ne l'a été au cours des 20 dernières années. Le faible rendement actuel et la longue duration de ces obligations font en sorte que les variations de prix résultant d'une fluctuation des taux et des écarts de crédit sont plus importantes que par le passé. La sensibilité accrue peut être utile si les écarts de crédit continuent de se resserrer ou si les taux d'intérêt baissent, mais cela ne s'est pas produit souvent auparavant. Le graphique ci-dessous montre que les rendements et les écarts se situent à leur niveau le plus bas de la dernière décennie ou près de celui-ci. Tout renversement à la hausse aurait de graves conséquences négatives sur le rendement des obligations de catégorie investissement à l'avenir.

Rendement des obligations d'État et écarts de taux des obligations de sociétés

Du 31 mai 2010 au 31 déc. 2019

Source : Bloomberg LP. Au 31 décembre 2019. L’indice Bloomberg Barclays USD Liquid Investment Grade Corporate Average OAS et l’indice US Generic Government 10 Year Yield sont utilisés dans le graphique ci-dessus. Les premières données disponibles pour l'indice Bloomberg Barclays USD Liquid Investment Grade Corporate Average OAS sont celles du 31 mai 2010.

Le montant des titres de créance notés BBB (c'est-à-dire les titres de créance de catégorie investissement les moins bien notés) a progressé de 217 % depuis 2009 et représente maintenant 50 % de l'indice de catégorie investissement.iv Bon nombre de ces sociétés risquent d'être déclassées et de devenir des sociétés à rendement élevé si nous connaissons un ralentissement économique. Les baisses de prix qui découlent d'un déclassement au statut d’obligations de pacotille sont souvent importantes, car de nombreux investisseurs sont obligés de se départir de tout titre coté en dessous de catégorie investissement. L’indice des obligations de catégorie investissement est rempli de ce genre de titres.

Tous les faits mentionnés ci-dessus indiquent que les obligations de catégorie investissement constituent une catégorie d'actif plus risquée que dans le passé récent qui affiche un taux de rendement également plus bas qu'auparavant. Il est difficile d'imaginer que les éléments positifs qui ont contribué à la solide performance de 2019 puissent se poursuivre en 2020. Nous continuerons de nous assurer que notre duration demeure courte et à investir dans des titres d’entreprises dont nous avons confiance au profil de crédit. La volatilité qui pourrait découler des points mentionnés plus tôt serait la bienvenue pour nous.

Actions privilégiées

Mes conversations avec les conseillers financiers au sujet de placements productifs de revenus tournent souvent à des questions sur les actions privilégiées. À mon avis, le marché des actions privilégiées est un excellent exemple d'une catégorie d'actif dans laquelle les investisseurs se sont sentis obligés d'investir alors qu'ils s'efforçaient de générer un rendement dans des placements à revenu fixe plus traditionnels.

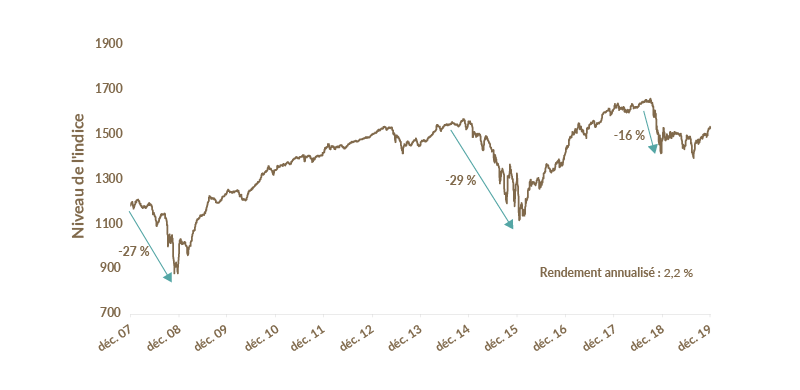

Les actions privilégiées constituent une catégorie d’actif fascinante. En général, elles n'offrent pas l'échéance et les clauses restrictives que la plupart des investisseurs en titres à revenu fixe recherchent, mais elles ont la capacité de verser un revenu plus élevé que les obligations traditionnelles de catégorie investissement. Le potentiel de rendement plus élevé séduit de nombreux investisseurs, mais depuis la crise financière, le marché canadien des actions privilégiées a eu du mal à générer des rendements intéressants. Comme le montre le graphique ci-dessous, le rendement annualisé à long terme de 2,2 % n'est probablement pas celui auquel la plupart des investisseurs s'attendaient lorsqu'ils ont fait leur placement initial.v Les actions privilégiées se situent à un échelon plus élevé de la structure du capital que les actions ordinaires, mais cela n'a pas protégé les investisseurs contre les trois périodes de recul enregistrées depuis 2007.

Rendement total de l'indice des actions privilégiées S&P/TSX

Du 31 déc. 2007 au 31 déc. 2019

Source : Bloomberg LP. Rendement total mesuré en $CA au 31 décembre 2019. L'indice des actions privilégiées S&P/TSX est conçu pour répondre au besoin de la communauté financière de disposer d'un indice de référence représentant le marché canadien des actions privilégiées. L'indice est composé d'actions privilégiées négociées à la Bourse de Toronto. Première baisse : du 26 février 2008 au 23 décembre 2008. Deuxième baisse : du 21 novembre 2014 au 18 janvier 2016. Troisième baisse : du 3 octobre 2018 au 27 août 2019.

Le graphique ci-dessus montre que l'achat d'actions privilégiées à l’aveugle seulement en se fondant sur leur attrait relatif au moment de l'achat ne fonctionne pas toujours comme prévu. Toutefois, cela ne veut pas dire que nous n'investissons jamais dans des actions privilégiées. En général, les actions privilégiées sont sensibles aux fluctuations des taux d'intérêt et des écarts de crédit des émetteurs sous-jacents, ce qui peut entraîner de la volatilité et des occasions intéressantes qui ne peuvent être reconnues que par ceux qui sont prêts à effectuer un travail de crédit important sur des entreprises individuelles et à y investir lorsque les autres sont craintifs. Notre méthode d’investissement est bien adaptée pour agir de cette façon et nous croyons qu'une véritable gestion active continuera de dénicher des occasions d’investissement attrayantes dans ce marché.

Obligations à rendement élevé

Le marché des titres de créance à haut rendement a également attiré de nouveaux acheteurs à la recherche frénétique de rendement. L'indice américain de haut rendement a terminé l'année avec un rendement légèrement supérieur à 6 %, ce qui est certainement dans la partie inférieure de sa fourchette historique.vi

Le rendement global de 6 % masque une dynamique intéressante dans le marché actuel. Bon nombre d’investisseurs ont investi à contrecœur dans des titres à rendement élevé, mais pour se protéger, ils se sont contentés du seau BB le mieux noté. La demande pour ce que les agences de notation ont déterminé comme étant les obligations à rendement élevé les plus sûres a fait chuter le rendement de l'indice BB à un niveau historiquement bas de 4,38 %.vii En fait, 46 % de toutes les obligations à haut rendement se négocient en dessous de 4 %.viii Beaucoup de sociétés dans ce segment du marché sont des entreprises décentes, mais leur rendement compense-t-il correctement le risque de crédit assumé? Un rapide coup d'œil à quelques titres du marché des obligations à rendement élevé pourrait soulever certaines inquiétudes.

Il n'y a pas si longtemps, CBL Properties, l'un des plus grands propriétaires de centres commerciaux aux États-Unis, était coté BB.ix Depuis, la cote de CBL a été abaissée et ses obligations échéant en 2026 se négocient maintenant à 60 cents pour chaque dollar.x Le taux d'intérêt nominal séduisant de 5,95 % a attiré les acheteurs lors de l'émission et son rendement relatif a fait l’objet d’éloges sans qu’une discussion soit faite sur les changements potentiels de la société sous-jacente. Ces investisseurs ne tenaient pas compte de la détérioration des résultats d'exploitation et des décisions douteuses de la direction en matière de répartition de l'actif. Le coupon de 5,95 % n'a certainement pas compensé entièrement le risque de crédit, et les investisseurs en ont souffert.

Frontier Communications Corp. constitue un autre exemple. La société était cotée BB lorsqu'elle a émis ses obligations à coupon de 8,75 % échéant en 2022.xi À ce moment, de nombreux investisseurs ont jugé que le rendement du coupon était attrayant, surtout comparé aux autres options. Frontier est une société de télécommunications qui fournit des services d'Internet, de télévision et de téléphonie. Les investisseurs se sont habitués à la « sécurité » de ce modèle d'entreprise et à sa capacité à supporter de grandes quantités de dettes. La « résilience » et l'attrait relatif de cette obligation n'ont pas aidé les investisseurs puisqu'elle se négocie maintenant à un peu moins de 50 cents sur le dollar.xii Certains des plus grands émetteurs de l'indice à rendement élevé sont des sociétés de télécommunications qui ont utilisé un effet de levier pour faire des acquisitions. Le temps nous dira s'ils subiront le même sort que Frontier, mais soyez assurés qu’il ne s’agit pas d’un segment attrayant selon nous.

J'admets avoir utilisé deux exemples extrêmes, mais ils mettent clairement en évidence le risque d'acheter des obligations qui sont relativement attrayantes du point de vue du rendement et qui sont jugées sûres par d'autres. L'attrait relatif n'a d'importance que si vous êtes certain de récupérer votre capital et que le cours du titre reflète un scénario possible.

Cependant, tout n'est pas perdu dans le marché du haut rendement. Lorsqu’un grand nombre d’investisseurs privilégient une partie du marché dont les rendements sont historiquement bas, il existe forcément un segment du marché qui est ignoré. En effet, la plupart des investisseurs ne sont pas intéressés par la détention de titres ayant une sensibilité économique ou un facteur de risque perçu.

Au cours de la dernière année, nous avons réussi à trouver des placements qui, à notre avis, ont été touchés par la réaction excessive du marché à ce risque et, après une analyse de crédit approfondie, nous étions convaincus qu’ils étaient attrayants.

Les titres à revenu fixe et le gestionnaire actif

La faillite de Toys "R" Us nous a incités à nous intéresser à Mattel, Inc. tandis que la volatilité entourant l'incessante guerre commerciale nous a permis d'investir dans un important courtier en douane. Après avoir analysé en profondeur le risque principal de chaque investissement, nous avons découvert une entreprise solide, des marques durables et des actifs de valeur.

Le principal avantage d’un gestionnaire actif fondamental est sa capacité à générer des idées comme celles-ci. Nous continuerons à rechercher des occasions de placement en nous fondant sur notre analyse des entreprises et du crédit, et non pas simplement sur le rendement global et son attrait relatif.

Les titres à revenu fixe ont souvent été décrits comme un art négatif, où la surperformance ne provient pas de ce que vous possédez, mais de ce que vous ne possédez pas. Les actifs générateurs de rendement semblent présenter un risque croissant. J’estime que la meilleure façon d'obtenir des rendements futurs est d'éviter certains des risques que l'investisseur moyen semble heureux de prendre et de s'assurer que les risques que vous prenez sont fondés sur une thèse d'investissement fondamentale.

iiSource : Bloomberg LP. Indice Bloomberg Barclays USD Liquid Investment Grade Corp Yield to Worst au 23 décembre 2019.

iiiSource : J.P. Morgan High Grade Bond and CDS 2020 Outlook, 26 novembre 2019.

ivSource : « The ‘BBB’ U.S. Bond Market Exceeds $3 Trillion », SPGlobal.com, 29 mars 2019. Consulté le 3 janvier 2020. https://www.spglobal.com/en/research-insights/articles/the-bbb-u-s-bond-market-exceeds-3-trillion. L’indice Bloomberg Barclays US Corporates BBB ex Financials a été utilisé pour les dettes impayées cotées BBB. Valeur du marché en $US.

vRendement total annualisé du 31 décembre 2007 au 31 décembre 2019, mesuré en dollars canadiens.

viSource : Bloomberg LP.

viiICE BofAML BB US High Yield Index. Au 30 décembre 2019.

viiiSource : Kim, Jason & Sharan, Pranay, « GS Credit Insights: 2019 in Charts », Goldman Sachs Credit Research, 3 janvier 2020.

ixLe titre a été déclassé par Standard & Poor's Financial Services LLC à BB+ le 3 août 2018 et a été émis le 13 décembre 2016.

xSource : Bloomberg LP. Au 31 décembre 2019.

xiSource : Bloomberg LP. Le titre a été émis le 20 août 2010.

xiiSource : Bloomberg LP. Au 31 décembre 2019.