L’attente au cœur de toute déception – 4e trimestre, 2017

Dans les années 1930, Winston Churchill, qui avait quitté le monde politique, enseignait à l’Université Cambridge. Un jour, il a commencé le cours avec la question suivante : « Quelle partie du corps humain augmente de 12 fois sa taille normale lorsqu’elle est soumise à un stimulus externe? » Les étudiants ont retenu leur souffle : c’était les années 1930, après tout!

Churchill a pointé une jeune femme : « Connaissez-vous la réponse? »

En rougissant, elle a répondu : « L’organe sexuel mâle, évidemment. »

« Faux! Qui peut me donner la bonne réponse? », a demandé Churchill.

Un autre étudiant a répondu ceci : « La pupille de l’œil humain augmente de 12 fois sa taille lorsqu’elle est exposée à la noirceur. »

« Bien sûr! », s’est exclamé Churchill. Il s’est ensuite tourné vers la première étudiante et lui a dit : « Jeune femme, je dois vous dire trois choses. D’abord, vous n’avez pas fait votre devoir. Ensuite, vous avez l’esprit mal tourné. Et enfin, vous êtes condamnée à une vie d’attentes excessivesi . »

Dans le présent commentaire, j’aimerais discuter des attentes des investisseurs. Si vous lisez ceci, il y a de fortes chances que vous pensiez que le futur ressemblera à ces derniers temps. Dans un tel cas, vous vous exposez à de grandes déceptions.

Nous pensons qu’au cours de la prochaine décennie, le rendement des actions sera sans doute moins élevé et le parcours, plus cahoteux.

Un avenir prometteur

Schroders a récemment sondé 22 000 investisseurs répartis dans trente paysii. Selon les résultats de cette étude, l’investisseur moyen s’attend à ce que son portefeuille global lui procure un rendement de 10,2 % par année durant les cinq prochaines années. En présumant que le portefeuille de l’investisseur moyen est composé de 70 % d’actions et de 30 % d’obligations, on peut calculer que les investisseurs anticipent un rendement des actions de 13 % par annéeiii. (Retenez ce chiffre, nous y reviendrons.)

Pourquoi les investisseurs nourrissent-ils des attentes aussi élevées? Cela s’explique peut-être par leur expérience des cinq dernières années. Voici une liste d’indices boursiers et de leurs rendements annuels depuis 2013.

| Indice | RENDEMENT TOTAL ANNUALISÉ EN MONNAIE LOCALE (DU 31 DÉC. 2012 AU 31 DÉC. 2017) |

|---|

Les cinq dernières années ont souri aux investisseurs. Avant cette période, ils étaient craintifs par rapport à l’avenir et les cours restaient bas. Aujourd’hui, la confiance des investisseurs s’est raffermie, entraînant une hausse des cours et stimulant les rendements.

Prédire est humain

Lorsque des personnes tentent de prédire l’avenir, elles s’appuient souvent sur leur expérience récente et l’extrapolent dans le futur. Les économistes du comportement appellent ceci l’effet de référence. Il s’immisce en tout temps dans notre quotidien.

Songez à votre équipe sportive favorite. Elle connaît un début de saison fulgurant. Elle gagne ses trois premiers matchs que déjà, vous songez à prendre congé pour la célébration de leur victoire. Vous oubliez (ou à tout le moins vous tentez d’oublier) que la saison régulière compte 82 matchs et que les Maple Leafs n’ont pas gagné la Coupe Stanley depuis 1967!

Lorsqu’on parle de prévisions de placements, notre expérience récente en dit peu sur l’avenir. Comme je l’expliquerai sous peu, l’expérience des investisseurs au cours des cinq dernières années est une aberration plutôt que la norme.

Les superprévisionnistes

Dans nos commentaires précédents, nous nous sommes penchés sur la futilité des prévisions. Nous avons expliqué pourquoi les experts financiers ont presque toujours tort lorsqu’ils tentent de prédire l’orientation du marché des actions, les taux d’intérêt et le prix des matières premières.

Par ailleurs, un petit groupe de prévisionnistes formule constamment des prévisions plus justes. Phil Tetlock, professeur de l’Université Wharton, a écrit un livre intitulé Superforecasting : The Art and Science of Prediction qui étudie le comportement des superprévisionnistes.

Quelles leçons pouvons-nous tirer des travaux de M. Tetlock? Au lieu de formuler des prévisions selon l’expérience récente (la vision interne), les superprévisionnistes s’appuient sur l’histoire (la vision externe). Ils recherchent des circonstances similaires dans le passé qui les aideraient à prédire ce que l’avenir nous réserve. Selon eux, ce qui s’est produit sur de longues périodes est potentiellement plus pertinent que ce qui s’est passé plus récemment.

Permettez-moi de vous donner un exemple de ce concept.

Big Brown

La Triple Couronne représente l’un des prix sportifs les plus convoités. Pour l’obtenir, un cheval doit remporter les courses du Kentucky Derby, du Preakness et du Belmont dans une période de cinq semaines.

En 2008, Big Brown était le favori. Il a remporté les deux premières étapes de la Triple Couronne haut la main. Peu avant la dernière course, son principal concurrent, Casino Drive, a déclaré forfait en raison d’une blessure. Les experts en courses de chevaux ont prédit une victoire écrasante de Big Brown. Une fois les paris effectués, Big Brown avait 75 % de chance de remporter la Triple Couronne.

Qu’est-il arrivé le jour de la course? Il a fini bon dernier.

Après la course, de nombreuses questions ont été soulevées. Big Brown était-il blessé? Son jockey avait-il changé de stratégie ce jour-là? Le cheval était-il épuisé par l’horaire exténuant des courses?

La vérité est que la défaite de Big Brown n’aurait dû surprendre personne. C’est un cas classique de prévision qui s’appuie sur la mémoire récente (la vision interne), en ne tenant pas compte de l’histoire (la vision externe).

La vision interne était que Big Brown demeurait invaincu : il comptait deux victoires fracassantes et avait peu de concurrence.

La vision externe posait une question importante : qu’est-il arrivé dans le passé lorsqu’un cheval a gagné les deux premières étapes de la Triple Couronne?

Entre 1950 et 2008, 20 chevaux ont gagné les deux premières courses. Seulement trois (15 %) ont remporté la Triple Couronneiv.

Big Brown était toujours loin du but. Même les professionnels se laissent parfois prendre par l’effet de récence lorsqu’ils font des prédictions.

Livrer la dernière guerre

Un exemple classique de « vision interne » s’observe dans les attentes des investisseurs au fil du temps. L’histoire démontre que les investisseurs regardent constamment dans leur rétroviseur plutôt que dans le pare-brise. Lorsque le marché connaît une forte remontée, les investisseurs s’attendent à ce que ces bons moments ne s’arrêtent jamais.

L’année 1999 constitue un bon exemple. Durant la bulle technologique, nous avons questionné les investisseurs sur leurs attentes par rapport aux marchés des actions pour les 10 prochaines années. Les investisseurs novices (qui investissaient depuis moins de cinq ans) s’attendaient à des rendements annuels de 22,6 %. Les investisseurs les plus expérimentés (qui investissaient depuis plus de 20 ans) anticipaient même des rendements annuels de 12,9 %. Comme il fallait s’y attendre, les rendements inférieurs de la décennie subséquente ont déçu les investisseurs.v

À l’inverse, après une correction du marché, les investisseurs revoient leurs attentes à la baisse et ont davantage tendance à croire que les actions enregistreront toujours de faibles rendements. Voici un aperçu du comportement des investisseurs lors du plus récent ralentissement.

Reality vs. expectations

Subsequent 5-year annualized total returns of the S&P 500 Index at the end of each year (in US$).

1999: -2.30%

2006: -0.24%

2008: 17.92%

Source: Bloomberg LP.

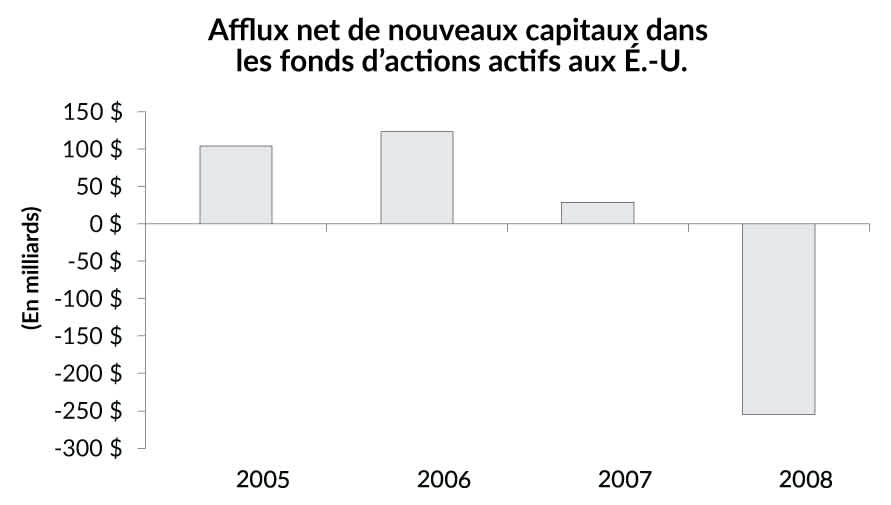

Dans les années qui ont précédé la crise financière, les investisseurs ont accumulé leur argent dans les actions. De 2005 à 2007, les investisseurs américains ont placé 256 G$ dans les fonds d’actions. En 2008, ils en ont retiré la quasi-totalité (254 G$) dans une même année, encaissant leurs placements au creux du marchévi.

Où en sommes-nous? Après neuf ans de hausses du cours des actions, les investisseurs ont des attentes très optimistes pour l’avenir.

La vision externe

Transposons au marché des actions ce que nous avons appris des superprévisionnistes. Pour établir des attentes raisonnables, commençons par examiner le rendement des actions sur de longues périodes. Le marché américain a la plus longue histoire et peut servir de référence pour les rendements des actions.

Depuis 1928, le rendement total annuel moyen des actions américaines s’élève à 9,4 %vii. Appelons ceci notre taux de base. À en croire les expériences passées, les investisseurs peuvent espérer des rendements similaires.

À long terme, la croissance du marché des actions ne peut excéder celle des bénéfices et des dividendes des entreprises qui le composent. À court terme, toutefois, le marché peut fluctuer de façon étonnante pour une foule de raisons. Lorsque les rendements du marché ne reflètent plus la croissance des entreprises qui le composent, le marché se corrige. Des rendements élevés se traduiront nécessairement en rendements plus bas durant les périodes subséquentes, et vice-versa.

Au cours des cinq dernières années, les actions ont grimpé beaucoup plus rapidement que les bénéfices des sociétés. Depuis 2013, environ les deux tiers des rendements de l’indice S&P 500viii s’expliquaient par la croissance des multiples plutôt que celle des bénéfices. Le marché ne peut continuer de compter sur la poursuite de la croissance des multiples.

Il est impossible de prédire les fluctuations à court terme des marchés. Mais nous nous entendons sur le fait que nous sommes plus près de la pointe du cycle que de son creux. Les cours des actions sont plus élevés qu’ils ne l’ont jamais été depuis que nous avons créé notre société, en 2008. Par conséquent, les rendements totaux annuels sont plus susceptibles d’être inférieurs que supérieurs à leur moyenne à long terme, soit 9,4 %.

Nous pouvons aussi envisager les attentes des investisseurs en inversant la situation. Si vous souhaitez présumer que le marché procurera des rendements annuels de 13 %, vous devez vous appuyer sur certaines hypothèses. Pensez-vous que l’économie connaîtra une croissance plus forte que par le passé? Les taux d’intérêt baisseront-ils? Pensez-vous que le ratio C/B continuera d’augmenter?

Toutes ces attentes, quoique possibles, sont peu probables. La croissance économique de la dernière décennie se classe deuxième parmi les périodes les plus lentes depuis la Crise de 1929. Les taux d’intérêt pourraient rester faibles quelque temps, mais ils sont déjà presque nuls. Les cours pourraient encore augmenter, mais ils se situent déjà dans l’échelon supérieur de leur fourchette historique.

Que doit-on en conclure? Au cours des prochaines années, le marché pourrait poursuivre sa progression. Il est toutefois difficile de faire valoir que les rendements des actions au cours de la prochaine décennie demeureront aussi solides que ces derniers temps.

Un parcours cahoteux

Jusqu’à maintenant, nous nous sommes concentrés sur le rendement des marchés des actions. L’autre volet de l’expérience de l’investisseur est la volatilité : à savoir si le parcours est aisé ou cahoteux. Alors que les rendements des actions étaient satisfaisants, la volatilité était anormalement faible.

Comparativement aux autres catégories d’actifs, les actions se sont révélées l’un des meilleurs moyens de se constituer un patrimoine à long terme. Mais ce parcours est toujours parsemé d’embûches. Le cours des actions est établi quotidiennement, mettant constamment à l’épreuve les nerfs des investisseurs. Vous acceptez ce compromis lorsque vous investissez dans des actions – des rendements supérieurs contre un parcours plus cahoteux.

Quel est le niveau normal de volatilité? La volatilité peut se calculer simplement à l’aide de la contraction annuelle, soit l’écart sommet-creux du marché durant une année civile. Depuis 1928, la contraction annuelle moyenne s’élève à 16 %ix. Durant une année normale, vous pouvez donc vous attendre à ce que la valeur de vos actions diminue de 16 %, entre son plus haut et son plus bas niveaux. Cette variation est normale.

Au cours des cinq dernières années, la contraction annuelle moyenne n’a atteint que 8 %<sup>x<sup>. En fait, la contraction annuelle s’est établie sous la barre des 10 % durant les cinq dernières années. L’année 2017 constitue un exemple extrême puisque, pour la première fois, l’indice S&P 500 a généré un rendement total positif chaque mois de l’année.

La volatilité, bien qu’elle se fasse temporairement discrète, demeure présente. À l’avenir, les investisseurs doivent se préparer à ce que les eaux calmes d’aujourd’hui se transforment inévitablement en flots plus agités.

Source : Source : Bloomberg LP, rendements des cours en $ US.

Nous ne sommes pas le marché

Jusqu’à maintenant, la discussion a porté principalement sur les attentes quant aux rendements du marché en général. Comme vous le savez, Cymbria n’est pas propriétaire du marché. Cymbria détient une participation dans une brochette d’entreprises pour lesquelles nous avons un point de vue exclusif. Sommes-nous immunisés contre les vents défavorables qui frappent les autres investisseurs?

En réalité, nos occasions de placement sont moins intéressantes qu’il y a cinq ans. Lorsque nous acquérons un titre aujourd’hui, nous devons formuler des hypothèses plus ambitieuses quant à la croissance et à la rentabilité futures de la société.

Par exemple, nous avons investi en 2012 dans Drew Industries, un fournisseur de composantes de véhicules récréatifs (VR). Le secteur des VR a subi un dur coup après la crise financière et les livraisons annuelles ont diminué, pour atteindre 286 000 unités. Pour cette raison, nous avons pu acquérir des titres à un rendement des flux de trésorerie disponibles de 7 % (traduction : le rendement du premier exercice serait de 7 % avant toute croissance) et ainsi profiter gratuitement de toute reprise du marché des VR.

Aujourd’hui, les titres de Drew se négocient selon un rendement des flux de trésorerie disponibles de 4 % et les livraisons annuelles de VR excèdent 500 000 unités, soit 30 % de plus que le sommet du cycle précédent. Comparativement à 2012, le cours initial est plus élevé et les perspectives de croissance, plus modérées. Drew pourrait continuer d’être un bon placement, bien que nous nous en soyons départis, mais les investisseurs devront démontrer plus de créativité dans leurs hypothèses pour que leur théorie se concrétise.

Nos promesses envers vous

Si nous ne pouvons pas vous promettre que les actions reproduiront leurs bons rendements des dernières années, à quoi pouvez-vous vous attendre de notre part? Voici nos promesses envers vous :

Nous laisserons peu de place à nos émotions.

Nous miserons sur des entreprises qui prendront vraisemblablement de l’expansion, sans payer pour cette croissance.

Nous tenterons de tirer profit des erreurs d’autrui durant les périodes de volatilité.

Nous respecterons notre approche de placement, pour le meilleur et pour le pire.

Nous investirons votre capital comme si c’était le nôtre, parce que c’est le cas. Nous avons investi 160 M$ de notre propre argent avec le vôtre (au 31 décembre 2016).

Un verre à moitié plein

Après avoir lu ce commentaire, êtes-vous pessimiste par rapport à l’avenir? Vous ne devriez pas.

Les investisseurs ont quatre principaux moyens de faire de l’argent à long terme : les espèces, les titres à revenu fixe, l’immobilier et les actions. Lorsque nous les comparons aux autres catégories, nous pensons que les actions représentent la meilleure option. L’inflation érode vos espèces, les rendements des obligations sont insuffisants pour compenser leurs risques et l’immobilier canadien atteint des plafonds historiques.

Nous n’avons jamais chanté les mérites du marché des actions. Nous possédons un portefeuille concentré de titres d’entreprises en croissance pour lesquels nous avons une vision différente. L’environnement actuel est peut-être plus complexe, mais nous continuons de trouver de nouvelles actions intéressantes, soit 16 cette année dans Cymbriaxi. Si nos points de vue exclusifs portent leurs fruits, nos portefeuilles devraient procurer des rendements plus élevés que le marché en général.

Notre approche de placement accroit le patrimoine des investisseurs depuis plusieurs décennies, au fil de divers cycles. Nous continuons de penser que nos rendements seront avantageux à long terme.

Ne commettez pas la même erreur que l’étudiante de Churchill et évitez une vie d’attentes excessives!

iihttp://www.schroders.com/en/sysglobalassets/digital/insights/2017/pdf/global-investor-study-2017/theme2/schroders_report-2__eng_master.pdf. Rendements totaux du portefeuille de placement : nous présumons qu’il s’agit des attentes en ce qui a trait au rendement des actions et des obligations d’un portefeuille.

iiiEn supposant que les obligations procurent un rendement de 3 %.

ivhttps://www.horseracingnation.com/content/triple_crown_winners#.

vhttp://fortune.com/1999/11/22/warren-buffett-on-stock-market/.

vi2017 Investment Company Fact Book – www.icifactbook.org. L’afflux net de nouveaux capitaux représente la valeur pécuniaire des nouvelles ventes, déduction faite de la somme des rachats et des échanges nets. Les données des fonds qui investissent principalement dans d’autres fonds communs de placement ont été exclues.

viiSource : Bloomberg LP, du 31 déc. 1927 au 31 déc. 2017, rendements totaux en $ US.

viiiSource : Bloomberg LP, du 31 déc. 2012 au 31 déc. 2017, rendements des cours en $ US.

ixSource : Bloomberg LP, rendement des cours, du 31 déc. 1927 au 31 déc. 2017, en $ US.

xSource: Source : Bloomberg LP, rendement des cours, du 31 déc. 1927 au 31 déc. 2017, en $ US.

xiTitres acquis dans Cymbria en 2017.