La question à 64 000 $ est la suivante : mais qu’êtes-vous donc devenue? Auparavant, vous veniez visiter le marché boursier plus souvent et avec plus d’intensité, et les gens n’avaient d’autre choix que de vous remarquer. Récemment, vous avez été si tranquille et discrète que nous pensons que certains investisseurs ont été bercés par un faux sentiment de sécurité.

Si l’on pense à la popularité des produits de placement qui promettent une faible volatilité, certains investisseurs espèrent ne plus jamais avoir affaire à vous – et ils en paieront même un prix élevé. Tout le monde n’aime pas vos sautes d’humeur en réaction aux manchettes du jour, aux conditions climatiques ou pour aucune raison apparente.

Nous sommes différents puisque nous acceptons vos humeurs changeantes en sachant qu’elles font augmenter nos chances de faire fructifier l’argent de nos investisseurs. Comprendre la valeur des titres que nous détenons signifie que nous n’avons pas à nous inquiéter de vos effets à court terme sur le cours des actions. Nous croyons que ces entreprises seront éventuellement reconnues à leur valeur réelle, ce qui nous aide à garder les yeux rivés sur la récompense.

Cela étant dit, nous ne cherchons pas à vous ignorer au quotidien. Bien au contraire! Nous tentons de tirer profit des baisses temporaires que vous causez pour acheter plus de titres de nos entreprises préférées. Parce que plus le prix d’achat initial est élevé, moins le rendement sera élevé en fin de compte.

En revanche, nous vendrons les titres d’une entreprise si nous considérons qu’ils excèdent la valeur que nous jugeons raisonnable. C’est un cliché, mais nous avons pour objectif d’acheter lorsque les cours sont bas et de vendre lorsqu’ils sont élevés. Et vous, vous nous aidez grandement à appliquer notre stratégie.

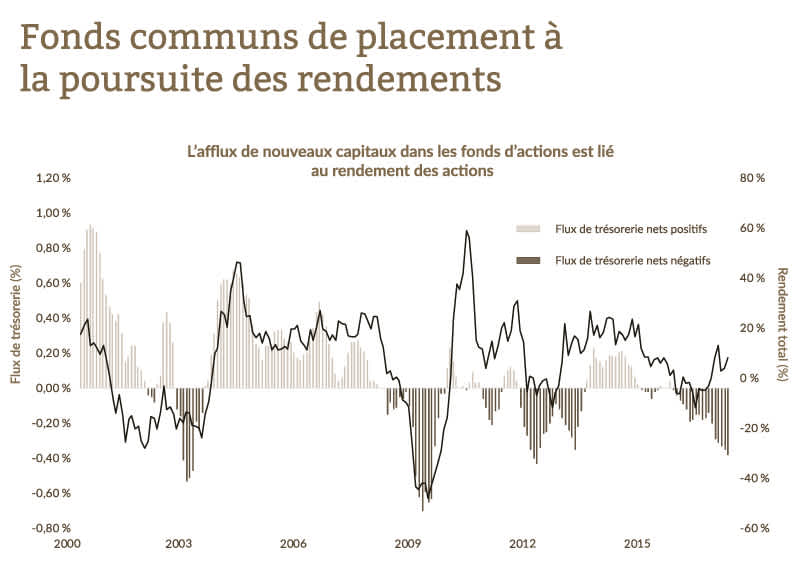

Nous sommes conscients que ce concept, simple à première vue, est difficile à mettre en pratique. Le graphique suivant illustre les entrées et les sorties des fonds communs de placement dans le temps et de quelle manière le montant investi augmente avec les rendements. À l’inverse, lorsque les rendements sont à la baisse, les flux se tarissent. En d’autres termes, les investisseurs cherchent à obtenir des rendements à leur propre détriment, en vendant et en achetant des placements aux pires moments.

Source : Investment Company Institute, Morgan Stanley Capital International et Bloomberg LP. Moyenne mensuelle mobile sur six mois de l’afflux net de nouveaux capitaux dans les fonds d’actions américaines (selon la définition du Investment Company Institute). Rendement total des actions fondé sur la moyenne mobile sur un an de l’indice de rendement total MSCI Monde tous pays (rendement quotidien brut). L’indice MSCI Monde est un indice diversifié pondéré en fonction de la capitalisation boursière constitué de titres de capitaux propres offerts dans 23 pays des marchés développés partout dans le monde.

La morale à tirer de ce graphique est que, parmi les points négatifs, un tel comportement crée des écarts entre les rendements globaux des fonds et les rendements individuels des investisseurs, phénomène qu’on appelle l’« écart de comportement ». Malheureusement, cet écart ne profite pas aux investisseurs qui sont incapables de tolérer des fluctuations à la baisse de leurs investisseurs ou qui ne peuvent résister à leur réflexe naturel de vendre pour tenter de minimiser leurs pertes. Imaginez tout ce qu’ils pourraient en tirer s’ils demeuraient forts.

Lorsque (et non « si ») vous reviendrez, nous espérons que nos investisseurs succomberont à un écart de comportement, mais qu’il sera pour eux synonyme de réussite plutôt que d’échec. Bien que nous faisons tout en notre pouvoir pour leur fournir des rendements solides à long terme, il incombe aux investisseurs d’éviter les erreurs qui les empêcheront d’obtenir de tels rendements. Ils devront notamment vous tenir tête, chère volatilité.

Nous espérons avoir le plaisir de vous revoir sous peu.

EdgePoint