Simplifier les risques - 3e trimestre 2024

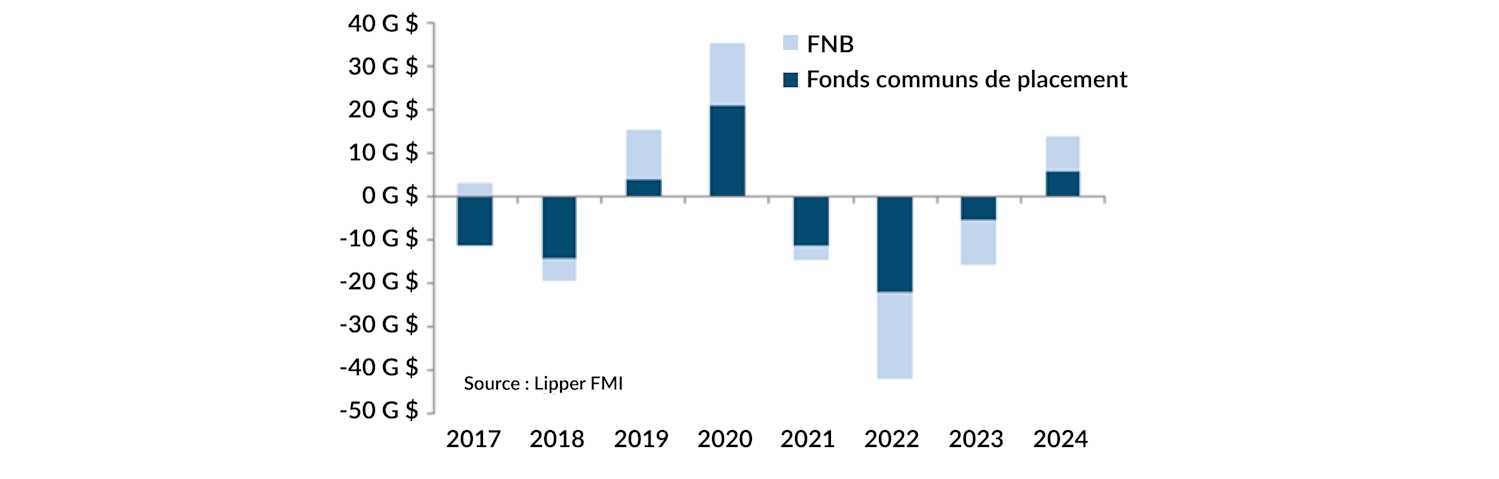

La dernière série de réductions des taux d'intérêt par les banques centrales du monde entier a ravivé l'enthousiasme pour les obligations, comme le montrent les récents flux vers les actifs américains à revenu fixe.

Flux de fonds obligataires ($US)

Du 1er janv. 2017 au 26 sept. 2024

Source : LevFin Insights, US Flows, 26 septembre 2024.

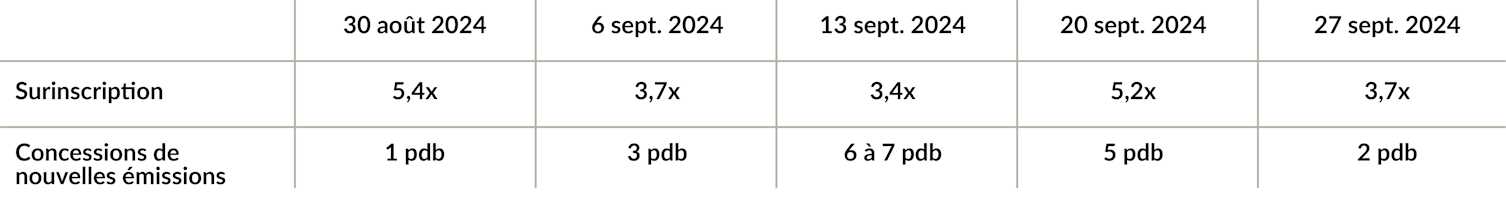

La demande a été supérieure à l'offre pour les nouvelles émissions, ce qui a conduit les souscripteurs à accepter une concession plus faible pour les nouvelles émissions (prime d'écart ou moins d'« écart supplémentaire ») par rapport aux obligations disponibles sur le marché secondairei. Deux obligations canadiennes de bonne qualité émises à la fin du mois de septembre ont même eu des concessions d’écart négatives, ce qui signifie que les investisseurs étaient prêts à surpayer sur le marché primaire plutôt que d'acheter des obligations existantes sur le marché secondaire.

Nouvelles émissions obligataires – concessions et sursouscriptions

Du 30 août 2024 au 27 sept. 2024

Source : Morgan Stanley, Morgan Stanley Investment Grade Highlights for the Week, Du 30 août 2024 au 27 septembre 2024. Au 30 septembre 2024. Les « pdb » sont des points de base, l'équivalent de 0,01 %.

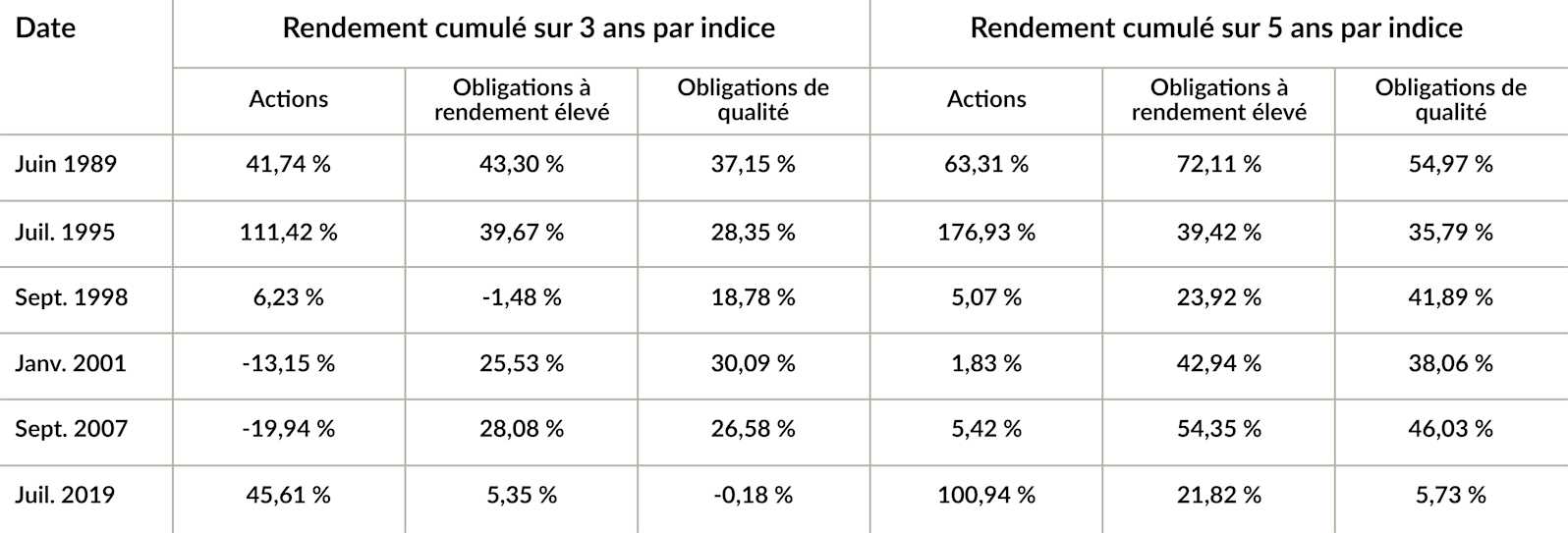

L'enthousiasme vient probablement du passé. Sur les six périodes au cours desquelles la Réserve fédérale américaine a abaissé les taux d'intérêt depuis 1989, les actifs américains à revenu fixe ont enregistré des rendements relativement supérieurs sur les périodes de trois et cinq ans qui ont suivi la première baisse de taux d’intérêt. Les obligations à rendement élevé ont surpassé leurs homologues en actions quatre fois sur les six périodes possibles sur une base de cinq ans, tandis que les deux types de titres à revenu fixe ont battu les actions la moitié du temps sur trois ans. Nous ne nous fions pas à ce type de statistiques, mais les personnes qui négocient sur la base de modèles passés croient probablement qu'il s'agit là d'une sorte d'intuition.

Rendements de l'indice S&P 500, de l'indice ICE BofA US High Yield et de l'indice ICE BofA US Corporate

Source : Bloomberg LP. Rendement total en $US. Au 30 septembre 2024. Les indices sont l'indice S&P 500 (actions), l'indice ICE BofA US High Yield (obligations à rendement élevé) et l'indice ICE BofA US Corporate (obligations de qualité). Il est impossible d’investir dans les indices. Les dates retenues sont les premières fins de mois suivant la première baisse des taux d'intérêt par la Réserve fédérale américaine. Référez-vous à la section Informations importantes - Indices et références pour plus de détails.

Avant de s'enthousiasmer pour les titres à revenu fixe, nous estimons qu'il est important de prendre le temps d'examiner les risques qui y sont associés car, à notre avis, parier sur une baisse des taux d'intérêt est une proposition risquée. Vous devez vous demander : « Quels risques vos clients sont-ils prêts à prendre? » et « Comprennent-ils bien ces risques? ». Et surtout, « Êtes-vous prêt à gérer ces risques s'ils se matérialisent? » Vous ne voulez certainement pas être surpris après cause, car cela peut être préjudiciable à votre portefeuille. Il est essentiel de compter sur une compréhension plus éclairée des risques à l'avance.

Mesurer le risque ne doit pas être une tâche complexe

« Le risque provient des éléments qu’on ne connaît pas. » - Warren Buffett

Mesurer les risques liés aux titres à revenu fixe n'a rien de sorcier, surtout si l'on considère, comme nous le faisons, qu'il s'agit de « gens d'affaires qui prêtent à des entreprises ».

Les investisseurs rendent souvent la gestion du risque plus complexe que nécessaire. Si vous faites une recherche en ligne sur le « risque d'investissement dans les titres à revenu fixe », vous trouverez beaucoup de jargon et de calculs alambiqués. Le désir de quantifier les choses pour simplifier la prise de décision est naturel –même moi, j'ai été accaparé par ce désir pendant mes années d'études.

Je calculais le temps de marche entre les cours ou le meilleur moment (à la seconde près) pour aller dîner en fonction de la file d'attente la plus courte. Cette obsession s'est étendue à mes études, notamment en gestion des risques financiers, où j'étais fascinée par les différents modèles utilisés pour quantifier les risques.

Toutefois, si vous vous attendez à ce que j'approfondisse dans ce commentaire des modèles spécifiques tels que le « VaR » ou le modèle de Merton, vous risquez d'être déçus. L'expérience de Long-Term Capital Management LP m'a appris une leçon essentielle : aucun modèle ne peut quantifier parfaitement le risque à l'avanceii. Les modèles peuvent être capables de calculer la probabilité de défaillance et la perteiii en cas de défaillance en utilisant toutes sortes de régressions, mais ils ne sont d'aucune utilité si votre définition du risque est erronée et si votre point de vue n'est pas tourné vers l'avenir. Compte tenu de cette réalité, comment pouvons-nous réellement comprendre et mesurer les risques auxquels nous sommes confrontés?

Selon moi, la mesure du risque devrait être simple. Comme le dit le célèbre dicton, « si vous ne pouvez pas l'expliquer assez simplement pour que vos grands-parents le comprennent et le partagent avec leurs amis, c'est que vous ne le comprenez pas assez bien vous-même ». Il existe toutes sortes de risques que vous pouvez prendre en investissant dans des titres à revenu fixe, mais en fin de compte, le risque principal devrait être la perte permanente de capital. Nous vous l'avons probablement déjà dit, mais j'ai voulu développer cette idée en décomposant quatre types de risques liés aux titres à revenu fixe : le risque de crédit, le risque de taux d'intérêt, le risque de liquidité et le risque lié aux facteurs environnementaux, sociaux et de gouvernance (ESG). Vous vous direz peut-être : « Ce n'est pas une nouvelle information ». Cependant, je vous encourage à rester pour la suite – nous verrons si vous êtes encore de cet avis après coup.

Risque de crédit

Le « risque de crédit » est une question que nous traitons quotidiennement chez EdgePoint, bien que nous préférions l'appeler « risque d’entreprise ». L'évaluation du risque de crédit consiste à connaître la probabilité que chaque emprunteur (c'est-à-dire l'émetteur) ne vous rembourse pas.

J'ai toujours aimé le terme « crédit ». Il vient du mot latin credere, qui signifie « croire » ou « confier ». Lorsque nous accordons un crédit à une entreprise, nous faisons essentiellement confiance à l'emprunteur pour qu'il rembourse le prêt conformément aux termes de l'accord. En tant que gens d'affaires, nous évaluons et étudions constamment les entreprises auxquelles nous accordons des prêts.

Les questions clés que nous posons sont les suivantes :

L'entreprise est-elle susceptible d'améliorer sa rentabilité et de générer un flux de trésorerie disponible positif?

En cas de retournement du cycle économique, comment l'entreprise se comportera-t-elle dans un scénario de crise?

Quelle est l'importance de la dette par rapport à la valeur de l'entreprise? Cette proportion est-elle raisonnable? Quelle est la qualité des actifs de l'entreprise? Pourraient-ils couvrir la dette en cas de faillite?

Dans quelle mesure les clauses restrictives nous protègent-elles? Qu'en est-il des sûretés, des rehaussements de crédit ou des garanties de prêt?

Grâce à notre portefeuille concentré et à notre équipe d'investissement composée de 15 personnes, nous disposons du temps et des ressources nécessaires pour étudier et suivre les entreprises de manière approfondie, ce qui nous permet d'être très sélectifs dans nos choix de crédit.

Comparaison des portefeuilles EdgePoint avec les indices de référence – émetteurs et avoirs

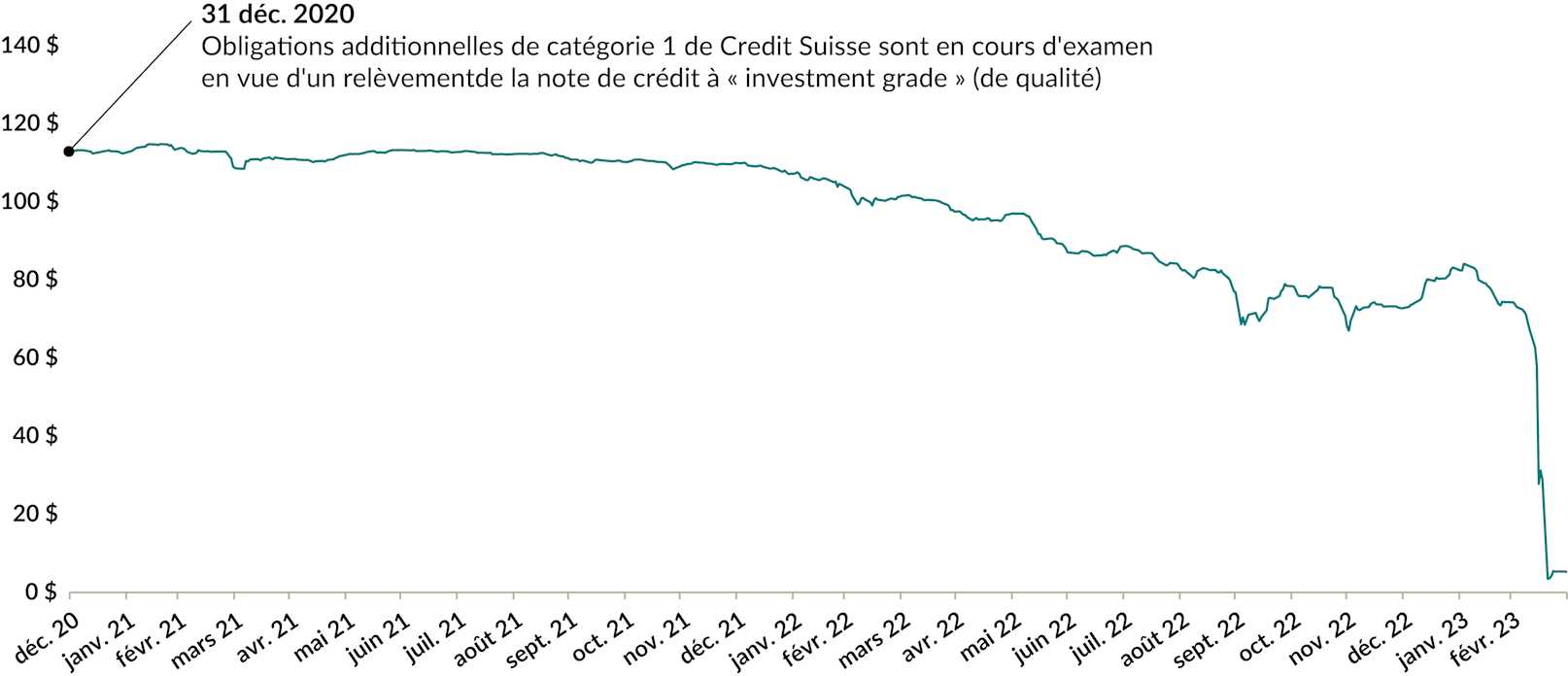

Les agences de notation ont créé un système de notation basé sur des lettres pour permettre aux gens d'évaluer plus facilement le risque de crédit qu'ils prennent. Toutefois, si ces notations étaient toujours exactes, l'analyse de crédit n'existerait probablement pas en tant que profession. Vous souvenez-vous des obligations supplémentaires de niveau 1 de Crédit Suisse? Ces obligations d'entreprise étaient examinées par les agences de notation en vue d'un reclassement en catégorie d'investissement au 31 décembre 2020, avant qu'elles ne soient obligées de se restructurer en mars 2023.

Credit Suisse Group AG, obligations perpétuelles de 7,25 %

Du 31 déc. 2020 au 31 mars 2023

Source : Bloomberg LP. En $US. Au 30 septembre 2024.

Nous croyons que la gestion du risque de crédit va au-delà des notations. Il s'agit de bien connaître l'entreprise, de l'intérieur comme de l'extérieur. Posez-vous toujours la question du risque commercial afin de réduire la probabilité que quelque chose vous prenne par surprise à l'avenir.

Risque des taux d’intérêt

Le taux d'intérêt constitue un risque. Les cours des obligations évoluent généralement à l'inverse des taux d'intérêt, et le dernier cycle de hausse des taux est encore frais dans nos mémoires – tout comme le rappel de rendements négatifs à deux chiffres pour certains investisseurs à revenu fixe. À EdgePoint, nous gérons le risque de taux d'intérêt en l'évitant autant que possible. Nous estimons que les investisseurs devraient exiger une prime de risque pour supporter ce risque. Cela peut sembler intuitif, mais c'est souvent négligé.

Dans le cours de finance 101, nous avons appris la relation entre le risque et la récompense. Plus vous êtes exposé longtemps à un risque, plus vous devez exiger une compensation. En termes techniques, si une obligation a une durée plus longue, ne devriez-vous pas vous attendre à un rendement plus élevé pour tenir compte du risque accru?

Les investisseurs nous ont souvent demandé : « Pourquoi la durée de votre portefeuille est-elle plus courte? » La réponse est simple : nous ne croyons pas être correctement rémunérés pour avoir pris un risque de taux d'intérêt à long terme lorsque la courbe de rendement est inversée et que les taux à court terme sont plus élevés que les taux à long terme. Vous pouvez invoquer le « risque de réinvestissement »iv, mais si vous n'êtes pas certain de la direction et de l'ampleur de l'évolution des taux, pourquoi accepterait-on une rémunération plus faible pour détenir un risque sur une période plus longue?

Nous gardons toujours à l'esprit le risque de taux d'intérêt, mais nous ne nous considérons pas comme des macroéconomistes – nous ne sommes pas prêts à faire de grands paris sur les prévisions économiques. Au lieu de jouer à essayer de prédire l'évolution des taux d'intérêt, nous gérons ce risque en l'évitant autant que possible. Si nous augmentons la durée de nos placements, c'est uniquement parce que nous estimons que nous sommes correctement rémunérés pour ce risque.

Si, comme nous, vous préférez ne pas parier sur une évolution parallèle des taux d'intérêt (c'est-à-dire une évolution dans la même direction pour toutes les échéances), qui accentuerait ou aplatirait la courbe de rendement, vous voudrez probablement gérer votre risque de taux d'intérêt et envisager un portefeuille qui fonctionne dans des environnements de taux différents.

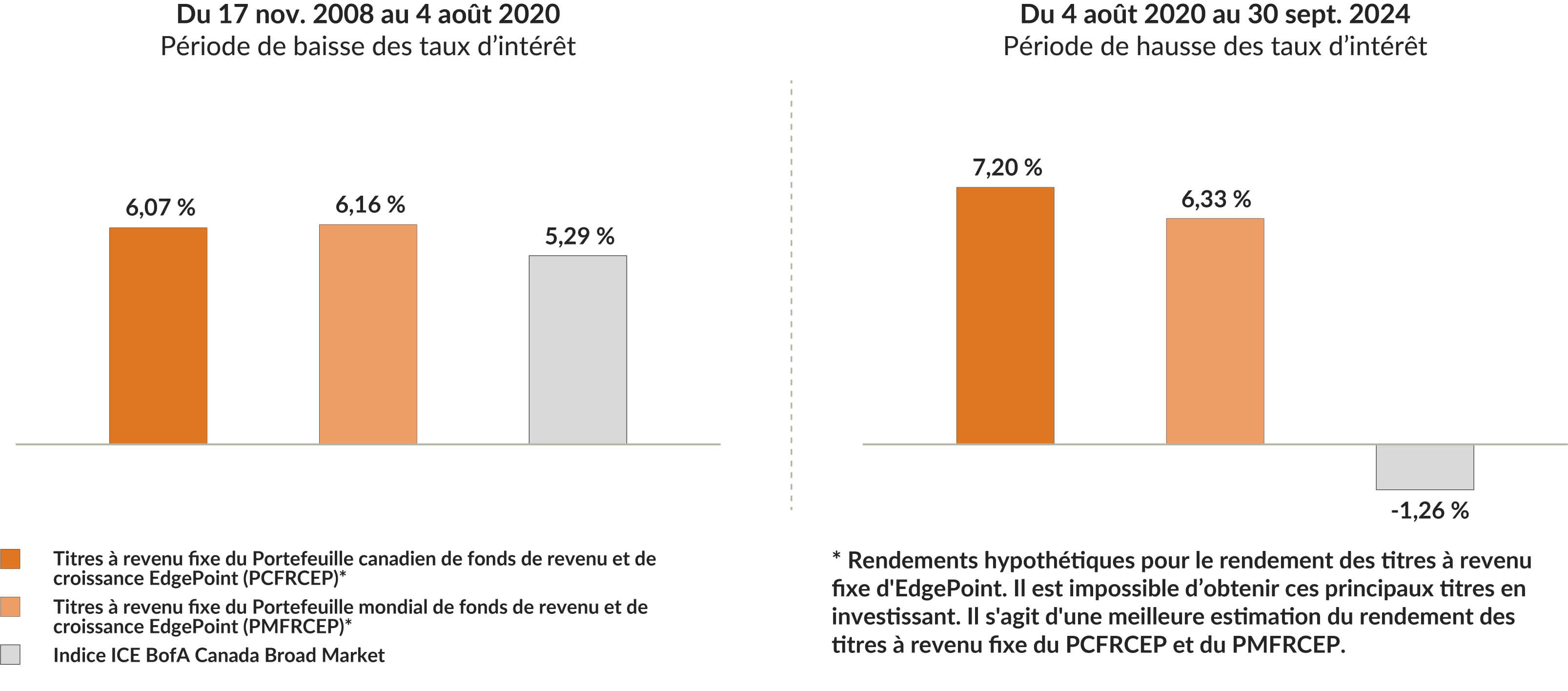

Rendements des titres à revenu fixe d'EdgePoint par rapport à l'indice ICE BofA Canada Broad Market

Rendement total annualisé, net de frais, des titres à revenu fixe depuis la création du fonds (en monnaie locale)

Rendement du portefeuille au 28 février 2025. Rendement total annualisé, net de frais (hors frais de conseil), en $CA.

Portefeuille mondial de fonds de revenu et de croissance EdgePoint, série F – ÀCJ : 3,91 %, 1 an : 10,25 %, 3 ans : 8,71 %, 5 ans : 8,93 %, 10 ans : 7,63 %, 15 ans : 10,04 %, Depuis le lancement (17 nov. 2008) : 11,39 %. Portefeuille canadien de fonds de revenu et de croissance EdgePoint, série F – ÀCJ : 1,99 %, 1 an : 15,05 %, 3 ans : 12,36 %, 5 ans : 13,91 %, 10 ans : 9,18 %, 15ans : 9,57 %, Depuis le lancement (17 nov. 2008) : 11,63 %. Indice ICE BofA Canada Broad Market – ÀCJ : 2,28 %, 1 an : 8,37 %, 3 ans : 1,44 %, 5 ans : 0,36 %, 10 ans : 1,71 %, 15 ans : 3,14 %, Depuis le lancement (17 nov. 2008) : 3,58 %.

Source, EdgePoint : FactSet Research Systems Inc. Source, indice : Bloomberg LP. Au 30 septembre 2024. Le mois d'août 2020 a été choisi parce qu'il comprend la date du rendement le plus bas de l'obligation d'État américaine à 10 ans et qu'il marque le début d'un environnement de hausse des taux d'intérêt. Les rendements des titres à revenu fixe du EPGIP et du EPCIP sont exprimés en monnaie locale, nets de frais, et sont des approximations calculées sur la base des données relatives aux actifs en fin de journée (les cours réels ne sont pas pris en compte). La série F est offerte aux investisseurs dans le cadre d'une entente de frais de service et de conseil et n'exige pas qu'EdgePoint engage des frais de distribution sous forme de commissions de suivi aux courtiers. Référez-vous aux sections Informations importantes - Indices et points de référence et Informations importantes - Rendements et frais des titres à revenu fixe du Portefeuille EdgePoint pour plus de détails.

Risque de liquidité

Le risque de liquidité est important si vous échangez des obligations toute la journée ou si les obligations de votre portefeuille ne sont pas négociées du tout. Je pense que mesurer le risque de liquidité sans tenir compte de la stratégie d'investissement revient à se rendre à l'aéroport sans vérifier le statut de son vol. Il est évident qu'une stratégie de négociation à haute fréquence aurait des exigences plus élevées en matière de liquidité. Plus de transactions signifie plus de transactions et des coûts plus élevés, ce qui augmente l'importance du risque de liquidité. Par ailleurs, si vous investissez dans un actif dont le prix n'est pas transparent ou testé par le marché, vous devez être prudent quant aux rendements déclarés de ces actifs illiquides.

Voici les pourcentages des actifs de crédit EdgePoint que nous avons conservés jusqu'à l'échéance pour chacun de nos portefeuilles de croissance et de revenu EdgePoint depuis leur création :

Portefeuilles de fonds de revenu et de croissance EdgePoint - Pourcentage des actifs de crédit détenus jusqu'à l'échéance

Lorsque nous achetons une obligation, nous nous attendons toujours à la conserver jusqu'à l'échéance ou jusqu'à ce qu'elle soit remboursée par la société. Il en résulte moins de rotation et moins de transactions sur l'ensemble de l'horizon d'investissement, ce qui rend le risque de liquidité moins important à nos yeux. En outre, toutes les obligations de nos portefeuilles prospectus sont cotées en bourse et font l'objet d'une animation permanente du marchév. Notre horizon d'investissement à long terme et la transparence des prix nous permettent d'accepter une prime de liquidité lorsque nous pensons qu'elle est compensée.

Risque environnemental, social et de gouvernance (ESG)

Aujourd'hui, le risque ESG ne devrait être un concept nouveau pour personne. À EdgePoint, nous estimons qu'il est essentiel de comprendre comment les entreprises auxquelles nous accordons des prêts contribuent à la durabilité de l'environnement, à la société et à des pratiques de gouvernance solides. En tant que tel, les facteurs ESG constituent l'un des éléments à prendre en compte dans le processus d'investissement. Ils ne sont pas déterminants dans notre processus de décision, mais ils constituent une partie limitée de la hiérarchie des considérations d'investissement. Il est tout aussi important de comprendre comment notre stratégie et notre méthode d'investissement peuvent avoir un impact sur l'efficacité générale du marché.

En tant que propriétaire d'entreprise, le fait de se concentrer sur les facteurs ESG permet de repérer et de gérer les risques qui y sont liés. Nous pouvons également apporter notre contribution en tant que prêteur à ces entreprises. Nous avons la possibilité d'orienter les capitaux vers les bons emprunteurs confrontés à des défis financiers à court terme qui ont le potentiel d'améliorer la rentabilité à long terme. Idéalement, cela permet à l'entreprise de continuer à contribuer à la croissance de l'économie et de la société dans son ensemble. Pour nous, c'est probablement ce qu'il y a de plus « ESG » au monde. Il n'est pas facile de repérer les bonnes entreprises auxquelles prêter, mais l'adoption d'une méthode ascendante à long terme nous a permis d'élargir notre perspective. Nos analyses approfondies du crédit nous donnent une longueur d'avance pour atteindre cet objectif. Nous n'aurons peut-être pas toujours raison, mais le fait d'avoir une vision claire de ce vers quoi nous tendons nous aide à gérer les risques de manière plus efficace.

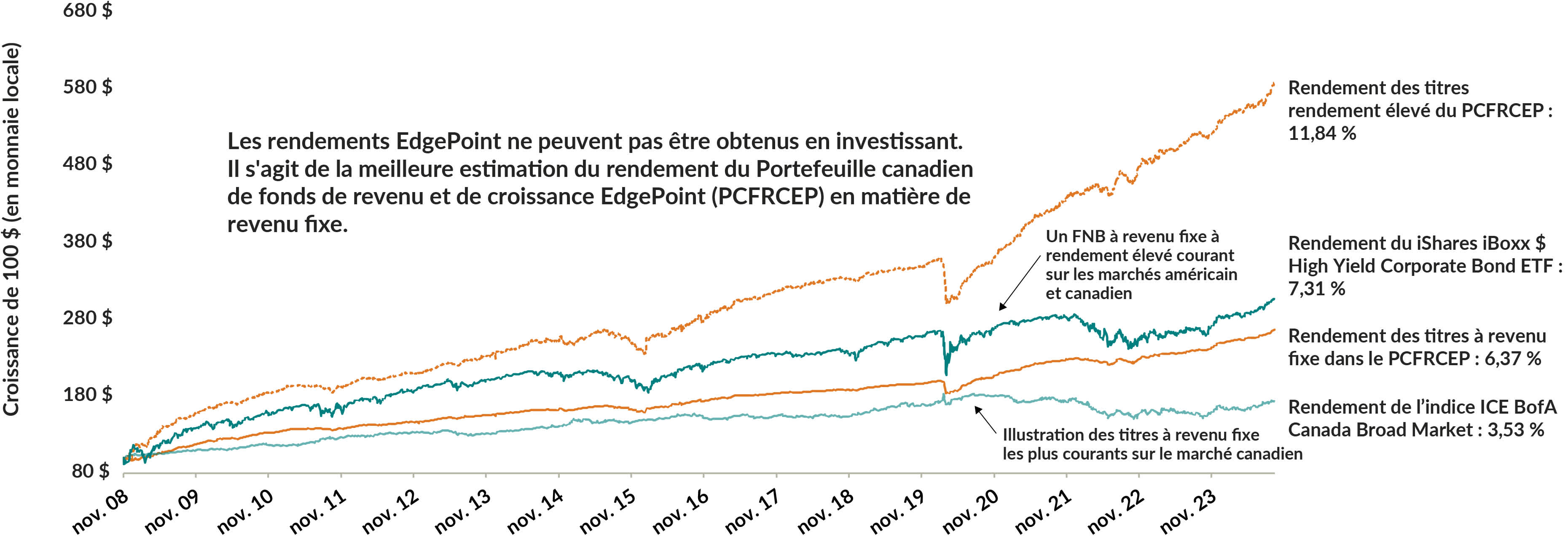

La simplicité peut s'avérer payante

Nous ne croyons pas qu'il existe un modèle quantitatif parfait capable de mesurer toutes les nuances du risque. Nous sommes rassurés de savoir que nous évaluons les risques en pensant comme des « gens d'affaires qui prêtent à des entreprises ». Après tout, nous croyons que le risque doit être exprimé en termes simples, et non caché dans une mystérieuse boîte noire. Nous avons souvent affirmé que notre méthode était d’une simplicité trompeuse, mais nos résultats parlent d'eux-mêmes.

Croissance de 100 $ - comparaison des rendements des titres à revenu fixe

Du 17 nov. 2008 au 30 sept. 2024

Rendement du portefeuille au 28 février 2025. Rendement total annualisé, net de frais (hors frais de conseil), en $CA.

Portefeuille canadien de fonds de revenu et de croissance EdgePoint, série F – ÀCJ : 1,99 %, 1 an : 15,05 %, 3 ans : 12,36 %, 5 ans : 13,91 %, 10 ans : 9,18 %, 15ans : 9,57 %, Depuis le lancement (17 nov. 2008) : 11,63 %. iShares iBoxx $ High Yield Corporate Bond ETF - ÀCJ : 2,34 %; 1 an : 10,04 %; 3 ans : 4,37 %; 5 ans : 3,89 %; 10 ans : 3,96 %; 15 ans : 5,34 %; Depuis le lancement (17 nov. 2008) : 7,26 %. Indice ICE BofA Canada Broad Market – ÀCJ : 2,28 %, 1 an : 8,37 %, 3 ans : 1,44 %, 5 ans : 0,36 %, 10 ans : 1,71 %, 15 ans : 3,14 %, Depuis le lancement (17 nov. 2008) : 3,58 %.

Source, EdgePoint : FactSet Research Systems Inc. Source, indice/FNB : Bloomberg LP. Rendement total net de frais en monnaie locale. Au 30 septembre 2024. Bien qu'il ne constitue pas l'indice de référence officiel, l'ETF iShares iBoxx $ High Yield Corporate Bond a été choisi parce qu'il s'agit d'un produit dans lequel on peut investir qui offre aux investisseurs une exposition aux titres à revenu fixe à rendement élevé. Les rendements du FNB sont nets de frais et basés sur les prix du marché. Il s'agit d'un scénario hypothétique. Les valeurs ci-dessus sont données à titre indicatif uniquement et ne représentent pas les résultats d'un client réel. Les rendements passés ne garantissent pas les résultats futurs. Référez-vous aux sections Informations importantes - Indices et points de référence et Informations importantes - Rendements et frais des portefeuilles EdgePoint à revenu fixe pour plus de détails..

Vos clients veulent-ils parier sur l'évolution des taux d'intérêt en espérant qu'elle soit favorable ou préfèrent-ils investir dans une méthode de bon sens et éprouvée qui consiste à prêter de l'argent aux entreprises? Vous devez comprendre quels risques se cachent dans votre portefeuille d'obligations. Si vos clients ont du mal à comprendre des concepts tels que l'« écart-type », la « durée » et la « convexité », vous devriez peut-être envisager les risques à la manière d'EdgePoint. Savoir est la moitié de la bataille, l'autre moitié consiste à s'assurer que l'on est prêt à les affronter! Comme le dit Benjamin Graham, « Investir avec succès, c'est gérer les risques, pas les éviter ».

Il est impossible d’investir dans les indices.Indice ICE BofA Canada Broad Market (indice de référence à revenu fixe du Portefeuille mondial de fonds de revenu et de croissance EdgePoint et du Portefeuille canadien de fonds de revenu et de croissance EdgePoint)

L'indice ICE BofA Canada Broad Market reproduit le rendement des titres de créance de qualité émis publiquement sur le marché intérieur canadien. L'indice a été choisi comme point de référence pour la portion à revenu fixe des Portefeuilles de fonds de revenu et croissance EdgePoint parce qu'il s'agit d'un point de référence largement utilisé pour le marché canadien des titres à revenu fixe. Indice obligataire universel FTSE Canada

L'objectif du ETF iShares iBoxx $ High Yield Corporate Bond est de répliquer l'indice iBoxx USD Liquid High Yield Total Return, qui reproduit le rendement des obligations d'entreprises américaines à rendement élevé, qui ne font pas partie de la catégorie « investment grade » (de qualité), libellées en $US américains. Les rendements des FNB sont des rendements de prix, nets de frais et basés sur les prix du marché. Au 30 septembre 2024, le ratio des frais de gestion du FNB est de 0,49 %. Un FNB qui reproduit le rendement d’un indice est sujet à une erreur de suivi lorsque ses avoirs et son rendement diffèrent de l'indice sous-jacent. Des facteurs tels que les frais, les coûts de transaction et l'incapacité à répliquer entièrement les avoirs constitutifs. iShares iBoxx $ High Yield Corporate Bond ETF

L'objectif du ETF iShares iBoxx $ High Yield Corporate Bond est de répliquer l'indice iBoxx USD Liquid High Yield Total Return, qui reproduit le rendement des obligations d'entreprises américaines à rendement élevé, qui ne font pas partie de la catégorie « investment grade » (de qualité), libellées en $US américains. Les rendements des FNB sont des rendements de prix, nets de frais et basés sur les prix du marché. Au 30 septembre 2024, le ratio des frais de gestion du FNB est de 0,49 %. Un FNB qui reproduit le rendement d’un indice est sujet à une erreur de suivi lorsque ses avoirs et son rendement diffèrent de l'indice sous-jacent. Des facteurs tels que les frais, les coûts de transaction et l'incapacité à répliquer entièrement les avoirs constitutifs. Remarque sur les comparaisons

Nous gérons nos portefeuilles indépendamment des indices que nous utilisons pour comparer les rendements à long terme. Les différences entre les titres détenus et les répartitions géographiques/sectorielles peuvent avoir une incidence sur la comparabilité et peuvent entraîner des périodes où notre rendement diffère sensiblement de celui de l'indice. D'autres facteurs tels que le rendement, la durée et la qualité du crédit peuvent également avoir une incidence sur la comparabilité.Indice S&P 500

L'indice S&P 500 (actions) est un indice large, pondéré en fonction de la capitalisation boursière, composé de 500 actions parmi les plus importantes et les plus répandues aux États-Unis. Indice ICE BofA US High Yield

L'indice ICE BofA US High Yield (obligations à rendement élevé) reproduit le rendement des titres de créance d'entreprise à rendement élevé libellée en $US et émise publiquement sur le marché intérieur américain. Indice ICE BofA US Corporate

L'indice ICE BofA US Corporate Index (obligations de bonne qualité) reproduit le rendement des obligations d'entreprises de bonne qualité libellées en $US et émises publiquement sur le marché intérieur américain.Informations importantes – Rendement et frais du portefeuille EdgePoint à revenu fixeLes rendements des titres à revenu fixe du Portefeuille mondial de fonds de revenu et de croissance EdgePoint (EPGIP) et du Portefeuille canadien de fonds de revenu et de croissance EdgePoint (EPCIP) sont des approximations hypothétiques, en devises locales et nettes de frais, calculées en fonction des données sur les actifs en fin de journée (les cours réels ne sont pas pris en compte). Un ratio hypothétique de frais de gestion (RFG) de 0,62 % a été appliqué aux rendements des titres à revenu fixe du EPGIP et du EPCIP et calculé au prorata quotidiennement. Le RFG des titres à revenu fixe a été calculé en fonction du RFG moyen du EPGIP et du EPCIP (0,84 % et 0,85 %, respectivement), par rapport au RFG du Portefeuille mondial EdgePoint et du Portefeuille canadien EdgePoint (0,97 %), puis mis à l'échelle pour tenir compte de la pondération moyenne des titres à revenu fixe du EPGIP et du EPCIP (35 %).