Voici Dolly. Il s'agit d'une brebis Finn-Dorset femelle dont le titre de gloire est d'avoir été le premier mammifère à être cloné avec succès à partir d'une cellule non embryonnaire. Née le 5 juillet 1996 à l'Institut Roslin en Écosse, Dolly a eu trois mères : l'une a fourni l'ovule, une autre a transféré l'ADN dans l'ovule et une troisième a porté l'embryon cloné jusqu'à la naissance.

La naissance de Dolly a constitué une avancée scientifique importante et a ouvert de nouvelles voies de recherche en médecine régénérative impliquant des cellules souches. Elle a également suscité la controverse, car elle a soulevé des enjeux éthiques sur l'utilisation du clonage chez l'être humain. Malgré les craintes que le clonage n'entraîne un vieillissement accéléré, Dolly est décédée à l'âge de six ans d'une maladie courante. Son influence sur la science ne s'est jamais démentie, puisque plus de 20 espèces animales différentes ont été clonées avec succès depuis lors.

L’investissement Ctrl+C, Ctrl+V – le monde de l'imitation dans des sociétés de "fonds communs de placement"

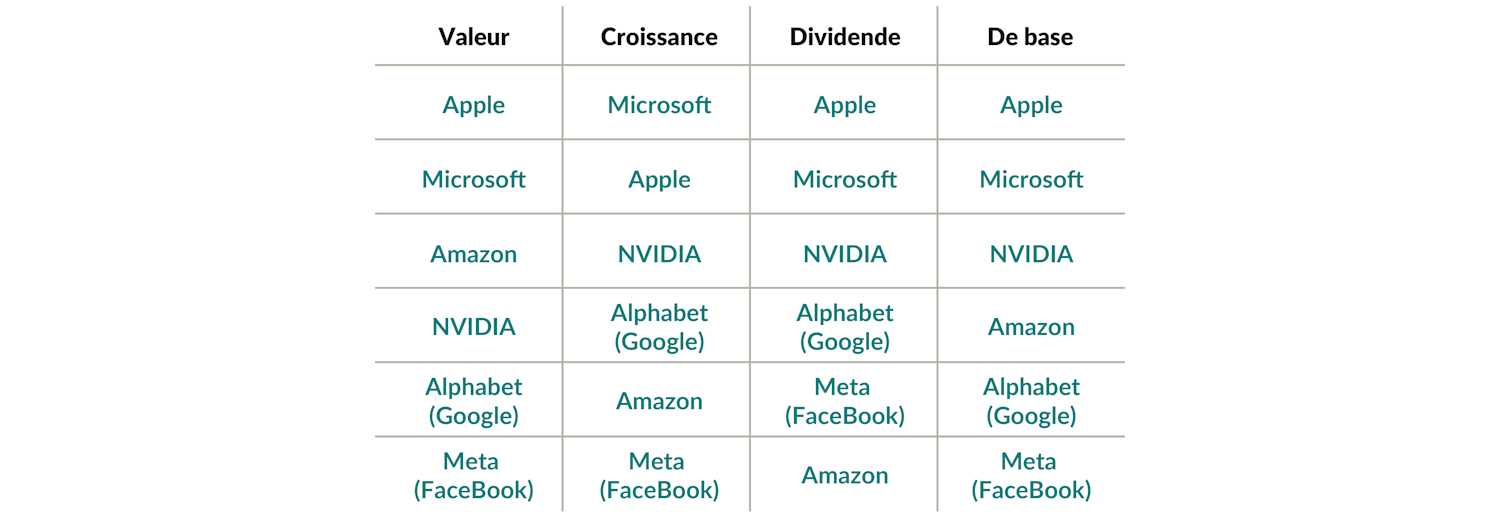

Quel est donc le rapport entre Dolly et le clonage, d'une part, et l'investissement, d'autre part? Regardez les principaux titres récemment détenus par les quatre fonds d'actions américaines d'une société de gestion de fonds :

Il est possible de voir la brebis Dolly qui est toujours préservée au National Museum of Scotland à Édimbourg.

Sociétés de fonds – Six principaux titres

Au 31 août 2024

Source : Morningstar Direct. Les actifs au 30 septembre 2024 n'étaient pas encore disponibles.

Il ne s'agit pas d'une erreur de copier-coller, mais bien d'un chevauchement à 100 %. Quatre mandats de fonds différents avec quatre gestionnaires de portefeuille différents, et pourtant ils ont tous les mêmes six principaux titres. Pourquoi un fonds « valeur » comporte-t-il exactement les mêmes positions qu'un fonds « croissance », qui est également le même que les fonds « dividendes » et les fonds « de base »? Ça nous rappelle Dolly!

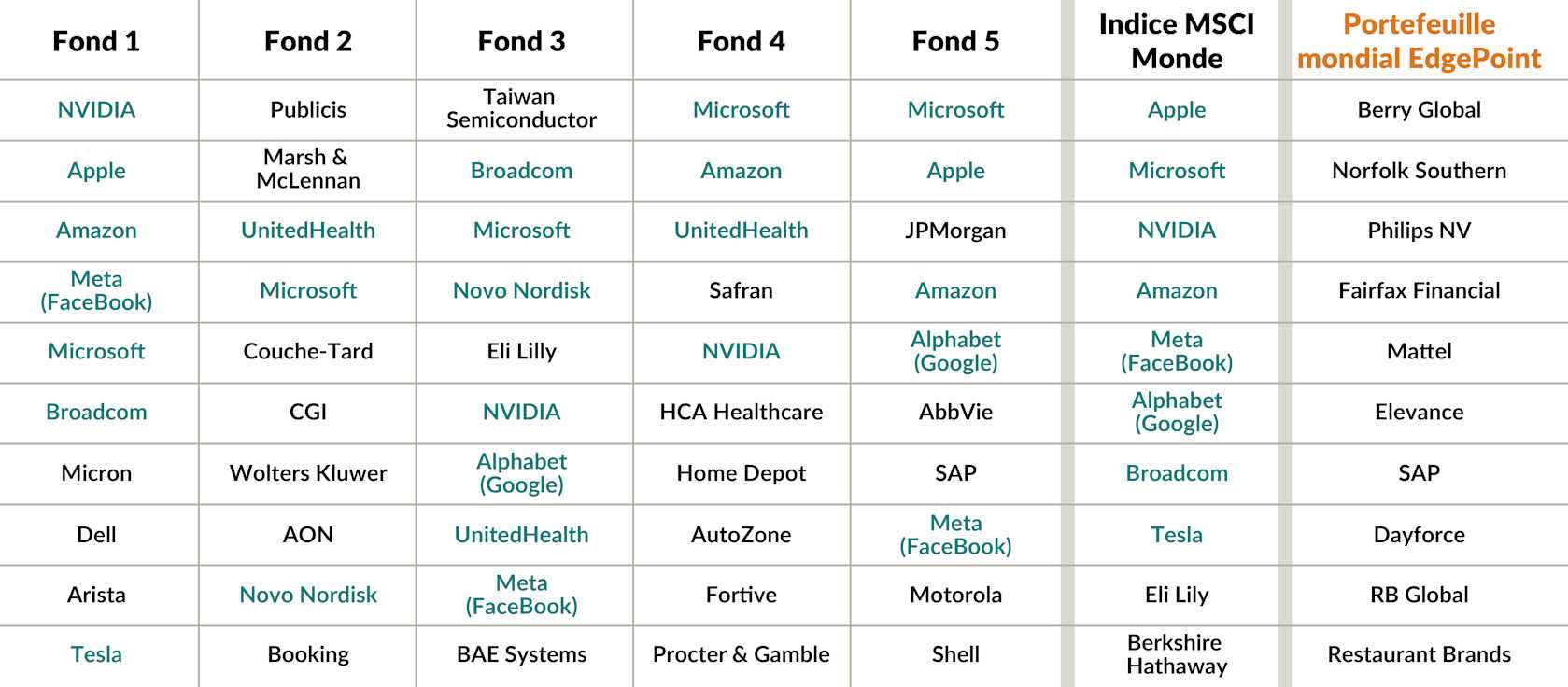

Des moutons déguisés en loups – la surprenante similitude entre les fonds d'actions mondiaux

Voici les dix principaux titres des cinq grands fonds d'actions mondiales les plus importants au Canada et de l'indice MSCI Monde. Contrairement au Portefeuille mondial EdgePoint, il existe un chevauchement important entre les cinq plus grands fonds concurrents et l'indice. Ils ont placé une grande partie de leur capital dans un groupe sélectionné d'actions à grande capitalisation – les « Sept magnifiques » (Amazon, Apple, Google Alphabet, Microsoft, Nvidia, Meta et Tesla) et trois sociétés dans le domaine de la technologie ou des soins de santé (Broadcom, UnitedHealth et Novo Nordisk).

Fonds d'actions mondiales par rapport à l'indice MSCI Monde – 10 principaux titres

Au 30 septembre 2024

Source : Morningstar Direct. Les fonds ci-dessus sont les cinq fonds les plus importants, à l'exclusion des fonds de fonds et des fonds clones, dans la catégorie Actions mondiales au 30 septembre 2024. Référez-vous à la section Informations importantes - Catégories d'actions mondiales pour plus de détails.

*Les fonds communs de placement ne sont pas garantis, leur valeur change fréquemment et leur rendement passé n'est pas indicatif de leur rendement futur. Il ne s'agit pas d'une offre d'achat. Les fonds communs de placement ne peuvent être achetés que par l'entremise d'un courtier inscrit et ne sont offerts que dans les territoires où ils peuvent être légalement mis en vente.

Sur un total de 50 titres, ces 10 titres représentent 52 % (26) des titres détenus. Les gestionnaires de fonds copient les positions d'un indice afin de minimiser le risque de sous-performance, ce que nous appelons l'indexation cachée.

Pour mettre cela en perspective, nous pouvons examiner les indices de référence des actions mondiales couramment utilisés. L'indice MSCI Monde se compose de plus de 1 400 sociétés des marchés développés, tandis que l'indice MSCI Tous pays monde comprend plus de 2 600 entreprises des économies développées et émergentesi. Alors que la plupart des gestionnaires de fonds mondiaux disposent d'un vaste univers d'actions potentielles parmi lesquelles choisir, ils semblent tous détenir les mêmes dix actions qui constituent en moyenne la moitié de leurs dix principaux titres. Il s'agit là d'une aberration statistique!

Compte tenu de la taille des actifs de ces fonds, ils sont bien détenus dans tout le Canada. Les investisseurs peuvent croire que leur portefeuille est diversifié parce qu'ils ont investi auprès de plusieurs sociétés de fonds. Ils risquent d'avoir une mauvaise surprise, car ces fonds se chevauchent fortement et détiennent un grand nombre d'actions identiques.

Dans la plupart des professions, il est sage de suivre le consensus – si vous vouliez construire un nouveau pont, vous voudriez suivre les normes sur lesquelles les experts s'accordent, car les risques de s'écarter des pratiques établies pourraient être catastrophiques. Le monde de l'investissement est différent, car suivre le troupeau mène presque toujours à une sous-performance. Le coût de suivre la masse signifie qu'il faut payer plus cher pour ces actions populaires. Des prix d'entrée plus élevés augmentent le risque de perte permanente de capital lorsque l'enthousiasme disparaît et le cours de l'action plonge.

Le sombre héritage de Dolly – la mort silencieuse de la gestion active

Ce n'est pas pour rien que les investisseurs font appel à des gestionnaires qui ne se contentent pas d'être actifs. Il existe une corrélation entre une gestion active plus importante et la performance relative par rapport à un indice de référence. La « part active » explique dans quelle mesure un portefeuille est différent d'un indice. Les fonds dont la part active est supérieure ou égale à 90 % (c'est-à-dire très différente de l'indice de référence) ont historiquement enregistré des rendements supérieurs à ceux de l'indice, tandis que les fonds dont la part active est inférieure ou égale à 60 % (similaire à l'indice) ont dégagé des rendements inférieurs à ceux de l'indice.

| Part active | Surperformance/sous-performance annualisée (après frais) |

|---|---|

| Moins de 60 % | -0,13 % |

| Entre 60 % et 90 % | 1,63 % |

| Plus de 90 % | 3,64 % |

Cette mentalité grégaire a donné naissance à une flopée de clones d'indices qui promettent une gestion active (et la facturent), alors que leurs investisseurs n'en ont pas pour leur argent. Il est difficile de surclasser l'indice lorsque l'on détient un grand nombre de titres identiques à ceux de l'indice et que l'on exige des frais élevés – les détenteurs de parts peuvent simplement économiser leur argent en achetant un fonds indiciel. L'imitation est peut-être la forme la plus sincère de la flatterie, mais ces sociétés semblent insulter l'intelligence de leurs clients.

Les investisseurs mondiaux sont devenus par inadvertance l'équivalent de Dolly pour les fonds communs de placement – des clones les uns des autres qui cherchent tous à minimiser le risque de sous-performance par rapport à l'indice en détenant essentiellement l'indice. Ils ne se concentrent plus sur l'analyse des caractéristiques fondamentales des entreprises individuelles, et sur la recherche de zones d'inefficacité où les actions sont mal évaluées, mais sur la question de savoir quelle est la pondération dans l'indice. Les gestionnaires de fonds achètent ces actions pour réduire le risque de leur carrière personnelle, tout en augmentant les risques financiers pour leurs clients.

Pire encore, la « gestion active » s'éloigne du mandat d'investissement initial. La « vérité dans la publicité » est le principe selon lequel les publicités doivent être honnêtes, précises et non trompeuses. L'un des fonds d'actions mondiales mentionnés précédemment se classe lui-même comme un fonds de « dividendes mondiaux », alors qu'il possède les titres suivants :

| Titre | Rendement du dividende |

|---|---|

| Amazon | 0,00 % |

| Nvidia* | 0,03 % |

| Meta | 0,35 % |

| Apple | 0,43 % |

| Alphabet | 0,48 % |

| Microsoft | 0,77 % |

Source : Bloomberg LP. Au 30 septembre 2024.

La guerre des clones – les risques cachés de l'homogénéité des marchés

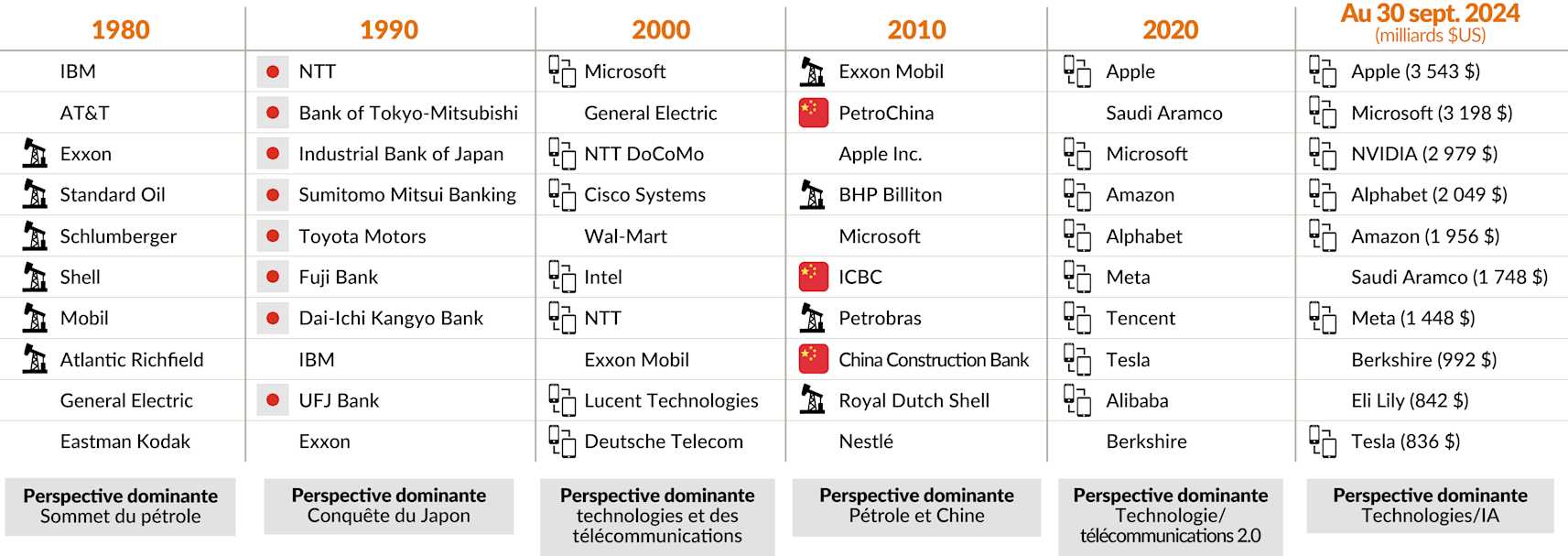

Les investisseurs ont toujours suivi les tendances. L'examen des dix plus grandes entreprises par capitalisation boursière pour chaque décennie fait apparaître un thème. Elles sont souvent les plus grandes parce qu'elles ont tendance à bénéficier de la même évolution séculaire. Ainsi, l'énergie (1980), le Japon (1990), la technologie (2000), puis la Chine et les produits de base (2010) ont tiré profit de l'industrialisation rapide de la Chine. Ces dernières années ont été marquées par une croissance massive des entreprises technologiques. Il est intéressant de noter qu'il existe un chevauchement important entre les plus grandes entreprises du monde aujourd'hui et ce qui est largement détenu dans les fonds d'actions mondiaux et américains.

Les plus grandes entreprises du monde par capitalisation boursière

De 1980 à 2024

Source, décennies : J. Mauldin, « Bonfire of the Absurdities », Mauldin Economics, 17 novembre 2017. Source, 2020 et 2024 : FactSet Research Systems Inc. Capitalisation boursière en $US. Les données pour 2020 sont celles du 1er janvier 2020.

Par ailleurs, les gagnants n'ont pas tendance à rester éternellement au sommet. General Motors est passée d'une part de marché de 50 % aux États-Unis dans le secteur automobile dans les années 1960 à environ 15 % aujourd'hui, et de l'une des entreprises les plus importantes et les plus précieuses au monde à la faillite en 2009ii. IBM a été à l'avant-garde de technologies majeures telles que les ordinateurs centraux dans les années 1960 et les ordinateurs personnels en 1981, mais elle a été perturbée et déplacée par de nouveaux concurrents. Bien que les rendements passés ne soient pas indicatifs des rendements futurs, la plupart des fonds mondiaux semblent se sentir à l'aise pour investir dans ces entreprises qui occupent aujourd'hui le devant de la scène.

Wayne Gretzky aimait bien affirmer : « Patinez vers l'endroit où la rondelle va se trouver, pas vers l'endroit où elle est ». Cette citation souligne l'importance de saisir les occasions futures plutôt que de réagir aux événements passés. En matière d'investissement, l'examen des rendements des dix plus grandes actions américaines au cours des décennies qui ont précédé et suivi leur ascension montre à quel point ce dicton est vrai :

10 plus grandes actions américaines par capitalisation boursière – Rendements excédentaires totaux annualisés par rapport au marché américain

Il s'agit d'une longue période de données, 96 ans allant de 1927 à 2022. Concentrons-nous sur les périodes de cinq et dix ans avant et après leur entrée dans les dix principaux titres. La partie gauche du graphique montre que ces entreprises émergentes ont surpassé le marché de 12,1 % sur 10 ans et de 20,3 % sur 5 ans. C'est comme l'ascension du mont Everest : une fois arrivé au sommet, la seule direction possible est la descente. Au cours des périodes suivantes de cinq et dix ans, ils ont eu tendance à sous-performer de 0,9 % et 1,5 %, respectivement, sur une base annuelle. Si l'on se fie à l'histoire, détenir un grand nombre des dix premières entreprises mondiales actuelles peut s'avérer décevant pour les investisseurs.

Les descendants de Dolly à Wall Street – chercher le momentum à tout prix et oublier de penser

Ces dernières années, les marchés ont été tirés par les grandes entreprises technologiques. Ce phénomène a été alimenté par de multiples facteurs tels qu'une période prolongée de faibles taux d'intérêt, des mesures de relance gouvernementales importantes qui sont devenues extrêmes pendant la pandémie de COVID-19, une forte croissance et la spéculation des investisseurs. L'argent gratuit, combiné à l'envie des investisseurs pour ceux qui profitent du marché, signifie que les leçons de l'histoire financière ont tendance à être remplacées par des esprits animaux. Le résultat est que le marché prend de l'élan. Un nombre croissant d'investisseurs professionnels et particuliers s'emparent d'un même groupe d'actions sélectionnées.

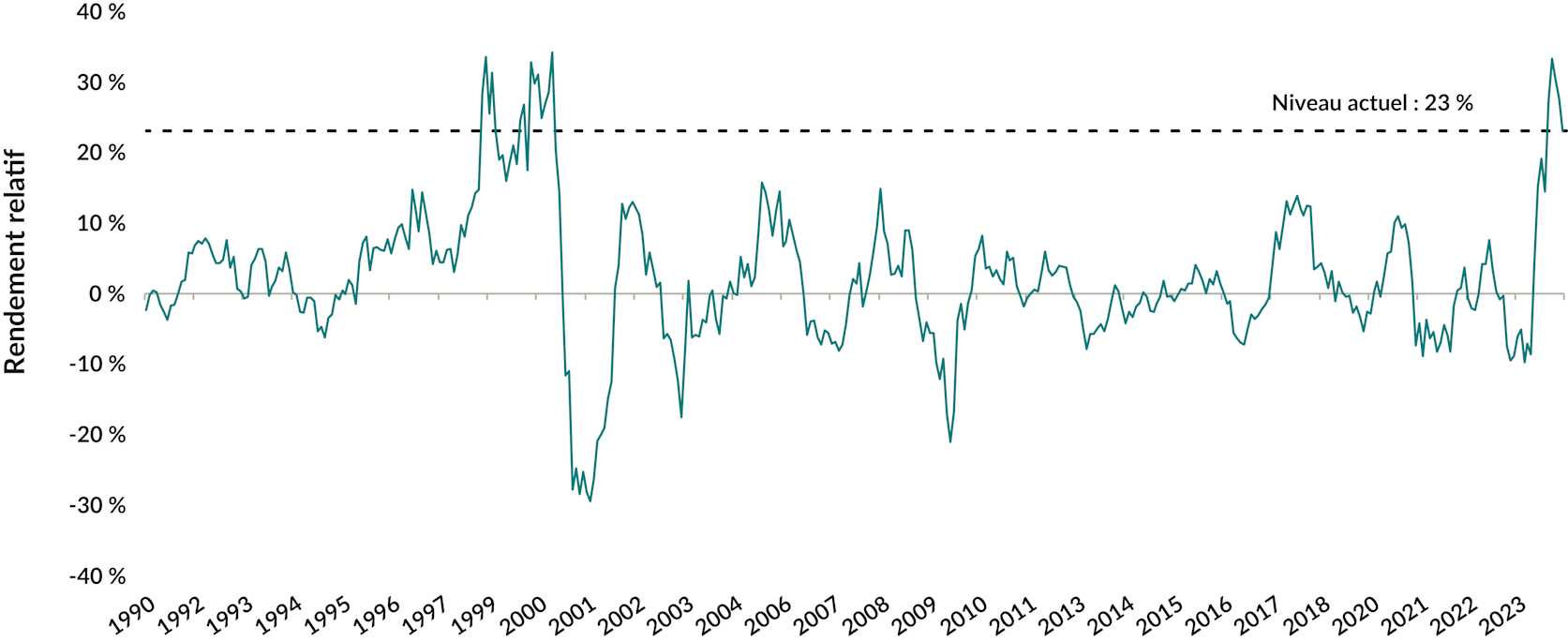

L'exubérance des investisseurs a sa propre gravité, alimentant la trajectoire des actions « momentum ». L'indice S&P 500 Momentum reproduit le rendement des actions qui atteignent une certaine note de momentum, c'est-à-dire leur capacité à conserver le même rendement relatif. Si on les compare à l'indice S&P 500 dans son ensemble, ces actions dynamiques n'ont été plus populaires que 4,2 % du temps depuis 1990.

Indice S&P 500 Momentum vs indice S&P 500 Rendement relatif sur 12 mois mobiles

Du 31 déc. 1989 au 30 sept. 2024

Source : Bloomberg LP. Rendements totaux en $US. Référez-vous à la section Informations importantes – indices pour plus de détails.

Hormis ces derniers mois, la dernière fois qu'il a été aussi populaire, c'était à la fin des années 1990, pendant la bulle technologique de l'internet. Il a fallu 15 ans au Nasdaq pour se redresser et plus de sept ans à l'indice S&P 500iii.

L'essor des clones – des fonds d'actions prisonniers du même ADN

L'investissement momentum reconnaît que le marché a repéré une tendance dans l'orientation du cours d'une action. C'est également le contraire de la méthode EdgePoint, qui cherche à identifier les entreprises pour lesquelles nous disposons de points de vue exclusifs reflétant une évolution positive de la société qui n'a pas encore été prise en compte dans l'évaluation de l'entreprise. En bref, nous nous efforçons d'acheter de la croissance sans la payer.

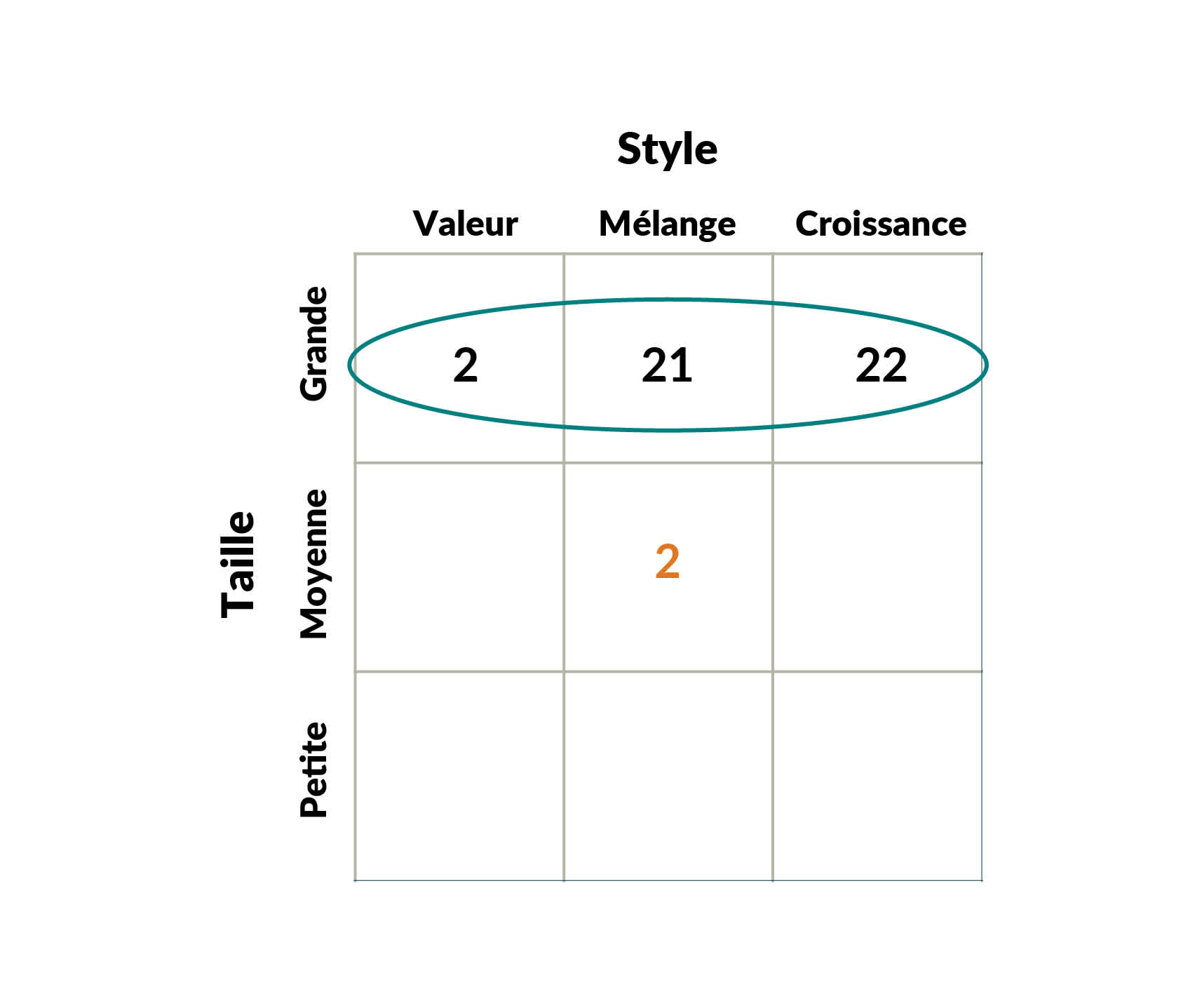

Que fait EdgePoint aujourd'hui? Morningstar, selon sa classification des styles, classe le Portefeuille mondial EdgePoint comme investissant dans des sociétés de taille moyenne en utilisant un mélange de styles de valeur et de croissance (ou ce que nous appelons « acheter de la croissance sans la payer »). Nos homologues du secteur des actions mondiales reflètent le marché, avec 45 fonds (ou 96 %) classés dans la catégorie des grandes capitalisations et 22 (47 %) dans la catégorie des grandes capitalisations de croissance.

Catégorie Actions mondiales (fonds canadiens) Nombre de fonds par classification de style Morningstar

Au 30 sept. 2024

Source : Morningstar Direct. Au 30 septembre 2024. Uniquement les fonds de la catégorie Actions mondiales dont l'actif sous gestion est d'au moins 1 milliard $CA. Les fonds de fonds et les séries dupliquées sont exclus. Les deux fonds de la catégorie des fonds mixtes à moyenne capitalisation sont le Portefeuille mondial EdgePoint et le Fonds chefs de file mondiaux CI. Référez-vous à la section Information importante - Catégorie Actions mondiales pour plus de renseignements.

Le Portefeuille mondial EdgePoint constitue l'un des deux seuls fonds d'actions mondiales à être investi principalement en dehors des grandes capitalisations – non pas pour être à contre-courant, mais plutôt parce que c'est là que nous voyons les meilleures occasions.

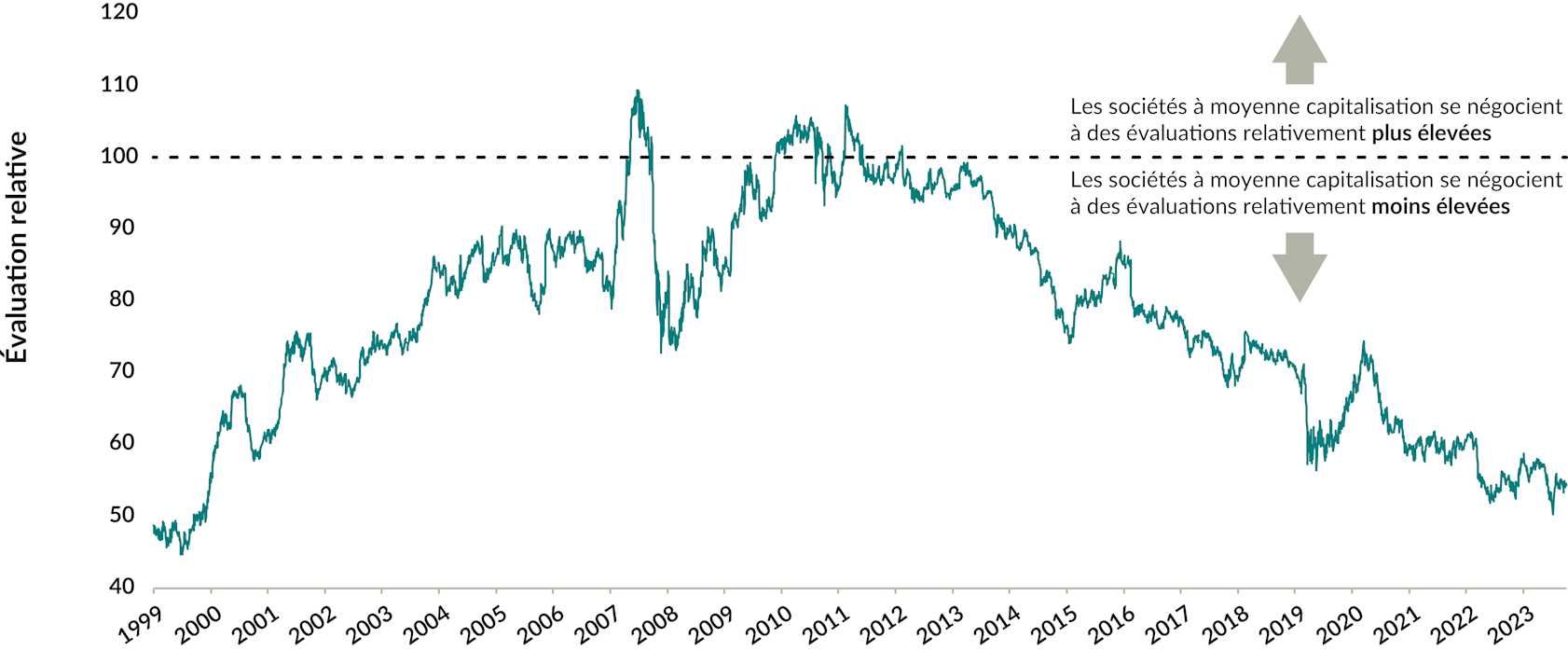

Il y a un an, j’expliquais que les titres à moyenne capitalisation se négociaient avec un escompte de 40 % sur plusieurs critères. La dernière fois qu'elles ont atteint ces niveaux, c'était au début des années 2000, et au cours des 13 années qui ont suivi, les valeurs moyennes ont triplé, tandis que les grandes capitalisations sont restées stables. Les fonds n'investissent pas dans ces valeurs moyennes parce qu'elles représentent une pondération négligeable ou qu'elles ne sont même pas incluses dans l'indice MSCI Mondeiv.

Indice S&P 100 Index vs indice S&P 400 MidCap - Évaluations relatives (moyenne)

Du 31 déc. 1999 au 30 sept. 2024

Source : FactSet Research Inc. Au 30 septembre 2024. Les évaluations relatives représentent la moyenne quotidienne de cinq mesures d’évaluation pour les deux indices : ratio cours/bénéfice, ratio cours/valeur comptable, ratio cours/flux de trésorerie, ratio cours/ventes et valeur d'entreprise/bénéfice avant intérêts, impôts, dépréciation et amortissement. Référez-vous à la section Informations importantes - indices pour plus de détails.

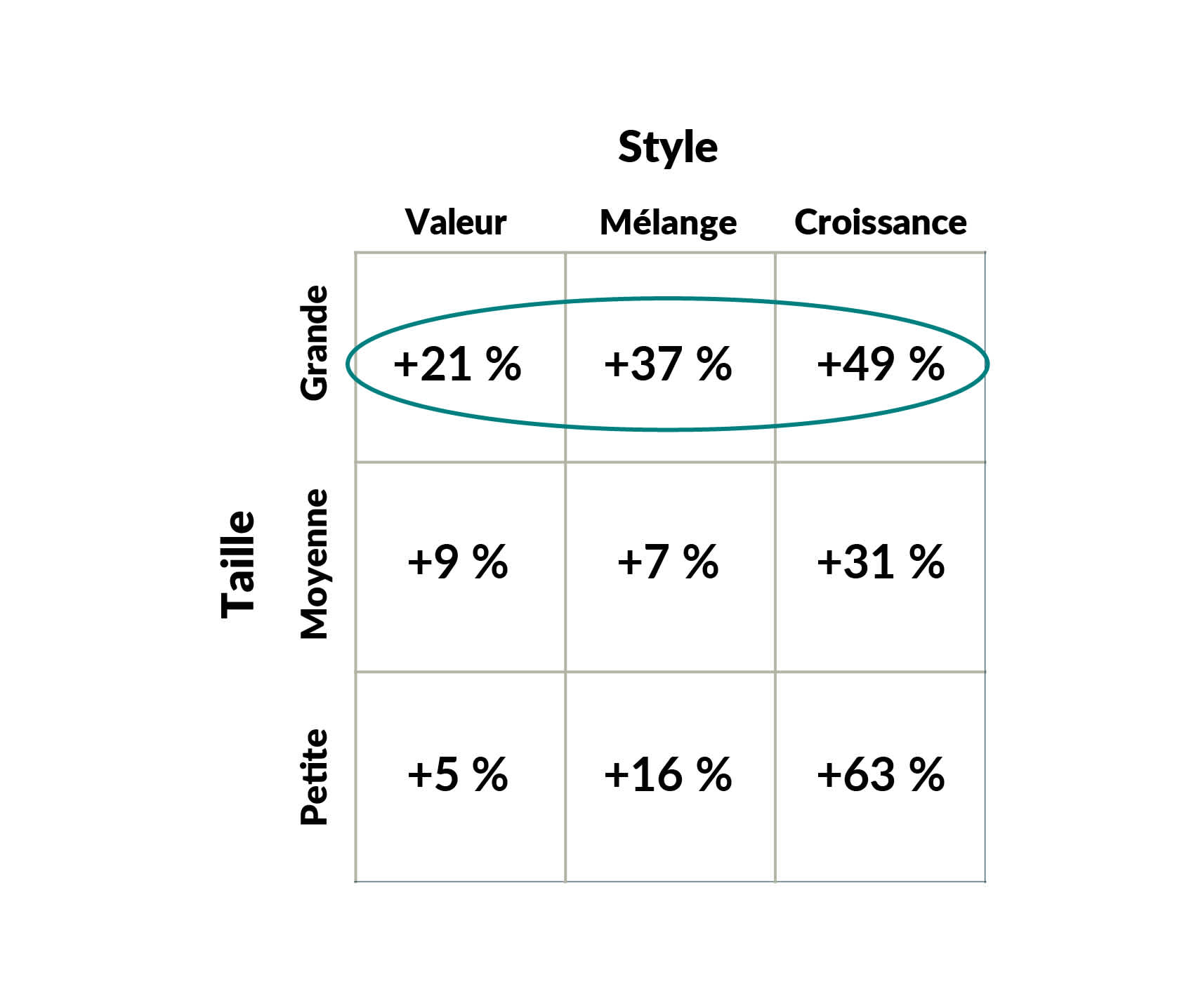

La popularité des grandes capitalisations, en particulier des titres de croissance, se traduit aujourd'hui par des évaluations élevées par rapport à la moyenne des 20 dernières années. Les sociétés à grande capitalisation, quelle que soit leur catégorie, se négocient avec des primes comprises entre 21 % et 49 % en moyenne :

Évaluations par les indices de style Russell - Prime/escompte du ratio cours/bénéfice actuel en % de la moyenne sur 20 ans

Au 30 sept. 2024

Source : JPMorgan Market Update. Au 30 septembre 2024. Référez-vous aux sections Informations importantes - Catégorie Actions mondiales et Informations importantes - Indices de style pour plus de détails.

Environ 95 % des fonds d'actions mondiales sont investis dans ces sociétés à grande capitalisation. Il y a foule, même si les évaluations sont élevées, comme des moutons dans un champ. En revanche, le Portefeuille mondial EdgePoint se situe dans la catégorie moyenne, où la prime n'est que de 7 %. L'un des facteurs importants pour obtenir des rendements futurs attrayants est un prix d’entrée attrayant (c'est-à-dire bas) aujourd'hui. Inversement, des cours élevés aujourd'hui se traduiront probablement par des rendements futurs décevants.

La capitalisation boursière moyenne pondérée du Portefeuille mondial EdgePoint est de 83 milliards $CA, contre des moyennes de 753 milliards $CA pour les 10 plus grands fonds d'actions ou de 814 milliards $CA pour les 10 fonds les plus vendusv.

Capitalisation boursière moyenne pondérée (en milliards $CA)

Sur les quelque 60 000 sociétés cotées en Bourse, seules 14 sociétés à l’échelle mondiale ont une valeur de marché de 750 milliards $ ou plusvi. Bon nombre de ces noms devraient vous être familiers, car ce sont ceux que possèdent de nombreux autres fonds d'actions mondiales : Apple, Meta, Google, Microsoft, Nvidia, Amazon et Broadcom. Ces noms familiers sont les plus grandes entreprises du monde, mais la question importante est de savoir jusqu'où elles peuvent aller. Pour que les investisseurs connaissent la croissance, leurs investissements doivent avoir une marge de progression. Si, en moyenne, les entreprises du Portefeuille mondial EdgePoint triplaient par rapport à leur niveau actuel, elles représenteraient toujours moins d'un tiers de la capitalisation boursière moyenne de nos plus grands concurrents.

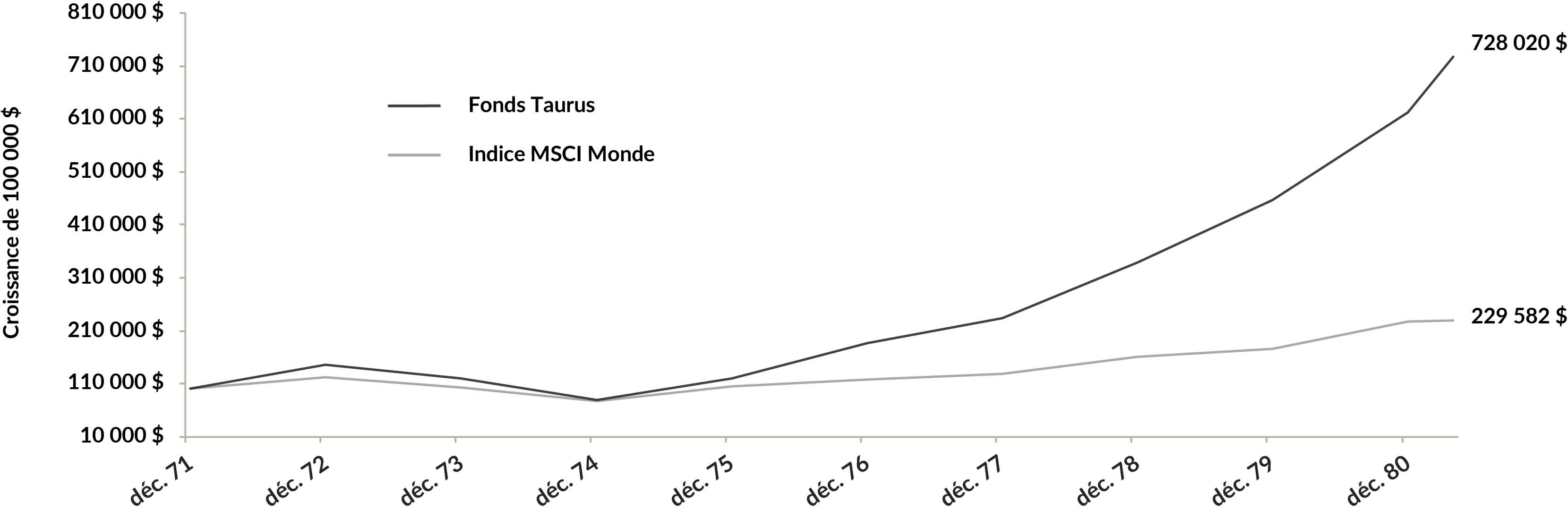

Le nouveau mouton noir porte l’orange

Notre méthode d'investissement remonte à plus de 50 ans et a passé au travers de toutes sortes de marchés, de cycles économiques et de tendances d'investissement. Elle a su résister à l'épreuve du temps et a généralement surpassé l'indice. Les employés d’EdgePoint comprennent le rôle que la volonté de s’écarter du troupeau a joué dans ce surrendement relatif. Les employés sont les principaux investisseurs dans les portefeuilles d'EdgePoint et ont investi 398 millions $CA aux côtés de nos clientsvii.

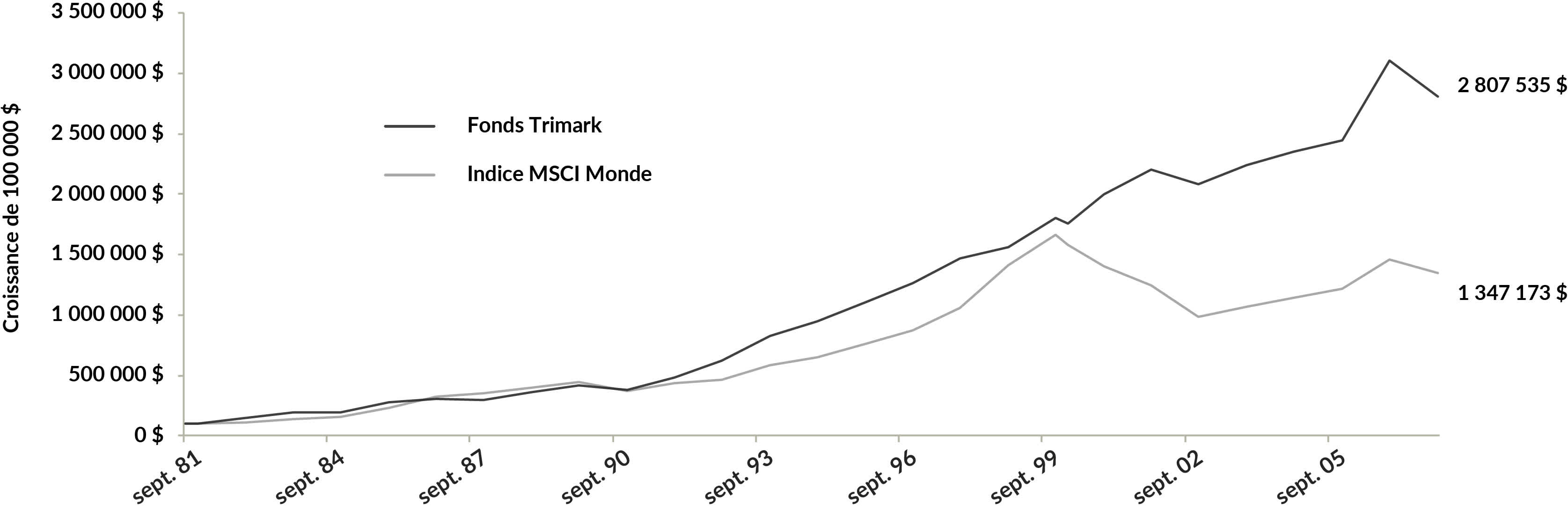

Fonds Taurus, série FE vs indice MSCI Monde

Du 31 déc. 1971 au 30 avr. 1981

Fonds Trimark, série FS vs indice MSCI Monde

Du 1er sept. 1981 au 31 déc. 2007

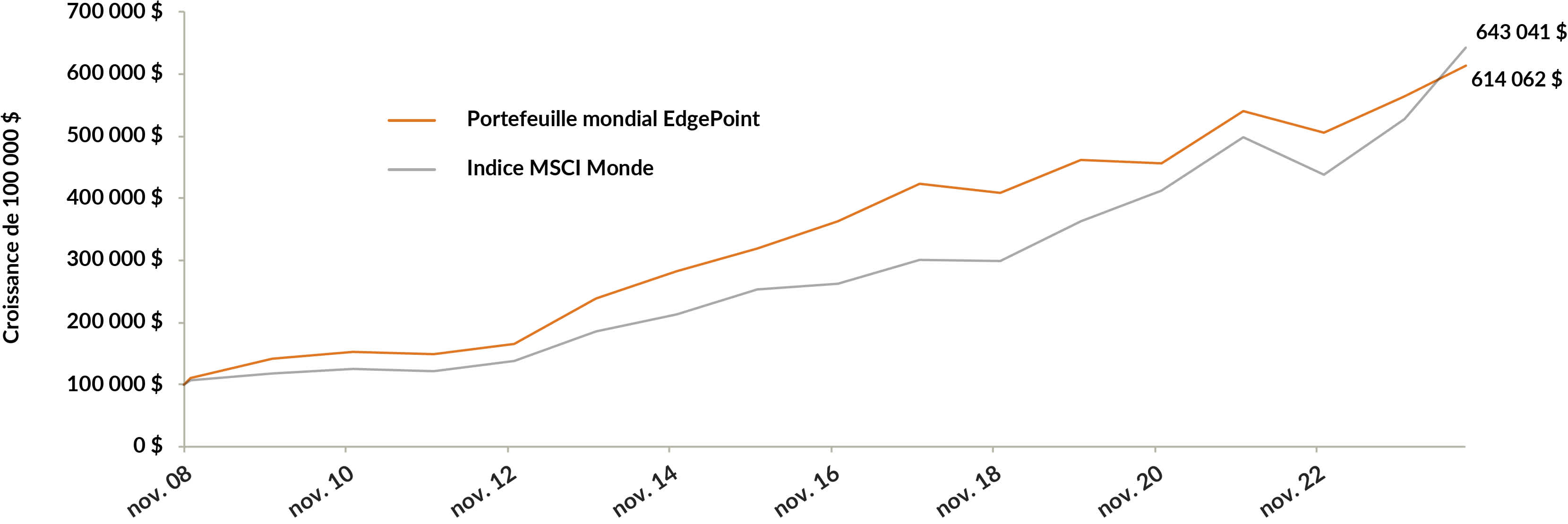

Portefeuille mondial EdgePoint, série F vs indice MSCI Monde

Du 17 nov. 2008 au 30 sep. 2024

Rendement du portefeuille au 30 septembre 2025. Rendement total annualisé, net de frais, en $CA

Portefeuille mondial EdgePoint, série A : ÀCJ : 11,98 %; 1 an : 12,04 %; 3 ans : 15,39 %; 5 ans : 11,11 %; 10 ans : 8,43 %; 15 ans : 11,23 %; Depuis le lancement (17 nov. 2008) : 12,11 %. Fonds de sociétés mondiales Invesco, série FS* : ÀCJ : 10,12 %; 1 an : 14,09 %; 3 ans : 21,07 %; 5 ans : 10,58 %; 10 ans : 9,34 %; 15 ans : 10,64 %; Depuis le lancement (17 nov. 2008) : 11,07 %. Indice MSCI Monde** : ÀCJ : 13,61 %; 1 an : 20,76 %; 3 ans : 24,23 %; 5 ans : 15,35 %; 10 ans : 12,84 %; 15 ans : 13,31 %; Depuis le lancement (17 nov. 2008) : 12,92 %.

Note : Le Fonds Taurus n'existe plus.

* Au 27 juillet 2018, le Fonds Trimark a été renommé Fonds de sociétés mondiales Invesco.

** Le 17 octobre 2016, le Fonds Trimark a changé son indice de référence pour l'indice MSCI Tous pays monde. Source : MSCI et Trimark : Morningstar Direct. Source, EdgePoint : Fundata Canada Inc.

Source : rendements MSCI et Trimark : Morningstar Direct. Source, Taurus : Fonds Bolton Tremblay Inc. Rapport annuel 1982. Les valeurs ci-dessus sont données à titre indicatif seulement et ne représentent pas les résultats d'un client réel. Rendements annuels totaux, nets de frais, mesurés en $CA. Les rendements historiques ne sont pas représentatifs des rendements futurs. Le Fonds Taurus, le Fonds Trimark et le Portefeuille mondial EdgePoint sont utilisés à des fins d'illustration uniquement pour montrer l'historique de la méthode d'investissement. Tous les fonds ont appliqué la même approche d'investissement à travers différentes sociétés, équipes d'investissement et membres pour les périodes indiquées. L'indice MSCI Monde est un indice pondéré en fonction de la capitalisation boursière qui comprend des titres de participation disponibles sur les marchés développés à l'échelle mondiale. L'indice MSCI Monde a été utilisé à des fins de comparaison car il représente un large univers d'actions mondiales dans plusieurs pays développés. Il est impossible d’investir dans l'indice. Les trois fonds ont été gérés indépendamment de l'indice utilisé à des fins de comparaison. Les différences entre les trois fonds, notamment en ce qui concerne les titres détenus, la répartition géographique/sectorielle et la taille de la capitalisation boursière, peuvent avoir une incidence sur la comparabilité. Référez-vous aux sections Informations importantes - Indices et Informations importantes - Fonds pour plus de détails.