Nous avons rencontré l'ennemi : c'est nous! – 2e trimestre 2022

Quel est le risque le plus menaçant pour vos rendements à long terme? Est-ce l'inflation? La hausse des taux d'intérêt? Les prix de l'énergie? Et si je vous disais que vous représentez probablement le risque le plus important pour vos rendements à long terme? Ce qui est peut-être encore plus surprenant, c'est que le risque n'est pas que vous en fassiez trop peu, mais que vous en fassiez probablement trop!

L'investisseur moyen prend trop de décisions et le résultat est une diminution des rendements. L'idée de dépenser de l'énergie pour obtenir moins n'est peut-être pas intuitive, mais elle est largement observée dans le domaine de l'investissement. L'activité est généralement liée à des émotions comme la peur et l’appât du gain. Un jour, un investisseur peut craindre de manquer la prochaine tendance à la mode, et le lendemain, il peut s’inquiéter d’un repli du marché. Les marchés ont une façon de rendre les investisseurs maniaques et myopes – deux traits qui garantissent presque des résultats d’investissement moindres à long terme.

La façon la plus claire de démontrer l’incidence de la suractivité est de comparer les rendements de l'investisseur moyen en actions par rapport à celui du marché. Entre 1991 et 2021, l'investisseur moyen en fonds d'actions a généré un rendement annuel de 7,1 %, alors que l'indice S&P 500 a progressé à un taux annuel moyen de 10,7 %. En d'autres termes, si vous aviez investi 20 000 $ en 1991 et obtenu un rendement annuel de 7,1 %, vous auriez 156 572 $ en 2021 – pas mauvais! Cependant, si vous aviez investi ces mêmes 20 000 $ et obtenu un rendement annuel de 10,7 %, vous disposeriez de 422 142 $ en 2021, soit presque trois fois plus d'argent! De petites différences dans le rendement annuel peuvent entraîner de très grandes différences dans les actifs au fil du temps.

Fonds d'actions – Rendement de l'investisseur moyen par rapport à celui de l'indice

Du 31 déc. 1991 au 31 déc. 2021

Source: « Quantitative Analysis of Investor Behavior, 2022 », DALBAR, Inc. Rendements au 31 décembre 2021 en $US. La moyenne des fonds d'actions représente le rendement des investissements d'un univers de fonds communs d'actions nationaux et mondiaux. Il comprend des fonds de croissance, sectoriels, de stratégie alternative, de valeur, mixtes, de marchés émergents, d'actions mondiales, d'actions internationales et d'actions régionales. L'indice S&P 500 est un indice large, pondéré en fonction de la capitalisation boursière, qui regroupe 500 des actions américaines les plus importantes et les plus répandues. L'indice choisi pour comparer les rendements moyens des investisseurs peut ne pas convenir à tous les investisseurs. Les différences, y compris les titres détenus et les allocations géographiques/sectorielles, peuvent avoir un impact sur la comparabilité. Droits de redistribution de DALBAR, Inc.

Le don de soi

Le marché est un jeu à somme nulle, ce qui signifie que pour chaque gagnant, il existe un perdant. Ce qui fait généralement perdre les gens lorsqu'ils investissent, c'est la peur et l’appât du gain mentionnés plus haut, qui les poussent souvent à agir au mauvais moment. Bien que vous ayez probablement entendu l'expression « achetez lorsque les marchés sont en baisse et vendez lorsqu’ils sont en hausse », la réalité est que la plupart des investisseurs font le contraire. Ils ont peur et vendent à bas prix, puis rachètent à des prix plus élevés lorsqu'ils se sentent optimistes. Ce que ces investisseurs ne réalisent pas, c'est qu'ils font don de leur rendement à d'autres investisseurs plus disciplinés. Pour que quelqu'un gagne, il doit y avoir un perdant. La prochaine fois que vous vous inquiéterez d'une récession, de l'inflation ou d'une correction des marchés boursiers, et que vos émotions vous pousseront à vendre, demandez-vous simplement : « Suis-je prêt à faire don de mes rendements à quelqu’un de plus discipliné?

La plupart des investisseurs n'ont pas une appréciation appropriée de la distribution des rendements boursiers. En effet, huit des dix pires jours du marché se sont produits dans la semaine qui a suivi les dix meilleurs jours! En d'autres termes, le meilleur et le pire jour se produisent généralement dans la même semaine ou presque. Les investisseurs qui ont vendu le jour le plus défavorable ont presque certainement manqué le jour le plus favorable. Plus tôt, j'ai expliqué comment de petites différences dans le rendement annuel peuvent entraîner de très grandes différences dans les actifs à long terme. Un investisseur hypothétique qui aurait investi 20 000 $, mais qui aurait manqué les cinq meilleurs jours en termes de rendement entre le 31 décembre 1979 et le 30 juin 2022 aurait vu son épargne passer à 1 309 562 $, contre 2 112 152 $ pour quelqu'un qui aurait conservé ses investissements pendant toute la période. En manquant les 40 meilleurs jours de la période, il aurait perdu près de la moitié de son rendement annuel. Espérons que vous n’en voudrez pas trop à votre compère plus discipliné...

Indice S&P 500 – investissement hypothétique de 20 000 $US

Du 31 déc. 1979 au 30 juin 2022

Le graphique illustre la croissance cumulative et les rendements annualisés d'un investissement hypothétique de 20 000 $US l'indice S&P 500. Les meilleurs et les pires jours sont ceux où les rendements quotidiens sont les plus élevés et les plus faibles entre le 31 décembre 1979 et le 30 juin 2022, respectivement. Rendements totaux en $US. L'indice S&P 500 est un indice large, pondéré en fonction de la capitalisation boursière, composé de 500 actions américaines parmi les plus importantes et les plus répandues. Le graphique ci-dessus est utilisé uniquement pour illustrer les effets de l'absence des meilleurs jours et n'est pas destiné à refléter les valeurs futures d'un investissement.

Se perdre dans le brouhaha

Dans de nombreux cas, les investisseurs ne se débarrassent pas de tous leurs investissements lorsqu'ils sont sous le coup de l'émotion, mais modifient plutôt leur répartition d’actif. Lorsqu'ils craignent un repli boursier, ils vendent un investissement pour en acheter un bien qu'ils considèrent plus « sûr » et défensif, comme une entreprise du secteur des biens de consommation de base ou des services publics. Ils se disent qu'ils peuvent attendre la fin de la volatilité et revenir ensuite à leurs investissements à long terme. Bien que cela puisse être apaisant sur le plan émotionnel, cela donne généralement lieu à des résultats à long terme inférieurs. En effet, ce qui semble être une décision unique est en réalité une série de décisions :

Nous n’avons pas encore atteint le creux du marché → Je devrais repositionner mon portefeuille

Il existe un risque de baisse de mes actifs actuels parce que le marché ne reflète pas exactement l'avenir dans le prix des actions d'aujourd'hui → Je devrais vendre mes positions à long terme puisqu’elles vont sous-performer à court terme

Le marché reflète fidèlement l'avenir dans les actions des entreprises défensives, telles que les biens de consommation de base → Je devrais acheter ces actions parce qu'elles vont surclasser les autres à court terme

Je connaîtrai le jour exact du creux du marché → Je serai en mesure de revenir à mes positions à long terme au bon moment

Vous vous rappelez à quel point il est important de ne pas manquer les meilleurs jours? Ce qui semble être une simple décision de changement de répartition d’actif est en fait une chaîne d'événements qui doivent tous jouer en faveur de l'investisseur pour créer un résultat positif. Dans les paris sportifs, on appelle cela une « mise progressive ».

Supposons que cette personne hypothétique soit l'un des plus grands investisseurs de tous les temps et que 80 % de ses décisions sont bonnes. Après tout, les chances d'obtenir les quatre décisions correctes ne sont pas très élevées :

En d'autres termes, ce changement d'actifs fonctionnerait moins de la moitié du temps. Si nous supposons que l'investisseur moyen a des chances plus proches de 50 % de prendre chaque décision correctement, cela implique une probabilité de 6 % de prendre les quatre décisions correctement. Pour paraphraser Obi-Wan Kenobi, « Ce ne sont pas ces rendements-là que vous recherchez ».

Faire pencher la balance en sa faveur

Comme beaucoup de choses dans la vie, la perspective joue un rôle important dans ce problème. Plus un investisseur devient myope, plus il est susceptible de succomber à ses émotions et de commettre des erreurs. Au cours de l'histoire d'EdgePoint, il y a eu sept périodes pendant lesquelles la valeur du Portefeuille mondial EdgePoint a baissé d'au moins 14 %. Nous en sommes actuellement à la septième baisse, mais regardons les six précédentes pour avoir une perspective utile :

Croissance d’un investissement de 20 000 $ Portefeuille mondial EdgePoint (PMEP), série F vs indice MSCI Monde

Du 17 nov. 2008 au 30 juin 2022

Rendement total annualisé, net de frais (à l'exclusion des frais de conseil), rendement en $CA au 30 juin 2022.

Portefeuille mondial EdgePoint, série F - ÀCJ : -15,52 %; 1 an : -11,50 %; 3 ans : 1,13 %; 5 ans : 4,10 %; 10 ans : 12,34 %; depuis la création (17 novembre 2008) : 13,21 %. L'indice MSCI Monde - ÀCJ : -18,82 %; 1 an : -10,77 %; 3 ans : 6,54 %; 5 ans : 7,52 %; 10 ans : 12,12 %; depuis la création (17 novembre 2008) : 10,82 %.

Source, indice : Morningstar Direct. Rendements totaux (y compris le rendement cumulatif), nets de frais (à l'exclusion des frais de conseil), en $CA. La série F est offerte aux investisseurs dans le cadre d'une entente de frais d'administration/de conseil et n'oblige pas EdgePoint à engager des frais de distribution sous forme de commissions de suivi aux courtiers. Première baisse : Du 6 janvier 2009 au 9 mars 2009. Deuxième baisse : Du 29 avril 2010 au 24 août 2010. Troisième baisse : Du 18 février 2011 au 8 août 2011. Quatrième baisse : Du 5 août 2015 au 11 février 2016. Cinquième baisse : Du 21 septembre 2018 au 24 décembre 2018. Sixième baisse : Du 17 janvier 2020 au 23 mars 2020. L'indice MSCI Monde est un indice pondéré en fonction de la capitalisation boursière comprenant des titres de participation disponibles sur les marchés développés du monde entier. Nous gérons nos portefeuilles indépendamment des indices que nous utilisons pour comparer les rendements à long terme. Les différences, y compris les titres détenus et les répartitions géographiques/sectorielles, peuvent avoir une incidence sur la comparabilité et peuvent entraîner des périodes où notre rendement diffère de manière significative de celui de l'indice.

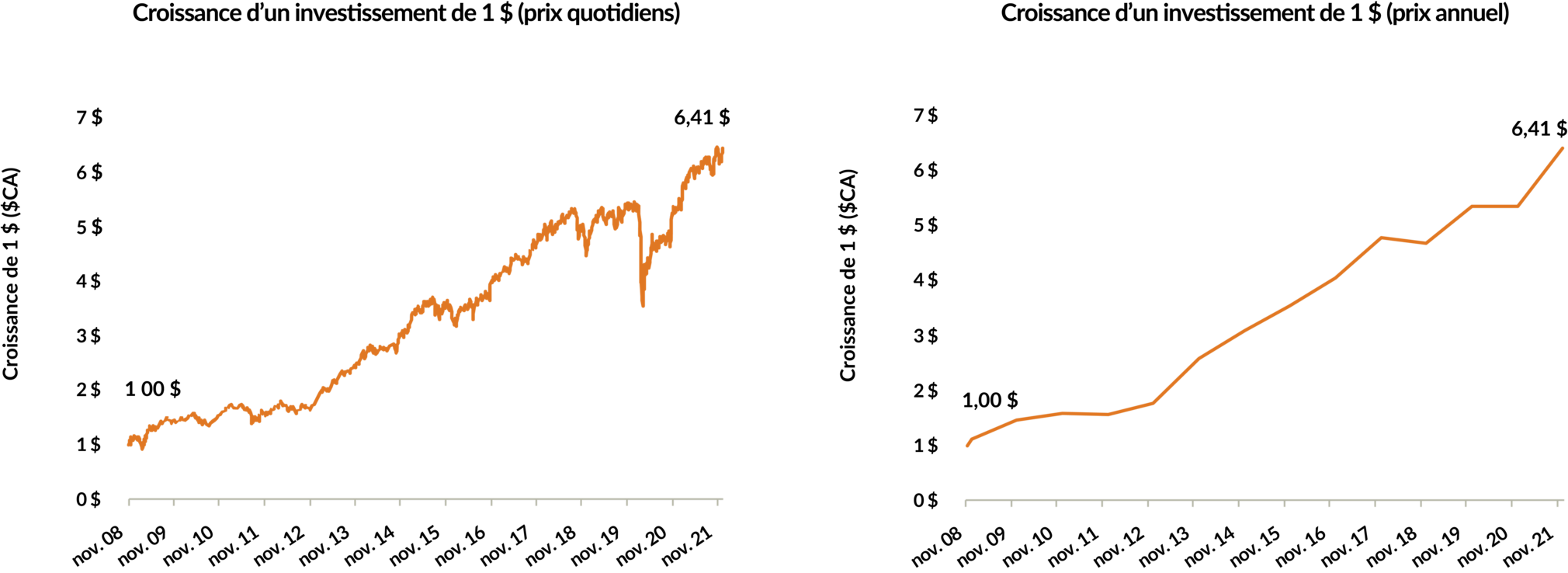

Lorsque l'on observe les rendements sur une base quotidienne, ces baisses peuvent être difficiles à avaler. Toutefois, lorsque nous examinons les rendements sur une base annuelle, nous observons peu de traces de ces périodes.

Croissance d’un investissement de 1 $ – Portefeuille mondial EdgePoint, série F

Du 17 nov. 2008 au 31 déc. 2021

Rendement total annualisé, net de frais (à l'exclusion des frais de conseil), rendement en $CA au 30 juin 2022.

Portefeuille mondial EdgePoint, série F

ÀCJ : -15,52 %; 1 an : -11,50 %; 3 ans : 1,13 %; 5 ans : 4,10 %; 10 ans : 12,34 %; depuis la création (17 novembre 2008) : 13,21 %.

Au 31 décembre 2021. Rendements totaux, nets de frais (à l'exclusion des frais de conseil), en $CA. La série F est offerte aux investisseurs dans le cadre d'une entente de frais d'administration/de conseil et n'oblige pas EdgePoint à engager des frais de distribution sous forme de commissions de suivi aux courtiers.

Notre travail chez EdgePoint consiste à vous amener à votre point B. Vous devriez penser au rendement en termes d'une période globale qui s'étend du jour où vous avez acheté votre investissement jusqu'au jour où vous allez le vendre. Pour la plupart des investisseurs, le point B se situe plusieurs années dans le futur.

Les ingrédients d'un bon investissement sont simples : une méthode éprouvée et rigoureuse, une longue période et une volonté d'agir contre les émotions de la foule. La méthode d’EdgePoint existe depuis plus de 50 ans et a permis aux investisseurs de traverser tous les types de marchés et d'environnements économiques.

Pour reconnaître et récompenser nos partenaires exceptionnels, nous avons mis en place le Programme Partenaires d’une décennie. Le programme prévoit une réduction des frais annuels pour les investisseurs qui ont conservé leurs investissements pendant 10 années consécutives ou plusi. Il s’agit de notre façon de récompenser les bons comportements et de dire merci pour l'engagement.

Notre méthode d’investissement repose sur une vision à long terme et une réflexion indépendante, et nous nous efforçons d'inculquer ces mêmes principes à nos partenaires. Nous avons la chance de travailler avec les meilleures personnes de ce secteur et la meilleure preuve de leur compétence est peut-être leur rendement à long terme. Dans l'ensemble de nos fonds, le rendement moyen des investisseurs sur 10 ans est en fait supérieur au rendement du fonds sous-jacent. Ces résultats sont le fruit d'une approche éprouvée et disciplinée, d'un long horizon de placement et d'une volonté d'agir à l'encontre des émotions de la foule. En bref, notre investisseur moyen s'engage à ne pas être son propre pire ennemi!

Rendements annualisés sur dix ans par portefeuille

Au 30 juin 2022. Source, rendements du portefeuille EdgePoint : Fundata Canada, net de frais. Tous les rendements sont annualisés et en $CA. Source, rendements de l’investisseur moyen EdgePoint EdgePoint : CIBC Mellon. Les rendements de l’investisseur moyen EdgePoint sont les rendements moyens pondérés en fonction de la valeur monétaire, déduction faite des frais, pour les investisseurs qui ont détenu des portefeuilles EdgePoint, série F, du 30 juin 2012 au 30 juin 2022. La série F est offerte aux investisseurs dans le cadre d'une entente de frais d'administration/de conseil et n'oblige pas EdgePoint à engager des frais de distribution sous forme de commissions de suivi aux courtiers. Les rendements pondérés en fonction du temps reflètent le rendement du gestionnaire en fonction du taux de croissance composé, qui n'est pas influencé par les flux de trésorerie du portefeuille. Le rendement moyen pondéré de l'investisseur tient compte de la ou des décisions de l'investisseur concernant le moment et l'ampleur des flux de trésorerie et représente son taux de rendement personnel.

Nous vous remercions de votre confiance et travaillons d’arrache-pied pour en être dignes.