Pourquoi nous pouvons rester calmes devant l'incertitude – 1er trimestre 2022

Chez EdgePoint, nous n’avons jamais mis l’accent sur l'investissement macroéconomique. Bien sûr, nous suivons les nouvelles et nous formons des opinions sur les affaires courantes, mais nous développons rarement des points de vue uniques sur le sujet du jour qui mènent à un investissement. Malheureusement, nous n'avons pas grand-chose à ajouter aux manchettes actuelles concernant le contexte géopolitique et l'inflation. Mais tout n'est pas perdu. Nous comptons sur une méthode d'investissement éprouvée que nous nous efforçons de mettre en œuvre chaque jour. Nous constatons que notre processus devient plus actif lorsque la peur et le doute dominent les marchés. Historiquement, nous avons également constaté que notre méthode fonctionne mieux après des périodes d'incertitude.

Investir en période d'incertitude n'a rien de nouveau pour l'équipe de Placements EdgePoint. Depuis la création d'EdgePoint en 2008, le Portefeuille mondial EdgePointi a subi sept baisses notables. Le tableau suivant présente ces périodes et met en évidence les rendements à terme qui ont précédé ces baisses. Comme nous pouvons le constater, si les chutes au cours de cette période ont été désagréables, les rendements qui ont suivi ont été plutôt agréables!

| Date (creux du repli) | % de la perte | Rendement de 3 mois | Rendement de 6 mois | Rendement de 1 an | Rendement de 3 ans* | Rendement de 5 ans* | Rendement de 10 ans* |

|---|

ÀCJ : -6,63 %; 1 an : 0,42 %; 3 ans : 4,07 %; 5 ans : 6,10 %; 10 ans : 11,51 %; depuis le lancement (du 17 nov. 2008 au 31 mars 2022) : 12,88 %.

*AnnualiséRendements totaux, nets de frais, en $CA et annualisés pour les périodes supérieures à un an. Le rendement passé n'est pas indicatif du rendement futur. Portefeuille mondial EdgePoint, série A. Première baisse : du 6 janvier 2009 au 9 mars 2009. Deuxième baisse : du 29 avril 2010 au 24 août 2010. Troisième baisse : du 18 février 2011 au 8 août 2011. Quatrième baisse : du 5 août 2015 au 11 février 2016. Cinquième baisse : du 21 septembre 2018 au 24 décembre 2018. Sixième baisse : du 17 janvier 2020 au 23 mars 2020. Septième baisse : du 17 novembre 2021 au 7 mars 2022.

Plutôt que de nous concentrer sur les données macroéconomiques, nous obtenons nos résultats en adoptant une méthode d'investissement similaire à celle utilisée par un homme d'affaires. Nous sommes toujours à l'affût des entreprises bien gérées qui peuvent croître grâce à des avantages concurrentiels durables. Nous n'investissons dans ces entreprises qu'au moment opportun, lorsque nous estimons que nous pouvons acquérir cette croissance gratuitement.

En général, c'est pendant les périodes de grande incertitude que nous observons des occasions d'acquérir de la croissance gratuitement. Les occasions les plus attrayantes apparaissent souvent dans des entreprises dont les caractéristiques fondamentales n’ont rien à voir avec les préoccupations générales du marché. Cependant, l'entreprise que nous avons repérée possède une perspective unique qui, selon nous, lui permettra de se développer malgré l'incertitude. Nous appelons ces entreprises des « survivants non évidents ».

Tout au long de l'histoire d'EdgePoint, l'investissement dans des « survivants non évidents » a constitué la clé de l'atteinte de nos résultats d'investissement. Vers la fin du dernier trimestre et au premier trimestre de 2022, le Portefeuille mondial EdgePoint a perdu près de 13 %.ii Les mesures que nous avons prises au sein du portefeuille cette fois-ci ne sont pas différentes de celles prises lors des baisses précédentes. Au cours du premier trimestre de 2022, nous avons effectué quelques nouveaux investissements dans ce que nous estimons être des « survivants non évidents ». Étant donné l'incertitude actuelle entourant la géopolitique et l'inflation, je veux consacrer ce commentaire à l'exploration d'exemples précédents de « survivants non évidents » historiques d'EdgePoint et à la façon dont cette approche a été favorable aux résultats d'investissement d'EdgePoint.

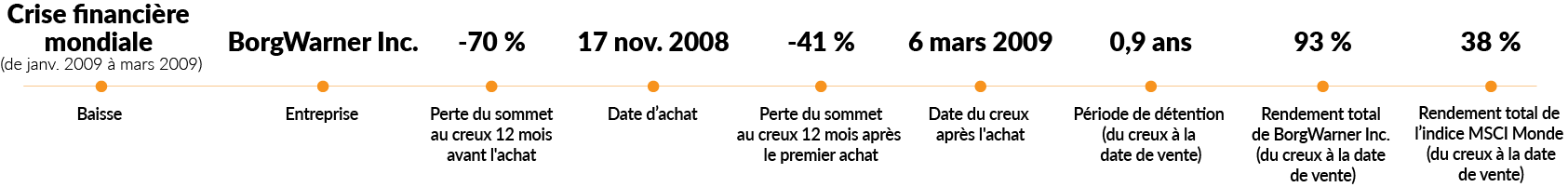

Recul no 1 – Crise financière mondiale (janvier 2009 à mars 2009)

Exemple de survivant non évident no 1 – BorgWarner Inc.

La crise financière mondiale est un événement qui restera à jamais gravé dans les esprits. Les répercussions négatives n'ont pas seulement été ressenties dans le secteur financier, mais aussi dans de nombreuses industries. Le taux de chômage élevé a plongé de nombreuses familles dans la détresse et a fait baisser la confiance des consommateurs. Un secteur où les difficultés ont été particulièrement prononcées est celui de l'automobile. En février 2007, avant le début de la crise financière, les consommateurs américains étaient sur le point d'acheter 17 millions de voitures. En février 2009, les consommateurs ont réduit leurs achats d'automobiles, et les ventes annuelles ont diminué de 50 % pour atteindre neuf millions de véhicules.

Les perspectives étaient sombres, et EdgePoint n'avait pas un aperçu unique de l'évolution des ventes d'automobiles à court terme. Toutefois, une société du secteur s'est démarquée - BorgWarner Inc, un important producteur de technologies avancées de transmission qui améliorent l'économie de carburant et réduisent les émissions des automobiles. Les consommateurs recherchaient des véhicules plus économes en carburant en raison des prix élevés de l'énergie. En outre, les gouvernements imposaient aux véhicules des exigences strictes en matière d'émissions. Nous croyons que de plus en plus de constructeurs automobiles se tourneront vers des fournisseurs comme BorgWarner pour répondre à ces deux tendances, indépendamment des ventes totales d'automobiles. BorgWarner disposait d'une avance considérable, car il faut de trois à cinq ans pour développer de nouveaux groupes motopropulseurs, et trois autres années ou plus pour les intégrer aux véhicules et augmenter la production. En ayant plus de groupes motopropulseurs BorgWarner dans les véhicules d'un plus grand nombre de constructeurs, nous estimions que les tendances actuelles, combinées à l'avance technologique de BorgWarner, lui permettraient de se développer même dans un environnement difficile pour les ventes de nouvelles voitures.

BorgWarner a connu une baisse de son chiffre d'affaires en 2009 en raison du déclin de la production automobile, mais elle est restée rentable et a conforté notre opinion selon laquelle BorgWarner survivrait. Ce qui était moins évident, c'était de savoir dans quelle mesure BorgWarner serait capable de croître lors de la reprise, alors que les tendances à l'efficacité énergétique et à la réduction des émissions s'installaient. En 2010, les ventes annuelles d'automobiles aux États-Unis étaient encore inférieures d'environ 30 % aux niveaux de 2007.iii Cependant, grâce à notre connaissance exclusive de la croissance de BorgWarner, les bénéfices de 2010 ont dépassé ceux de 2007. De plus, les prévisions de bénéfices pour 2011 étaient presque le double de ce que l'entreprise avait réalisé en 2007. Nous avons vendu notre position dans BorgWarner en 2010 alors que ce « survivant non évident » devenait évident pour d'autres, obtenant un bon rendement et créant de la valeur pour les porteurs de parts d'EdgePoint.

Source : FactSet Research Systems Inc. Rendements totaux en $CA. Le Portefeuille mondial EdgePoint, le Portefeuille mondial de fonds de revenu et de croissance EdgePoint et Cymbria détiennent tous des actions de BorgWarner Inc. L'indice MSCI Monde est un indice large, pondéré en fonction de la capitalisation boursière, qui comprend des titres de participation disponibles sur les marchés développés du monde entier. Cet indice étant un repère largement utilisé pour le marché mondial des actions, nous avons présenté son rendement afin de fournir un contexte pour le rendement de BorgWarner sur la période.

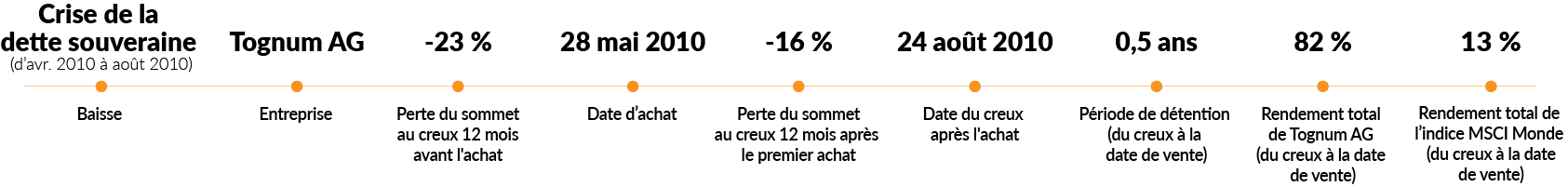

Recul no 2 – Crise de la dette souveraine (avril 2010 à août 2010)

Exemple de survivant non évident no 2 – Tognum AG

La crise financière mondiale a été particulièrement difficile pour la zone euro. À l'instar des États-Unis, des banques européennes ont connu des faillites et une baisse rapide du prix des actifs. En outre, plusieurs pays européens étaient au bord de la faillite. Une crise de la dette souveraine a été déclenchée lorsqu'un nouveau gouvernement grec a révélé que les gouvernements précédents avaient déformé les données budgétaires. Des niveaux de déficit plus élevés que prévu ont érodé la confiance des investisseurs dans plusieurs autres pays européens, dont l'Irlande, le Portugal, l'Espagne et l'Allemagne. Cette inquiétude a exercé un impact négatif sur les marchés boursiers. En juin 2010, l'indice MSCI Monde a dégringolé de 11 % en seulement deux mois, et le déclin a été encore plus prononcé pour les entreprises européennes.iv

Il s’agissait d’une conjoncture difficile pour les perspectives de l'Europe. Cependant, les membres de l’équipe de Placements EdgePoint ont découvert une entreprise allemande, Tognum AG, qui, selon eux, serait capable de croître malgré les défis économiques. Tognum est un fabricant de moteurs diesel hors route, chef de file sur le marché, qui vend des moteurs et des pièces de rechange dans divers secteurs tels que la production d'énergie, la marine et l'industrie.

En apparence, Tognum semblait être un fabricant de moteurs très cyclique. Nous avons vu les choses un peu différemment. Nous avons estimé que 50 % des revenus de Tognum étaient non cycliques, liés à des contrats de défense à long terme, à des produits ayant un carnet de commandes de plusieurs années ou à des ventes stables sur le marché secondaire.

Compte tenu des défis macroéconomiques, il était difficile d'être optimiste quant aux perspectives de nouvelles ventes de moteurs. Heureusement, nous avons vu une occasion d'augmenter les revenus après-vente de Tognum. L'entreprise avait environ 400 000 moteurs en service, mais elle ne vendait des pièces détachées qu'à 30 % de cette flotte. Nous pensions qu'il y avait une occasion de doubler cet effort d'après-vente. De plus, nous croyions qu'il existait une opportunité d'amélioration de la marge par un plus grand approvisionnement interne.

Ce n'était pas évident, mais nous pensions que Tognum pouvait se développer dans une économie européenne difficile, et on ne nous demandait pas de payer pour cette croissance. Dix mois après avoir acquis des actions de Tognum, Rolls Royce, fabricant britannique de moteurs très respecté, a également vu l'occasion qu'EdgePoint avait identifiée plus tôt et a acquis Tognum à une prime de 30 %.v Tognum était maintenant un « survivant évident » et les détenteurs de parts d'EdgePoint ont à nouveau bénéficié de cette méthode différenciée, bien que parfois inconfortable.

Source : FactSet Research Systems Inc. Rendements totaux en $CA. Le Portefeuille mondial EdgePoint, le Portefeuille mondial de fonds de revenu et de croissance EdgePoint et Cymbria détiennent tous Tognum AG. L'indice MSCI Monde est un indice large, pondéré en fonction de la capitalisation boursière, qui comprend des titres de participation disponibles sur les marchés développés du monde entier. Comme l'indice est un repère largement utilisé pour le marché mondial des actions, nous avons montré son rendement afin de fournir un contexte pour la performance de Tognum sur la période.

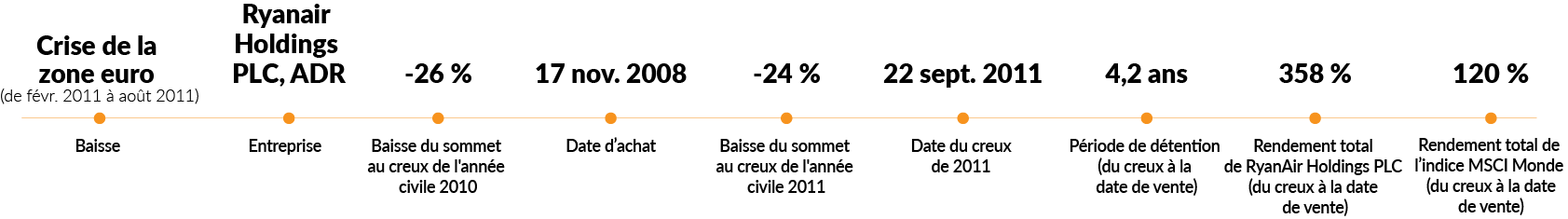

Recul no 3 – Crise de la zone euro (février 2011 à août 2011)

Exemple de survivant non évident no 3 – Ryanair Holdings PLC

En 2011, la crise de la dette souveraine européenne s'est transformée en une véritable crise de la zone euro. À cette époque, Ryanair Holdings PLC, la principale compagnie aérienne européenne à bas prix, constituait déjà une position centrale d'EdgePoint. Au cours de l'année, le cours de l'action de Ryanair a chuté d'environ 25 % du sommet au creux, ce qui a permis à EdgePoint de faire de Ryanair une position encore plus importante.vi

Nous pensions que Ryanair serait un gagnant structurel dans l'espace européen du transport. Son bilan solide et ses faibles coûts lui permettraient de prendre des parts considérables aux compagnies aériennes traditionnelles surendettées pendant la récession économique. Posséder une compagnie aérienne pendant une crise financière ne semblait pas évident. Encore moins évidentes étaient les baisses de tarifs que Ryanair mettait en œuvre pendant cette période troublée pour profiter de l'affaiblissement de ses concurrents sur les principaux marchés européens. Par conséquent, nous croyons que les investisseurs n'ont pas apprécié les avantages que Ryanair tirerait d'une concurrence plus faible à l'avenir.

En fin de compte, l'Europe est sortie de la crise et l’industrie des voyages a connu une reprise. En raison de cette recherche de profits à long terme plutôt qu'à court terme, Ryanair a bénéficié de manière disproportionnée de la reprise. En retour, la patience des détenteurs de parts d'EdgePoint a été récompensée par des rendements satisfaisants de Ryanair.

Source : FactSet Research Systems Inc. Rendements totaux en $CA. Le Portefeuille mondial EdgePoint, le Portefeuille mondial de fonds de revenu et de croissance EdgePoint, le Portefeuille canadien EdgePoint, le Portefeuille canadien de fonds de revenu et de croissance EdgePoint et Cymbria ont tous détenu Ryanair Holdings PLC. L'indice MSCI Monde est un indice large, pondéré en fonction de la capitalisation boursière, qui comprend des titres de participation disponibles sur les marchés développés du monde entier. Comme l'indice est un repère largement utilisé pour le marché mondial des actions, nous avons montré son rendement afin de fournir un contexte pour le rendement de Ryanair au cours de la période.

Recul no 4 – Le ralentissement généralisé (d’août 2015 à février 2016)

Exemple de survivant non évident no 4 – Arista Networks, Inc.

Les années 2012 à 2014 ont été plutôt joyeuses pour les marchés boursiers, alors que la reprise économique mondiale s'installait. Cependant, au second semestre de 2015, les premiers signes d'un début de ralentissement de la croissance sont apparus. La Chine et d'autres marchés émergents décéléraient, et les prix des matières premières ont commencé à dégringoler. D'août 2015 à février 2016, l'indice MSCI Monde a reculé de 11 % en raison des craintes d'une nouvelle récession mondiale.vii

L'achat d'entreprises dans ce contexte difficile n'était pas évident et EdgePoint a pu trouver une variété d'idées différentes qui avaient un potentiel de croissance considérable, sans avoir à payer pour cette croissance. Une entreprise digne de mention au cours de ce repli a été Arista Networks, Inc. un fournisseur de premier plan de solutions de réseautage en nuage. Le marché a vu les dépenses informatiques des entreprises ralentir avec l'économie, faisant baisser le cours de l'action d'Arista compte tenu de ce point de vue. Le cours de son action a baissé de plus de 30 % entre 2015 et 2016.viii

Nous n'étions pas convaincus que la croissance d'Arista allait ralentir. Ses revenus augmentaient de plus de 40 % lorsque nous avons acheté des actions pour la première fois en 2015, et nous pensions qu'une forte croissance était à venir pour Arista, car les entreprises migraient des centres de données traditionnels vers les réseaux cloud. Fournir des solutions de réseaux cloud est très différent des solutions traditionnelles et Arista avait une avance insurmontable. Si les dépenses informatiques ont pu ralentir, il n'était pas évident que les entreprises de toutes tailles adoptent des architectures en nuage, ce qui a permis aux réseaux en nuage de connaître une croissance inégalée.

Le déclin des préoccupations à court terme a créé une volatilité importante dans les actions d'Arista, mais nous avons vu la volatilité à court terme comme une occasion et avons augmenté considérablement notre position.ix Les détenteurs d'unités d'EdgePoint qui ont adopté un état d'esprit d'homme d'affaires à long terme ont profité du fait que l'incertitude du marché s'est atténuée et que les solides données fondamentales d'Arista sont passées au premier plan.

Source : FactSet Research Systems Inc. Rendements totaux en $CA. Le Portefeuille mondial EdgePoint, le Portefeuille mondial de fonds de revenu et de croissance EdgePoint et Cymbria détenaient tous Arista Networks, Inc. L'indice MSCI Monde est un indice large, pondéré en fonction de la capitalisation boursière, qui comprend des titres de participation disponibles sur les marchés développés du monde entier. Comme cet indice est un repère largement utilisé pour le marché mondial des actions, nous avons présenté son rendement afin de fournir un contexte pour la performance d'Arista au cours de la période.

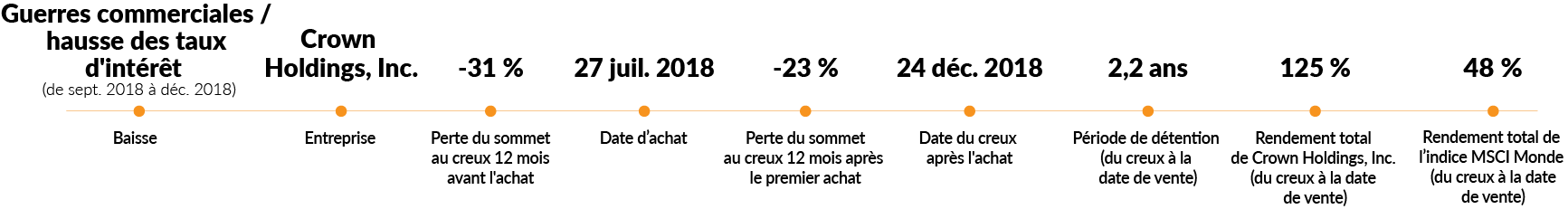

Recul no 5 – Guerres commerciales / hausse des taux d'intérêt (de septembre 2018 à décembre 2018)

Exemple de survivant non évident no 5 – Crown Holdings, Inc.

Après les craintes d'un ralentissement économique au début de 2016, le marché a trouvé un regain d'optimisme au cours du second semestre et a poursuivi cette tendance tout au long de 2017, lorsque le président américain Donald Trump a signé une nouvelle révision fiscale d'envergure qui a propulsé les marchés boursiers à la hausse. Malheureusement, tous les bons moments ne durent pas éternellement et 2018 a été une année difficile pour les investisseurs. Les craintes d'inflation sont revenues à la mode après une surchauffe de l'économie et des tensions commerciales entre les États-Unis et la Chine. Le rendement du Trésor américain à 10 ans a augmenté au-dessus de 3 %, le niveau le plus élevé en sept ans,x ce qui a fait craindre un plus grand resserrement monétaire. En conséquence, l'indice MSCI Monde a plongé de près de 10 % au quatrième trimestre 2018, marquant le pire quatrième trimestre depuis la crise financière.xi

Grâce à cette correction du marché des actions, nous avons trouvé l'occasion d'investir dans Crown Holdings, Inc. une société leader dans le domaine de l'emballage métallique. À première vue, Crown ne semblait pas être le type d'entreprise que l'on souhaite posséder dans un environnement inflationniste et de hausse des taux. Historiquement, la croissance organique était tiède étant donné la maturité de la consommation de boissons et d'aliments. De même, Crown n'a jamais eu un grand pouvoir de négociation avec ses clients. Elle n'avait qu'une poignée de clients importants dont la taille était plusieurs fois supérieure à celle de Crown (par exemple, Coca-Cola, Pepsi, Anheuser-Busch, etc.). Enfin, à la fin de 2017, Crown a annoncé l'acquisition, financée par la dette, d'une entreprise cyclique d'emballage industriel. Une faible croissance, un manque de pouvoir de fixation des prix, une cyclicité accrue et un effet de levier sont généralement une mauvaise concoction à l'approche d'un ralentissement potentiel.

Toutefois, nous croyions que bon nombre de ces préoccupations étaient dans le rétroviseur. La part de marché des canettes de boisson était prête à augmenter rapidement étant donné les préférences des consommateurs pour leur durabilité et leur recyclabilité infinie. Les eaux pétillantes et les seltzers étaient les catégories de boissons qui connaissaient la plus forte croissance, et les boîtes métalliques ont tiré profit de cette tendance. De plus, l'arrivée de nouvelles marques a permis de diversifier la clientèle de Crown, ce qui lui a donné un plus grand pouvoir de négociation. En conséquence, la capacité de production de boîtes de boisson en Amérique du Nord était épuisée et les conditions devaient rester serrées pendant plusieurs années. Cela permettrait à Crown d'augmenter ses prix au-delà de l'inflation. Enfin, nous considérons que Crown est hautement générateur de trésorerie, quel que soit le scénario économique, ce qui signifie que son niveau d'endettement élevé n'est pas un problème et qu'il peut être remboursé par les flux de trésorerie générés en interne.

Les caractéristiques fondamentales de Crown ont commencé à s'infléchir en 2019, avec des preuves de croissance des volumes et de pouvoir tarifaire. La patience et la conviction dans notre approche de « survivant non évident » ont finalement bénéficié aux détenteurs de parts d'EdgePoint. Au cours des deux années suivantes, l'activité de Crown a connu un changement de perception complet en une entreprise d'emballage durable à croissance séculaire et notre thèse exclusive est devenue évidente pour le marché.

Source : FactSet Research Systems Inc. Rendements totaux en $CA. Le Portefeuille mondial EdgePoint, le Portefeuille mondial de fonds de revenu et de croissance EdgePoint, le Portefeuille canadien EdgePoint, le Portefeuille canadien de fonds de revenu et de croissance EdgePoint et Cymbria détiennent tous des actions de Crown Holdings, Inc. L'indice MSCI Monde est un indice large, pondéré en fonction de la capitalisation boursière, qui comprend des titres de participation disponibles sur les marchés développés du monde entier. Comme l'indice est un repère largement utilisé pour le marché mondial des actions, nous avons présenté son rendement afin de fournir un contexte pour la performance de Crown au cours de la période.

Recul no 6 – Pandémie de COVID-19 (janvier 2020 à mars 2020)

Exemple de survivant non évident no 6 – Trop d'exemples à énumérer !

Notre commentaire d'il y a un an mettait en évidence un grand nombre d'entreprises que nous avions achetées pendant le recul causé par la pandémie de COVID-19. Je ne vais pas les répéter, mais de manière générale, les opportunités que nous avons identifiées ont toutes connu une chute spectaculaire du cours de l'action. Cependant, pour les entreprises que nous avions identifiées, nous pensions que les perturbations provoquées par la pandémie seraient temporaires et gérables. Nous avions également un point de vue qui n'était pas largement partagé par d'autres sur la façon dont ces entreprises pourraient se développer à long terme. Jusqu'à présent, les fondamentaux et les cours des actions de ces entreprises identifiées se sont bien comportés pour nous. Nous avons quitté les positions des idées qui sont devenues « évidentes », tandis que nous restons détenteurs des entreprises qui continuent d'être « non évidentes » pour le moment.

Conclusion

Comme nous pouvons le constater, investir en période d'incertitude n'a rien de nouveau pour l'équipe de Placements EdgePoint. Nous cherchons à investir dans des entreprises que nous considérons comme des « survivants non évidents » grâce à notre méthode d'investissement éprouvée. Par conséquent, notre approche a historiquement donné de meilleurs résultats après des périodes d'incertitude. Nous estimons que les périodes qui suivront le premier trimestre de 2022 ne seront pas différentes. Au cours de ces trois premiers mois, nous avons réalisé une poignée d'investissements dans ce que nous pensons être des « survivants non évidents ». Bien que nous ne sachions pas quand ces idées deviendront « évidentes » pour le marché, nous restons très convaincus des perspectives de nos portefeuilles sur le long terme.