Une autre année calme malgré les nombreuses tempêtes – 4e trimestre 2014

Si l’on regarde l’histoire des marchés boursiers, on constate que la plupart des années s’écoulent relativement tranquillement, même si chacune apporte son lot d'incidents, de drames et d’intrigues. Comme c’est souvent le cas, les cours des actions montent même si les grands titres sont inquiétants. L’année 2014 ne déroge pas à cette règle. En fait, les cours des actions augmentent plus souvent qu’ils ne baissent. L’année 2014 est une de ces années où les cours des actions ont monté.

Chaque année comporte au moins une période de drame. Ajoutez à cela la crainte de subir des pertes, le besoin de certitude et la difficulté de faire la différence entre volatilité à court terme et véritable risque, et le drame prend des proportions démesurées.

Comme nous l’avons déjà dit, nous nous tenons loin du drame. Cela signifie que nous faisons tout en notre pouvoir pour ne pas céder à la panique quand les marchés fluctuent à court terme.

Prendre des décisions dans un contexte incertain

Le monde est empreint d’incertitude, et rares sont les gens capables de composer avec cette incertitude. Le commun des mortels est constamment à la recherche de certitude, de clarté et de stabilité. Dans ce monde incertain, vous nous avez confié une partie de vos économies durement gagnées. Notre travail consiste à faire fructifier ces économies sur une période assez longue. Pour ce faire, nous devons prendre des décisions même si l’avenir est incertain.

Du point de vue des affaires, certains diront que nous devrions tenter de vous faire croire que nous pouvons prédire l’avenir. Mais ce serait vous mentir. La télévision, Internet et les journaux sont remplis de gens qui s’évertuent à vous convaincre qu’ils savent exactement comment les taux d’intérêt, les taux de change, le prix du pétrole ou le cours d’une action vont évoluer à court terme. Ils veulent vous convaincre d’investir chez eux et misent sur votre besoin de certitude.

Nous avons un objectif différent à EdgePoint. D’abord et avant tout, nous voulons que nos placements produisent un rendement parmi les plus élevés, sinon le plus élevé, de notre groupe de pairs sur une période de dix ans. Pour y arriver, nous devons avoir l’humilité de reconnaître que nous ne sommes pas devins. Une fois cette prise de conscience faite, l’esprit est libre de se concentrer sur des initiatives concrètes, comme les moyens de se préparer à l’incertitude.Notre objectif à EdgePoint est d’être prêt à prospérer dans toutes les circonstances sur une longue période, pas de prédire l’avenir. Une question se pose alors : comment faire?

Voici quelques principes que nous tâchons de suivre pour atteindre notre objectif de rendement supérieur à long terme ou, autrement dit, pour être dignes de votre confiance. Cette liste est loin d’être exhaustive, mais elle réunit un certain nombre des éléments qui retiennent notre attention.

Nous essayons de nous concentrer sur l’approche en matière de placement

Au fil des ans, notre approche a rapporté de très bons résultats aux gens qui nous avaient confié leurs économies. Nous croyons que notre approche est efficace parce qu’elle permet de repérer des sociétés qui ont le potentiel de croître peu importe la façon dont l’économie mondiale évolue (dans la mesure de ce qui est raisonnable) et dont le prix n’intègre pas encore ce potentiel de croissance. Nous appelons la combinaison de ces deux éléments des points de vue exclusifs, et ces points de vue sont au cœur de tout ce que nous faisons.

Le fait d’accepter que l’avenir soit incertain nous permet de nous concentrer sur les sociétés capables de croître bon an mal an. Pour expliquer notre approche en matière de placement, voici un exemple d’une société dont nous détenons le titre dans nos portefeuilles mondiaux depuis leur établissement, en novembre 2008.

Ryanair est le premier transporteur aérien en importance en Europe. Selon la croyance populaire, le transport aérien est un secteur terrible, et c’est généralement vrai. Ryanair semble toutefois faire exception à la règle. Voici quelques événements que Ryanair a dû affronter depuis que nous avons investi pour la première fois dans la société, il y a six ans.

Le prix du pétrole est passé de 45 $ US à plus de 120 $ US le baril, et oscillait autour de ce niveau jusqu’à récemment

La Grèce, l’Espagne, le Portugal et l’Italie ont évité de justesse la faillite

En Europe, l’hiver 2014, l’un des plus rudes des 100 dernières années, a provoqué la fermeture d’aéroports de Londres à Barcelone pendant de longues périodes

L’Europe a connu deux récessions complètes

Des hostilités ont éclaté en Europe orientale à la suite de l’offensive des troupes russes

Des forces déflationnistes sont à l’œuvre dans toute l’Europe

Le tourisme s’est effondré dans de nombreux marchés finaux de Ryanair

Une crise financière sans précédent a frappé l’Irlande, marché national de Ryanair

Le taux de chômage a franchi la barre des 10 % en Irlande et celle des 25 % dans certains marchés finaux de Ryanair

L’éruption d’un volcan en Islande a paralysé l’espace aérien européen plusieurs jours pendant l’une des périodes les plus achalandées

Quand nous avons investi dans cette société, nous n’aurions pas pu prévoir une grande partie de ces turbulences. Or, malgré ces obstacles, le nombre de passagers voyageant sur Ryanair est passé de 58 millions par an en 2008 à près de 90 millions par an aujourd’hui, et les bénéfices avant impôts de la société ont plus que sextuplé en six ans. Au cours de cette même période, le cours de l’action est passé d’environ 3,00 € à plus de 9,50 €, ce qui nous a permis d’empocher un dividende exceptionnel équivalant à 0,68 €. Cela nous ramène à notre thèse initiale au sujet de Ryanair. En 2008, nous pensions que Ryanair était capable de croître pratiquement quelle que soit la situation économique, sans que le cours de son action (3,00 €) n’ait intégré ce potentiel de croissance. Selon la version simplifiée de notre thèse, la stratégie de Ryanair d’être un exploitant à faible coût lui permettrait de croître même si l’économie s’enlisait. Les coûts d’exploitation de Ryanair comparativement à la concurrence ont été un facteur décisif. Les coûts d’exploitation de Ryanair par passager étaient et continuaient d’être environ 50 % inférieurs à ceux de son plus proche concurrent. Ryanair pouvait offrir des tarifs plus bas que la concurrence tout en réalisant de solides bénéfices. Notre recherche nous incitait également à penser que Ryanair resterait fidèle à sa stratégie de faible coût afin d’accroître la valeur de la société.

Lorsque nous prenons des décisions de placement malgré l’incertitude ambiante, nous essayons de trouver des sociétés qui ont le potentiel de croître quelle que soit la situation économique et de profiter de cette croissance sans payer de prime.

Nous essayons de travailler avec des gens qui comprennent la véritable définition du risque

Il est plus facile de traverser une période de volatilité à court terme si l’on ne l’associe pas au risque. Nous considérons le risque comme la possibilité de subir des pertes permanentes de capital. Hélas, beaucoup d’investisseurs l’associent plutôt à la volatilité à court terme des marchés.

Quelle est votre définition du risque? Est-ce l’émotion qui vous envahit quand les marchés plongent? Êtes-vous trop endetté, d’où votre absence de liquidité à investir sur le marché? Ou peut-être ne savez-vous pas précisément ce que vous possédez? Peut-être votre horizon de placement est-il trop court parce que vous avez besoin de fonds l’an prochain? Peut-être ne connaissez-vous pas l'histoire des marchés. Quoi qu’il en soit, votre perception du risque doit changer, parce que les cours des actions baissent, et croire qu’une volatilité à court terme est liée au risque est une erreur qui peut vous amener à considérer une chose normale et récurrente comme un événement beaucoup plus nuisible. Vous pourriez prendre des décisions afin de vous protéger contre le « risque », mais qui ont pour effet d’accroître les risques réels à long terme, qui sont nettement plus nuisibles que des fluctuations passagères normales sur les marchés.

Rendements annuels et baisses pendant l’année

Baisses du S&P 500 pendant l’année comparativement aux rendements pour l’année civile Malgré des baisses moyennes pendant l’année de 14,2 %, les rendements annuels ont été positifs 26 années sur 34*.

Source : Standard & Poor’s, FactSet Research Systems Inc., J.P Morgan Asset Management. Les rendements sont fondés sur l’indice des prix et ne comprennent pas les dividendes. Les baisses pendant l’année font référence aux principales baisses boursières, où les cours des actions passent d’un haut à un creux pendant l’année. À des fins d’illustration seulement. Rendements pour l’année civile indiqués de 1980 à 2013, et depuis le début de 2014. Au 30 septembre 2014. Guide sur les marchés – États-Unis

Mais qu’est-ce qui pourrait être plus dangereux que ce que vous ressentez lorsque le marché recule? Le véritable danger serait d’adopter un comportement qui risquerait de compromettre votre situation financière à la retraite. Voici quelques-uns de ces comportements :

Vous aimez dépenser et n’épargnez pas

Vous épargnez, mais vous n’avez pas de réel plan d’investissement pour suivre le rythme de l’inflation.

Vous épargnez et avez un plan financier qui se tient, mais vous ne le respectez pas, parce que vous avez tendance à prendre peur lorsque la situation devient un peu instable. Cette peur vous fait oublier le véritable risque (manquer d’argent); vous ne voyez que le « risque » que vous percevez concernant la volatilité à court terme

Nous parlons souvent des avantages et de la sérénité à laquelle parviennent les investisseurs lorsqu’ils prennent conscience que la volatilité à court terme n’est pas un véritable risque. Nous essayons de nous entourer des bonnes personnes et croyons que nos partenaires de placement sont les plus avisés et les plus compétents dans le secteur. Les flux vers nos fonds communs de placement en témoignent. Malgré la baisse des marchés du 18 septembre au 15 octobre 2014, alors que l’indice MSCI Monde perdait près de 6 % et que l’indice composé S&P/TSX reculait de plus de 10 % (rendements en dollars canadiens), les flux vers nos fonds sont restés identiques à ceux qui ont été enregistrés les semaines précédant la baisse, lorsque les marchés étaient considérés comme étant « sûrs ». Par contre, ce genre de volatilité à court terme fait souvent paniquer les investisseurs, qui arrêtent d’investir ou retirent leur argent du marché.

Étant donné ce comportement, nous aimerions penser que nos partenaires de placement connaissent suffisamment l’histoire des marchés, qu’ils savent que des périodes de volatilité à court terme surviennent chaque année et que c’est grâce à leur discipline et à leur connaissance du passé qu’ils ne transforment pas un événement passager en une perte permanente de capital.

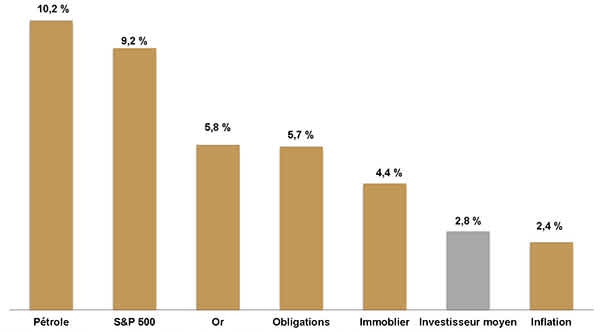

Le graphique ci-dessous illustre une triste réalité. Le rendement moyen de l’investisseur est moins bon que celui de chaque catégorie d’actif et dépasse rarement le taux d’inflation. En combinant notre approche éprouvée en matière de placement avec la discipline axée sur le long terme dont ont fait preuve jusqu’ici nos partenaires de placement, nous avons la possibilité de changer ensemble le graphique ci-dessous pour nos précieux partenaires.

Rendements annualisés sur 20 ans par catégorie d’actif (1993 – 2013)

Source : Bloomberg. Obligations : indice Barclays Capital U.S. Aggregate Bond; pétrole : prix du pétrole brut WTI selon Bloomberg; or : prix au comptant de l’or (prix d’une once troy) selon Bloomberg; habitations : indice S&P/Case Schiller, mesurant les prix de l’immobilier aux États-Unis; inflation : indice des prix à la consommation aux États-Unis; rendements moyens des investisseurs : calculés à partir des renseignements de Dalbar sur les mouvements de fonds. Le rendement moyen de l’investisseur fait référence au rendement moyen des investissements en actions, en titres à revenu fixe et en produits de répartition de l’actif. L’indice S&P 500 est un indice diversifié et pondéré selon la capitalisation boursière, qui se compose des 500 titres les plus importants et les plus répandus aux États-Unis. Tous les rendements sont annualisés et en dollars américains.

Si le seul véritable risque est le risque à long terme, soit celui sur une période d’au moins 20 ou 30 ans pour la plupart d'entre nous, on peut dire que les rendements réels ont rarement été négatifs. On pensera au Japon, mais tentez de trouver un autre exemple. Ce qu’il y a de bien avec les longs marchés baissiers qui dévastent notre capital, c’est que non seulement ils sont rares, mais aussi qu'ils ne touchent pas tous les marchés. Si l’investisseur moyen comprenait ce qu’est le véritable risque et à quel point les longues périodes de baisse sont rares, nous verrions beaucoup moins d’émotions sur les marchés des actions.

Nous essayons de nous rappeler que le temps est l’allié d’une société bien portante

Nous croyons que nous détenons de nombreuses excellentes sociétés, mais il y a en peu d’aussi reconnaissables par quiconque lit ce commentaire comme Tim Hortons inc. (maintenant « Restaurant Brands International Inc. »).

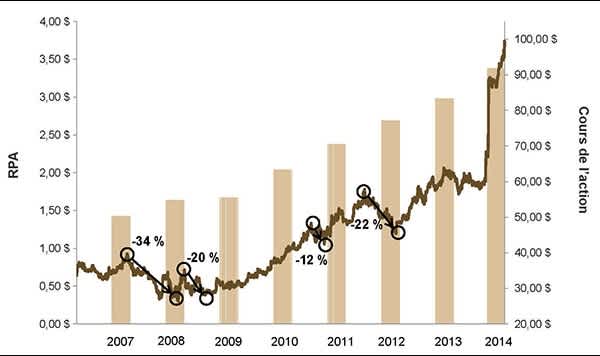

Voici un graphique qui montre la croissance du résultat annuel par action (la part des bénéfices de la société attribuée à chaque action en circulation) de Tim Hortons au fil des ans. À titre d’exemple, si vous déteniez une action de Tim Hortons le 1er janvier 2007, votre part des bénéfices de 2006 aurait été de 1,43 $. En 2014, votre part des bénéfices aurait augmenté pour atteindre 3,38 $. Quand le résultat par action monte, la valeur par action suit généralement.

Progression de la rentabilité

Résultat annuel par action (RPA) de Tim Hortons)

Source : Bloomberg. Résultat par action annuel ajusté en $ CA. FactSet Research Systems Inc. : source de l’estimation pour le 4e trimestre 2014.

Deux des principales raisons pour lesquelles Tim Hortons est une excellente société est qu’elle a et continue d’avoir de nombreuses occasions de croissance et qu’elle a besoin de très peu de capital pour croître.

Voici quelques occasions de croissance que nous voyons pour Tim Hortons :

Selon le nombre de restaurants par habitant en Ontario, en supposant que les autres provinces atteindront le même niveau de pénétration, Tim Hortons pourrait augmenter de 28 % le nombre de ses établissements de détail rien qu’au Canada. Cela suppose qu’aucun autre restaurant ne soit ajouté en Ontario

Tim Hortons n’a fait encore qu’effleurer le marché américain, la plupart des établissements étant concentrés dans le nord-est des États-Unis. Avec le temps, nous pensons que la société prendra de l’expansion dans d’autres régions des États-Unis

Tim Hortons est constamment en train d’innover pour que ses clients dépensent davantage. Il y a 15 ans, vous n’auriez sans doute pas pensé aller dîner chez Tim Hortons, mais aujourd’hui, la société fait plus d’affaires sur l’heure du dîner que n’importe quelle autre chaîne de restauration rapide au Canada (y compris McDonald’s et Subway)

En plus de miser sur la croissance, Tim Hortons a le grand avantage de ne pas avoir à investir beaucoup de capital pour générer cette croissance. Autrement dit, Tim Hortons est principalement une société de redevances. Pour chaque tasse de café vendue, le franchisé redonne une partie du prix de vente à Tim Hortons. En règle générale, le franchisé fournit le financement nécessaire pour établir un Tim Hortons, et ce même franchisé paie à Tim Hortons une redevance sur tout ce qu’il vend en échange du droit d’utiliser la marque.

Une société qui est très rentable, qui a beaucoup d’occasions de croissance et qui a très peu besoin de capital pour croître est généralement une excellente société. Nous savions cela en 2008 lorsque nous avons acquis pour la première fois le titre de Tim Hortons au prix de 27,15 $ par action, et nous le savions aussi il y a quelques mois lorsque Burger King a proposé de fusionner avec la société en échange de 65,50 $ par action en espèces et de 0,8025 action ordinaire de la nouvelle société. Nous détenons toujours le titre de Tim Hortons, mais dans le cadre de la nouvelle société Restaurant Brands International (qui englobe à la fois Tim Hortons et Burger King). Nous continuons de croire que le temps sera l’allié de Tim Hortons/Restaurant Brands.

Lorsque nous prenons des décisions de placement dans un climat d’incertitude, nous aimons nous rappeler que le temps est l’allié d’une société bien portante.

Nous essayons de nous rappeler que notre objectif diffère de celui de la plupart des investisseurs

La plupart des investisseurs souhaitent réaliser d’importants gains financiers, mais ne veulent pas s’écarter de la trajectoire normale à moins que la tendance ne soit à la hausse. Nous pensons que cet objectif est complètement irréaliste. En essayant de prendre des décisions sur l’avenir, nous constatons que, pour obtenir des rendements exceptionnels, nous ne pouvons pas reproduire l'indice que nous essayons de battre. En fait, il faut parfois sembler être dans le tort à court terme pour avoir raison à long terme en vue de surclasser l'indice.

Attardons-nous un instant sur ce point en revenant à Tim Hortons. Voici le même graphique que celui que vous avez vu plus tôt, qui illustre la progression du résultat par action de Tim Hortons, mais, cette fois-ci, nous lui avons superposé le cours de l’action.

Croissance du résultat et volatilité du cours

Croissance du RPA annuel et du cours de l’action de Tim Hortons

Source : Bloomberg. Résultat par action annuel ajusté et cours de l'action en $ CA. La baisse du cours de l'action ne tient pas compte du réinvestissement des dividendes. Baisse de 34 % : 10/12/2007 – 20/11/2008; baisse de 20 % : 02/01/2009 – 22/05/2009; baisse de 12 % : 10/05/2011 – 08/08/2011; baisse de 22 % : 07/05/2012 – 04/12/2012. Cours de l’action au 12 décembre 2014. FactSet Research Systems Inc. : estimation du RPA pour le 4e trimestre 2014.

Pendant quatre périodes au cours des sept dernières années, le cours de l’action a perdu plus de 10 %. La société a continué de croître, les bénéfices ont continué de progresser, pourtant des craintes passagères se sont immiscées dans l’équation. Lorsque le cours de l’action a dégringolé, bien des investisseurs sont restés sous le choc parce qu’ils ne connaissaient pas la valeur de la société ou qu’ils ne voulaient pas accroître leur participation dans une société dont l’action piquait du nez. Ils craignaient que leur rendement s’éloigne de celui de l’indice, même pendant un court laps de temps.

Notre objectif est de créer de la richesse sur une période de dix ans; nous avons donc vu dans cette baisse de prix de courte durée une occasion d’accroître notre participation dans une excellente société à un prix moindre. Nous avons accru notre position dans Tim Hortons pendant trois des quatre périodes, sans égard au fait que notre rendement s’éloignait pendant un certain temps de celui de l’indice.

Les cours des actions fluctuent pour toutes sortes de raisons, dont beaucoup n’ont rien à voir avec les sociétés elles-mêmes. Si vous connaissez la valeur d’une société, vous pouvez profiter de ces baisses de prix pour bâtir votre patrimoine. Pour ce faire, il ne suffit pas de connaître la valeur de la société. Il faut aussi être à l’aise avec l’idée que votre rendement pourrait différer de celui de l’indice.

Nous essayons de nous rappeler que nous commettrons nécessairement des erreurs

S’il est parfois angoissant de prendre des décisions, c’est parce qu’on ignore quel en sera le résultat. La peur de commettre une erreur s’immisce dans la prise de décisions. À EdgePoint, nous prenons des décisions fondées sur des faits et nous nous appuyons sur un raisonnement logique. Pour garder confiance en notre jugement, nous devons d’abord accepter l’idée que, chaque année, nous commettrons des erreurs. Voici le rendement cumulatif de la période de détention (en dollars canadiens) de certains de nos pires placements des six dernières années :

Portefeuille mondial EdgePoint

Connaught PLC : -68 %

Western Union Co. : -26 %

Portefeuille canadien EdgePoint

BlackBerry Ltd. : -76 %

Lululemon Athletica Inc. : -11 %

Anderson Energy Ltd. : -57 %

Vero Energy Inc. : -49 %

Pace Oil & Gas Ltd. : -63 %

Rendement du portefeuille au 3 décembre 2014. Rendement total annualisé, net de frais, en $CA

Portefeuille mondial EdgePoint, série A : ÀCJ : 18,71 %; 1 an : 18,71 %; 3 an : 23,98 %; 5 an : 14,92 %; depuis sa création : 18,58 %. Portefeuille canadien EdgePoint, série A : ÀCJ : 9,39 %; 1 an : 9,39 %; 3 an : 14,56 %; 5 an : 10,07 %: depuis sa création : 16,49 %.

Chaque début d’année, nous croyons détenir la meilleure brochette d’entreprises. Mais le constat que certains titres ne donneront pas les résultats attendus nous amène à diversifier nos portefeuilles sur le plan des concepts d’affaires. En détenant un ensemble de titres reposant sur divers concepts, nous tâchons de limiter le risque lié aux erreurs de jugement inévitables.

Nous avons beaucoup écrit sur l’importance de la diversification dans le passé. Pour lire d’autres réflexions sur ce sujet, écoutez le chapitre 5 de la vidéo de la Rencontre avec les investisseurs 2012, dans la section Ressources, à www.cymbria.com (vidéo en anglais seulement). Même si la discussion porte sur Cymbria, elle explique bien notre philosophie générale en ce qui concerne la diversification.

Nous essayons de ne pas être émotifs

Les meilleurs gestionnaires de portefeuille évoluent dans un registre émotionnel étroit. Ils gardent la tête froide, que les choses aillent ou non comme ils le veulent. Ils continuent de concentrer leur attention sur les faits.

Si les marchés sont irrationnels, c’est surtout à cause de la peur et de l’appât du gain. Le meilleur exemple est l'ampleur des fluctuations du marché sur de courtes périodes. La valeur des sociétés varie assez peu d’une journée à l’autre, mais quand vous ajoutez l’émotion, les prix de leurs actions fluctuent soudainement.

À la fin de la journée, les commentateurs expliquent avec prétention les raisons des fluctuations des marchés ce jour-là, mais il s’agit essentiellement de bruit dénué de sens. Nous attendons encore celui qui dira la vérité au public, soit à peu près ceci : « Les marchés ont considérablement fluctué aujourd’hui, mais la valeur intrinsèque des entreprises n’a pas tellement varié. Les fluctuations découlent principalement des renseignements anodins communiqués par des journalistes comme moi, qui, pour une raison ou pour une autre, ont eu un effet sur les émotions humaines de peur et d’appât du gain ».

Lorsque nous prenons des décisions de placement dans un climat d’incertitude, nous essayons de nous rappeler qu’éviter le tapage est une compétence utile.

Nous essayons de nous entourer des meilleurs stratèges

Il est difficile de trouver des gens qui ont le bon mélange de passion, d’intelligence et d’énergie dans ce secteur d’activité. Nous avons la chance de travailler avec trois personnes qui présentent cette combinaison idéale. Ted Chisholm, Frank Mullen et Andrew Pastor ajoutent beaucoup de valeur à votre placement EdgePoint, parce qu’ils apportent chacun une personnalité, un point de vue et un ensemble de compétences différents, chaque jour. Nous formons une équipe soudée, où chaque membre apporte une contribution originale à la réalisation de nos objectifs. Même si les décisions ne sont pas prises par un comité, nous travaillons comme un collectif, et nous avons la conviction que nous ne serions pas là où nous sommes aujourd’hui sans l’apport de chaque membre de l'équipe. Il est plus facile de prendre des décisions dans un contexte d’incertitude quand on est entouré de certains des plus grands stratèges dans le domaine.

Conclusion

Le monde est empreint d’incertitude, et nous sommes conscients que vous nous avez confié une partie de vos économies dans ce monde incertain.

Nous continuons d’aborder l’investissement dans ces marchés avec une confiance mesurée, d’accorder une grande importance à votre confiance et d’envisager avec enthousiasme la possibilité de bâtir pour vous un solide patrimoine à long terme.

Commentaires sur les titres à revenu fixe

Par Frank Mullen, gestionnaire de portefeuille

On nous demande souvent comment nous appliquons l’approche d’EdgePoint en matière de placement à nos placements à revenu fixe. Nous abordons les titres à revenu fixe de la même manière que les actions. Nous sommes des investisseurs à long terme cherchant à acquérir une participation dans des entreprises de qualité supérieure à un cours inférieur à notre évaluation de leur juste valeur. Lorsque nous achetons des actions, on acquérons simplement une participation dans une société; lorsque nous achetons des obligations, nous prêtons de l’argent à une société. Si l’angle d’investissement diffère (dans un cas, l’investisseur est propriétaire, dans l’autre, prêteur), le processus de placement est le même et commence par une analyse de la société sous-jacente. Aucun placement n’est valable si les données fondamentales sous-jacentes de la société ne sont pas solides et ne présentent pas un potentiel intéressant de risque-rendement.

Beaucoup d’investisseurs considèrent les titres à revenu fixe comme étant complexes. Même s’il peut y avoir des complications, il est important de rappeler les principes de base des obligations. Dans sa forme la plus simple, une obligation est un prêt. La préoccupation première de quiconque consent un prêt est de savoir s’il pourra ou non récupérer son argent. En général, un rendement élevé ne suffit pas à justifier l’acquisition d’obligations d’une société dont nous ne sommes pas sûrs de la capacité de remboursement. Pour cette raison, à EdgePoint, notre démarche en matière de placements à revenu fixe commence par une analyse de crédit et un examen approfondi de la valeur sous-jacente de la société à qui nous prêtons de l’argent. Cette analyse de crédit ressemble fort à celle que nous réalisons à l’égard d’un placement en actions, et nous trouvons souvent des idées de placement à revenu fixe en menant des recherches sur les actions d’une société.

Nous croyons détenir un avantage sur le reste du marché en ce qui concerne l’analyse des perspectives et des risques d'une société, et l’élaboration d’une thèse sur la croissance future de cette société. La croissance est importante pour un grand nombre de nos placements à revenu fixe, car elle permet souvent à la société de produire un niveau croissant de flux de trésorerie disponibles qui accroît sa capacité d’assurer le service de la dette et de rembourser notre capital. Bien des investisseurs pensent qu’investir dans des titres à revenu fixe se résume à détacher des coupons et à empocher les gains. Même si cela peut être vrai, nos meilleurs placements à revenu fixe découlent de notre capacité à élaborer une thèse sur la croissance de la société et sa capacité à rembourser ses dettes plus vite que ne le croit le marché. Si notre thèse est correcte, non seulement nous réalisons le rendement du coupon, mais nous profitons aussi de la plus-value en capital de l’obligation.

Nous croyons également avoir un avantage sur le marché en ce qui concerne l’analyse de crédit, ce dont témoigne notre excellent historique de rendement. Les investisseurs en titres à revenu fixe doivent aussi tenir compte des taux d’intérêt futurs, car ils influenceront la valeur future des obligations. Nous prenons toujours les taux d’intérêt en considération au moment d’investir dans des titres à revenu fixe, mais nous ne prétendons pas pouvoir prédire leur évolution. Au début de 2014, Bloomberg a interrogé 67 économistes, qui ont tous prédit une hausse des taux aux États-Unis en 2014. Un groupe important de gens très savants ont prédit de manière unanime une hausse des taux, mais tous ont eu tort. En réalité, les taux de rendement des obligations à 10 ans aux États-Unis ont reculé d’environ 80 points de base, et la baisse a été encore plus marquée dans le cas des obligations à 30 ans. Le monde est empreint d’incertitude, et nous sommes conscients que nous ne serons jamais capables de prédire l’évolution des taux ou de la courbe de rendement.

Nous considérons donc les taux d’intérêt comme une source de risque. Au début de 2014, nous pensions qu’il était beaucoup plus probable que les taux augmentent plutôt qu’ils continuent de baisser. Lorsque nous avons examiné le taux d’obligations à longue échéance présentant un risque de taux d’intérêt supérieur, nous n’avons pas été emballés et nous nous sommes demandé si nous étions suffisamment récompensés pour le risque accru que nous assumions. Quand on sait que les obligations à dix ans du gouvernement du Canada ont un taux de 2,75 %, cela ne prend pas une hausse de taux très importante pour entraîner un rendement négatif. Nous ne prédisions pas une hausse des taux; nous avions simplement le sentiment de ne pas être récompensés pour le risque que nous courions. Nous avons donc limité la durée de la composante en titres à revenu fixe de nos portefeuilles à environ trois ans. Avec le recul, nous aurions eu intérêt à détenir des obligations de plus longue durée, dont le prix a augmenté étant donné la baisse des taux pendant l’année. Quoi qu’il en soit, je ne pense pas que nous puissions justifier de détenir ces obligations tout en restant fidèles à notre approche en matière de placement. Nous n’étions pas convaincus que les taux baisseraient, mais sommes restés confiants en notre capacité de trouver des placements à revenu fixe de grande qualité. En investissant la totalité de notre avoir en titres à revenu fixe dans des obligations de société, nous nous sommes concentrés sur le segment où nous jugions avoir un avantage et n’avons pas spéculé sur l’évolution des taux en achetant des obligations d’État de plus longue durée.

Tervita

Notre investissement dans les obligations de Tervita est un excellent exemple de notre approche en matière de placement. Tervita est une société privée spécialisée dans l’élimination des déchets, principalement dans les champs de pétrole. Après avoir analysé les actifs et les flux de trésorerie de la société, nous pensions qu’elle pouvait assurer le service de ses titres de créance assortis de coupon de 9 %. Nous avions rencontré la direction de Tervita, analysé la concurrence, évalué ses occasions d’affaires et déterminé que la société avait les reins suffisamment solides pour assumer un niveau élevé d’endettement. Nous pensions que la société pouvait croître, appliquer ses flux de trésorerie croissants au remboursement de sa dette et peut-être s'introduire en bourse. Après avoir investi dans la société, nous avons continué de suivre ses progrès et d’évaluer si notre thèse se confirmait. Malheureusement, les données fondamentales de la société ne se sont pas améliorées comme prévu. Nous demeurions convaincus que Tervita possédait des actifs de qualité, mais elle ne connaissait pas de croissance et n’avait pas réduit sa dette au niveau que nous espérions. Malgré la hausse du cours de l’obligation, nous n’avions plus confiance en notre thèse et avons choisi de vendre notre position, qui a produit un rendement cumulatif de la période de détention de 9,38 %.

Cet exemple illustre les principaux éléments de l’approche d’EdgePoint en matière de placement. Nous avons commencé par une analyse de crédit poussée et l’élaboration d’une thèse, parce que, je le répète, nous n’investissons pas seulement pour détacher des coupons. Avant d’effectuer ce placement, nous avons mené un processus exhaustif de diligence raisonnable, en grande partie parce que la société n’avait pas de titres cotés en bourse. Cette analyse et ce processus approfondi de diligence raisonnable nous permettent de donner une véritable direction à nos portefeuilles, ce qui veut dire qu’ils peuvent investir partout où nous pensons qu’il y a une occasion à saisir. Notre investissement dans Tervita a été géré activement dès le départ, car nous nous faisons un point d’honneur de toujours remettre notre thèse en question. En fin de compte, quand nous avons perdu foi en notre thèse, nous avons vendu la position. Malgré son taux relativement élevé, nous ne pouvions plus justifier de détenir l’obligation. En nous concentrant sur les données fondamentales, nous avons trouvé une société qui nous semblait présenter un risque de crédit plus faible que celui du reste du marché. Tervita n’est certes pas notre meilleur exemple de placement, mais c’est un placement représentatif du cycle de notre approche en matière de placement.