Nous faisons partie intégrante du paysage depuis maintenant neuf ans, mais quelque chose a changé. Nous regrettons de vous le dire, mais il est possible que cela soit vous ou certains d’entre vous. Nous avons fait bonne figure dernièrement, ce qui nous place assurément dans le feu de l’action. Nous nous demandons toutefois s’il s’agit du bon type d’activité. Les investisseurs veulent-ils tous s’engager dans une relation à long terme avec nous ou s’agit-il simplement d’une passade? Nous savons à quoi ressemblent les relations aux débuts. Les perspectives sont prometteuses et vous aimez tout à propos de nous. Il est facile de se laisser emporter par l’excitation et de croire que tout sera un long fleuve tranquille jusqu’à la fin des temps.

Toutefois, qu’arrive-t-il si soudainement ce n’est plus le cas? Si, sans avertissement, nos blagues ne sont plus aussi drôles et notre performance n’est plus aussi satisfaisante qu’au début de notre relation. Le doute s’installe et vous vous demandez si notre relation ne reposait que sur la performance. Rapidement, vous perdez de vue la raison pour laquelle vous nous aimiez vraiment ou peut-être que cela n’a jamais été le cas. Vous vouliez simplement voir à quoi rimait toute cette agitation.

En rétrospective, nous en sommes venus à la conclusion que cinq comportements types définissent les relations :

La marche de la honte

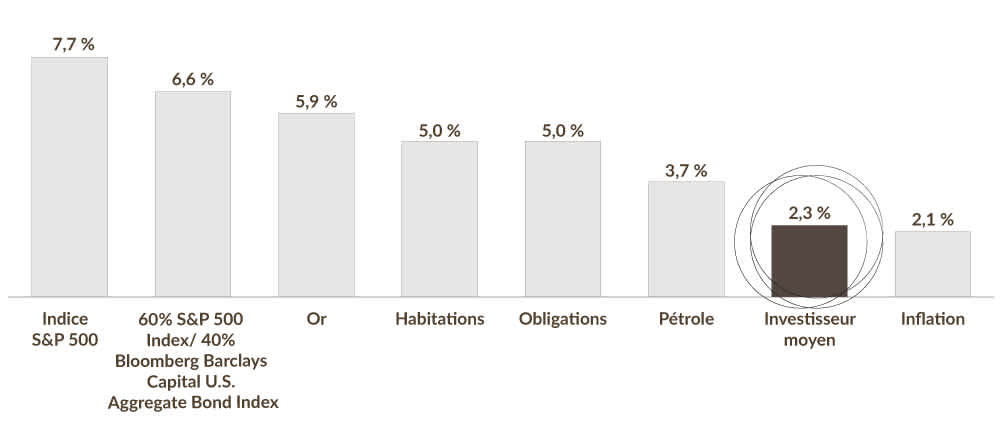

Combien vous ont coûté vos aventures sans lendemain et vos relations à court terme? Eh bien, voici un diagramme qui en dit long. Sur une période de 20 ans, l’investisseur moyen obtient systématiquement un rendement inférieur dans chaque catégorie d’actif importante.

Rendements annualisés sur 20 ans par catégorie d’actif (1995 – 2016)

Source : Bloomberg LP. Morningstar Direct; Indice composé S&P/TSX : Morningstar Direct; Indice MSCI Monde : Morningstar Direct; Obligations : Indice Bloomberg Barclays U.S. Aggregate Bond Index; Capital; Or : Prix au comptant de l’or par once Troy selon Bloomberg; Habitations : Indice S&P/Case Schiller des prix de l’immobilier aux États-Unis; Pétrole : Bloomberg WTI Cushing Crude; Inflation : Indice des prix à la consommation aux États-Unis; Taux sans risque : selon le rendement d’un bon du Trésor américain à trois mois; Rendement de l’investisseur moyen : le rendement moyen que tire un investisseur de la répartition des catégories d’actifs selon la variation des actifs de fonds communs de placement après exclusion des souscriptions, des rachats et des échanges. Le rendement pondéré en dollars tient compte des décisions de l’investisseur concernant le moment et l’ampleur des entrées et des sorties de fonds dans le portefeuille et représente le taux de rendement personnel de l’investisseur. Tous les rendements sont annualisés et exprimés en dollars américains.

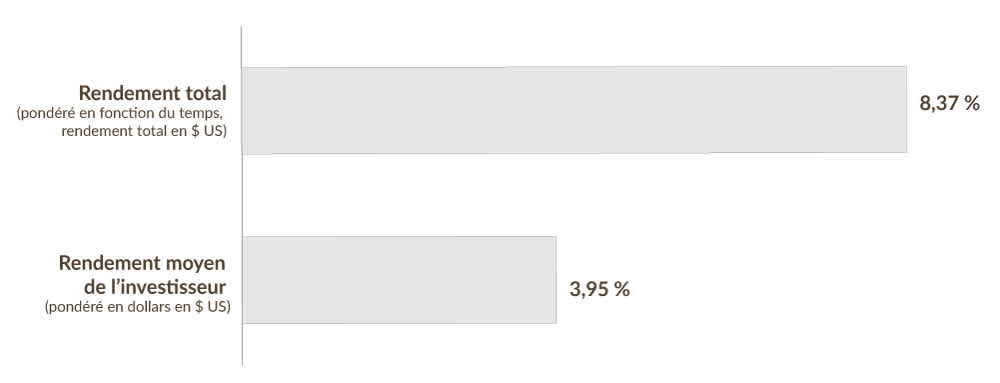

Le diagramme ci-dessus est probablement celui que nous utilisons le plus dans le domaine. Nous aimerions ne plus jamais y avoir recours, mais cela n’arrivera pas avant que ne cesse ce comportement nuisible. Force est d’admettre que les relations à court terme, aussi attirantes soient-elles, ne sont pas aussi intéressantes qu’elles y paraissent. Il suffit d’examiner à quel point les émotions et les réflexions à court terme ont eu une incidence négative sur le rendement des investisseurs dans le fonds Vanguard 500 Index. Vous trouverez ci-dessous les rendements annualisés du fonds sur 10 ans par rapport aux rendements des investisseurs qui ont réalisé des placements dans celui-ci.

Vanguard 500 Index Fund (VFINX) : Rendements annualisés sur 10 ans

Du 31 décembre 2007 au 31 décembre 2017

Source : Morningstar Direct.

On pourrait s’attendre à ce que les investisseurs obtiennent le même rendement que le fonds dans lequel ils ont investi, mais, dans ce cas-ci, cela n’a pas été le cas, au contraire. Sur dix ans, les investisseurs ont obtenu un rendement dans le fonds négocié en bourse (FNB) d’environ la moitié du rendement du FNB à faible coût.

Trouvez le chemin vers nous

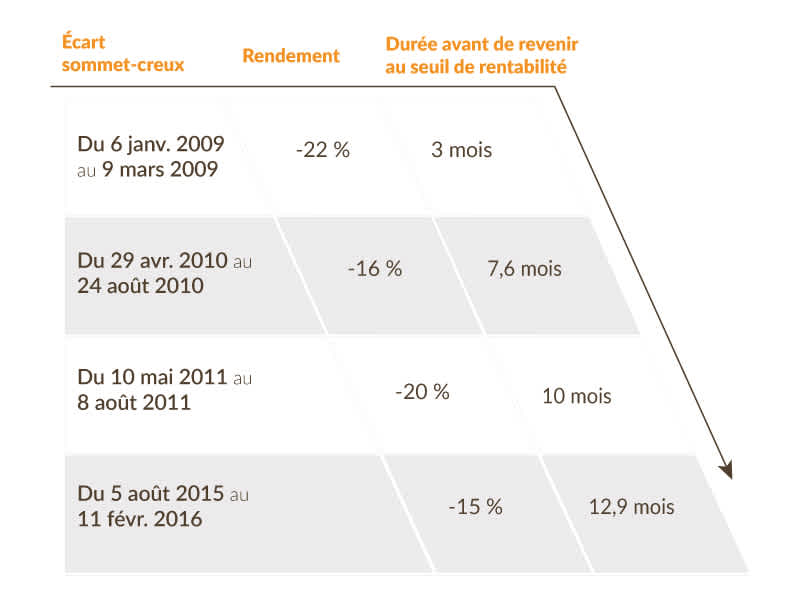

Nous voulons tout avoir. Nous sommes à la recherche de relations à long terme, car il y a longtemps que les aventures sans lendemain ne nous attirent plus. Nous le savons, ce n’est pas chose facile. Nous n’aurons pas toujours si fière allure. Vous devez comprendre cela. Nous sommes prêts à nous engager envers vous, est-ce la même chose de votre côté? Posez-vous la question suivante : si notre performance commence à se détériorer à un moment donné, nous resterez-vous fidèle ou commencerez-vous à regarder ailleurs? Il y aura des périodes difficiles, croyez-nous. Vous n’avez qu’à regarder les plus importantes baisses du Portefeuille mondial EdgePoint enregistrées au cours des années.

Baisses importantes du Portefeuille mondial EdgePoint

Du 17 novembre 2008 au 31 décembre 2017 :

Rendements totaux annualisés, net de frais, en $CA au 31 décembre 2017

Portefeuille canadien EdgePoint – série A

ÀCJ : 16,68 %; 1 an : 16,68 %; 3 ans : 14,24 %; 5 ans : 20,67 %; Depuis la création (17 nov. 2008) : 17,13 %

Résultats d’investissement en fonction du rendement historique de la série A du Portefeuille mondial EdgePoint.

Nous avons connu des moments très difficiles, qui sont revenus nous hanter une fois de plus récemment, lorsque les marchés ont été pris d’assaut par la volatilité, ce qui a entraîné un recul de 6,3 % du Portefeuille mondial*. Soyez assuré que nous ferons toujours de notre mieux pour qu’il en soit ainsi à l’avenir.

Ne vous inquiétez pas, nous ne nous attendons pas à ce que vous fassiez cela seul. Nous vous recommandons fortement d’avoir recours aux conseils d’un tiers pour vous seconder lors des difficultés relationnelles que vous traverserez. Un conseiller financier peut vous aider à respecter vos objectifs à long terme en étant à vos côtés lors des périodes difficiles et précaires. Il comprend vos objectifs et collabore avec vous afin que vous les atteigniez. Demander de l’aide est un signe de force, non de faiblesse. Sans parler du fait que l’Institut des fonds d’investissement du Canada (IFIC) a fait la comparaison des ménages qui font appel à un conseiller et ceux qui ne le font pas et a constaté que les premiers disposaient d’un actif beaucoup plus élevé, qu’ils épargnaient deux fois plus et qu’ils profitaient de rendements de placement à long terme plus vigoureux†.

Le véritable amour sait se faire attendre

Nous sommes heureux d’annoncer que jusqu’à maintenant les résultats suggèrent que nous avons attiré un nombre élevé de monogames en série. Nous sommes heureux de vous informer que jusqu’à maintenant, les données indiquent que nous avons gagné de nombreux cœurs soupirants. Les taux de rendement pondéré en fonction des flux de trésorerie externes sur cinq ans pour un investisseur EdgePoint moyen se sont chiffrés à 16,63 %‡. Cela signifie que nous croyons que notre investisseur moyen n'est pas victime des erreurs de la relation commune que beaucoup font. Avoir des objectifs à long terme et être accompagné d’une personne qui vous oriente tout au long du parcours contribuent à vous éviter les échecs à court terme.

Bien qu’il y ait des raisons d’être optimistes, nous sommes tout de même préoccupés qu’une part de l’attention que nous recevons ne soit pas pour les bonnes raisons. Nous connaîtrons des périodes creuses, ne vous trompez pas. Par conséquent, nous vous recommandons d’y réfléchir à deux fois avant de vous investir dans cette relation. Nous sommes à la recherche de partenaires qui nous appuieront à travers les hauts et les bas qui accompagnent une relation durable, car nous croyons qu’à long terme nous en retirerons tous deux des avantages.

Voici les indices auxquels nous faisons référence dans la présentation :

L’indice S&P 500 est un indice boursier qui est fondé sur la capitalisation boursière des 500 plus grandes sociétés américaines et qui couvre environ 80 % de la capitalisation boursière disponible.

Le fonds Vanguard 500 Index Fund Investor Shares (VFINX) est un fonds négocié en bourse dont l’objectif est de suivre le rendement de l’indice S&P 500.

L’indice Bloomberg Barclays U.S. Aggregate Bond Index est un indice pondéré selon la capitalisation boursière constitué de certaines des obligations américaines de qualité supérieure les plus négociées sur le marché.

†Cockerline, Jon. « Nouveaux éléments attestant de la valeur du conseil financier » L’Institut des fonds d’investissement du Canada, novembre 2012, https://www.ific.ca/wp-content/uploads/2013/08/Nouveaux-éléments-attestant-la-valeur-du-conseil-financier-Novembre-2012.pdf/1653/.

‡Rendements moyens de l’investisseur EdgePoint : CIBC Mellon, rendements de l’investisseur EdgePoint moyen, correspondant aux rendements moyens pondérés en fonction des flux de trésorerie externes, déduction faite des frais, parmi les investisseurs qui détenaient des portefeuilles EdgePoint entre le 31 décembre 2012 et le 31 décembre 2017. Les rendements pondérés en fonction des flux de trésorerie externes représentent le taux de rendement personnel du client, compte tenu de ses décisions concernant le moment et l’ampleur des entrées et des sorties de fonds dans le portefeuille.