Cette fois-ci, c’est différent... n’est-ce pas? – 2e trimestre 2024

Cymbria, qui détient 20,1 % de Gestion de patrimoine EdgePoint inc. a récemment tenu la 16e édition annuelle de la Journée Cymbria à Toronto, au Koerner Hall, un édifice à l’architecture remarquable, également connu sous le nom de siège social du Royal Conservatory of Music. Les membres de l’équipe d’investissement sont très fiers de recevoir des investisseurs d’un bout à l’autre du pays pour cet événement et se réjouit toujours de l’occasion qui lui est donnée de passer du temps avec des personnes partageant les mêmes idées. Pour tous ceux qui n’ont jamais assisté à une Journée Cymbria, je vous encourage vivement à envisager de venir l’année prochaine – nous serions heureux de vous y voir.

Après 16 ans, on pourrait penser que le format est devenu une science, et pourtant, chaque année, nous le modifions car, si la méthode d’investissement ne change pas, presque tout le reste change. Le changement majeur de cette année a été la prolongation de la séance de questions – nous avons raccourci les remarques préparées pour avoir plus de temps pour répondre aux questions de l’auditoire. L’objectif était double : donner l’occasion à un plus grand nombre de membres de l’équipe d’investissement de contribuer, tout en nous permettant de passer plus de temps à parler des sujets que l’auditoire a jugés les plus pertinents. Naturellement, nous ne pouvons répondre qu’à un nombre limité de questions et même si nous avons répondu à un nombre record de 21 questions cette année (soit une augmentation de plus de 100 % par rapport à l’année dernière!), cela ne représente qu’une petite fraction de l’ensemble des questions soumises. L’objectif de ce commentaire est d’aider à répondre à certaines des questions auxquelles nous n’avons pas pu répondre lors de l’événement, et personne ne sera surpris d’apprendre que le sujet le plus abordé cette année était l’intelligence artificielle (IA).

Ce qui rend la Journée Cymbria spéciale, c’est qu’elle est bien plus qu’une simple réunion annuelle. Il y a de nombreuses interactions pertinentes entre les membres de l’équipe d’investissement et les investisseurs qui partagent les mêmes idées. Nous avons beaucoup de temps pour partager nos points de vue tout en écoutant ceux des autres. Au cours de ces échanges, une phrase revient souvent lorsque le sujet de l’IA est abordée : Cette fois, c’est différent.

Une brève introduction à l’IA

Comme son nom l’indique, l’IA est le concept qui consiste à recréer une intelligence de type humain par le biais d’ordinateurs. Elle existe sous une forme ou une autre depuis les premiers ordinateurs, avec une série infinie de premières où les ordinateurs ont pu faire quelque chose de mieux que les humains pour la première fois, comme le jeu de dames dans les années 1950, les échecs dans les années 1990 et le jeu de Go en 2016 (bien que l’IA ne soit pas que relié au jeu, comme nous allons le voir).

Pourquoi l’IA est-elle si passionnante aujourd’hui? Des percées significatives ont permis à la technologie de faire un énorme bond en avant en termes de capacités. La plus importante s’est produite en 2017 lorsque des chercheurs de Google ont découvert le « modèle de transformateur », une architecture qui a profondément influencé le domaine du traitement du langage naturel. Sa découverte et son application ont conduit à des modèles avancés tels que ChatGPT d’OpenAI. Depuis 2017, nous avons constaté un rythme de progrès beaucoup plus rapide dans le domaine de l’IA. L’optimisme qui entoure cette trajectoire continue alimente l’engouement des personnes au sein de l’industrie et à l’extérieur de celle-ci.

Vous ne croyez pas à l’engouement?

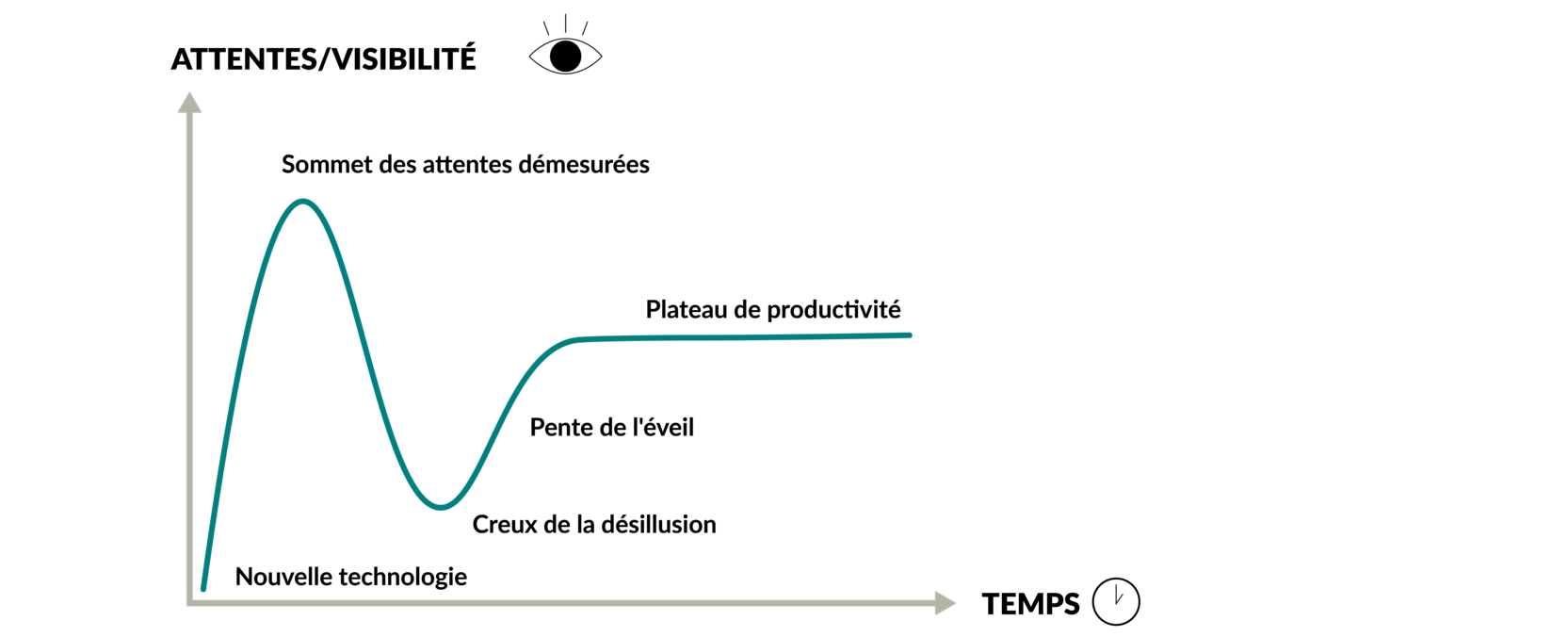

Gartner est une société américaine de recherche et de conseil dans le domaine des technologies qui est notamment connue pour avoir introduit le « cycle de l’engouement ». Selon ce cycle, les technologies traversent souvent une période d’attentes exagérées avant que la réalité ne s’impose. Ce processus transforme les actions en montagnes russes, avec des montées fulgurantes suivies de dégringolades tout aussi importantes. Nous avons observé ce phénomène se produire pour d’innombrables technologies au fil des ans, notamment la blockchain, la réalité virtuelle, l’internet des objets, l’impression 3D et, bien sûr, l’internet lui-même.

Le cycle de l’engouement

Source : Gartner, Inc. « Gartner Hype Cycle », Gartner.com.

L’internet a donné lieu à l’une des plus grandes bulles d’investissement que le monde n’ait jamais connues. Il a également été à l’origine de certains des plus grands changements technologiques de tous les temps. Alors que les investisseurs avaient raison quant à l’ampleur du changement, une mauvaise synchronisation du marché a entraîné d’innombrables mauvais investissements. À bien des égards, l’IA est comparable à la bulle technologique. Il s’agit d’une technologie de grande envergure qui promet de changer fondamentalement la façon dont le monde fonctionne. Ce qui est différent cette fois-ci, c’est que les entreprises sont « réelles » ou rentables. Cela implique que les entreprises de la bulle technologique n’étaient ni l’une ni l’autre, et pourtant nombre d’entre elles l’étaient, comme Microsoft, Amazon, Intel, Adobe, Cisco, Texas Instruments, Comcast et Qualcomm. Elles existent et prospèrent encore aujourd’hui, mais il leur a fallu une décennie ou plus pour dépasser de manière significative les sommets atteints à la fin des années 1990 et au début des années 2000. Qualcomm est l’exemple parfait d’une entreprise de qualité dont le prix de l’action était surévalué au début de ce siècle :

Cours de l’action de Qualcomm Inc.

Du 31 déc. 1999 au 31 déc. 2019

Source : Bloomberg LP. EdgePoint a commencé à acheter des titres Qualcomm le 12 janvier 2023 dans le Portefeuille mondial EdgePoint, le Portefeuille mondial de fonds de revenu et de croissance EdgePoint et Cymbria, et le 8 août 2023 dans le Portefeuille canadien EdgePoint, le Portefeuille canadien de fonds de revenu et de croissance EdgePoint. Au 30 juin 2024, les titres Qualcomm étaient détenus dans tous les portefeuilles susmentionnés. Les informations sur les titres de la société servent uniquement à illustrer l’application de la méthode d’investissement EdgePoint et ne constituent pas des conseils en matière d’investissement. Elles ne sont pas représentatives de l’ensemble du portefeuille et ne constituent pas une garantie de rendements futur. Le Groupe de placements EdgePoint inc. peut acheter ou vendre des titres de l’entreprise.

Nous en revenons donc aux quatre mots que John Templeton a décrits comme les mots les plus dangereux de l’investissement : « Cette fois-ci, est-ce différent? » Nous n’en savons rien. Ce que nous savons, c’est qu’en dehors de Nvidia Corp. et d’un petit nombre d’entreprises connexes, nous n’avons pas encore vu les revenus ou les bénéfices qui seraient normalement associés aux billions de dollars de capitalisation boursière que les investisseurs ont associés à l’IA. Seul l’avenir nous le dira.

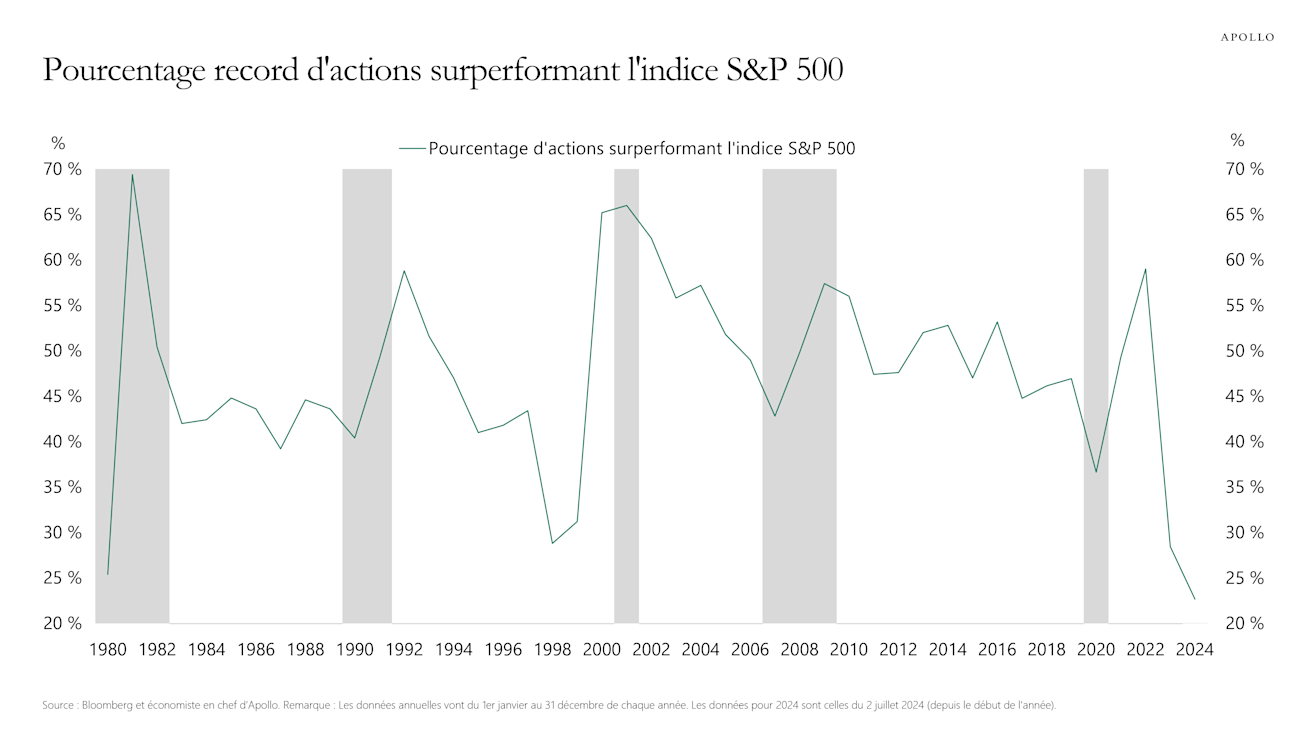

L’une des similitudes indiscutables avec la bulle technologique est la largeur du marché, qui mesure le nombre d’actions qui battent le marché. À l’instar de la hausse de 1998 et 1999, nous constatons qu’un très petit nombre d’actions de l’indice S&P 500 surpassent l’indice dans son ensemble. En fait, 2024 est en passe de devenir l’année où le nombre d’actions battant l’indice sera le plus faible depuis 50 ans, prenant ainsi la place de 1998 sur le podium. Le thème dominant au sein de ce petit groupe de surperformants est l’idée qu’ils seront des gagnants de la course à l’IA.

Pourcentage d’actions de l’indice S&P 500 surperformant l’indice

De 1er janv. 1980 à 31 déc. 2024

Source : Torsten Sløk, « Percentage of S&P 500 Stocks Outperforming the Index », July 11, 2024, ApolloAcademy.com. L’indice S&P 500 est un indice large, pondéré en fonction de la capitalisation boursière, composé de 500 actions américaines parmi les plus importantes et les plus répandues. Il est impossible d’investir dans l’indice.

Un certain nombre d’entreprises qui ont gagné dans la bulle technologique sont aujourd’hui considérées comme des gagnantes de l’IA. Un exemple intéressant est celui de Corning Inc, un fabricant de fibres optiques. Pour ceux qui ne connaissent pas, les câbles à fibres optiques sont les autoroutes de l’internet, l’infrastructure qui permet d’envoyer des données dans le monde entier à la vitesse de la lumière.

Il n’a pas fallu longtemps aux investisseurs pour comprendre que l’internet nécessiterait de vastes réseaux de fibres optiques, et Corning était un leader du secteur. Entre 1999 et 2000, le chiffre d’affaires de Corning a augmenté de 70 % et l’entreprise a enregistré des bénéfices records (encore un exemple d’entreprise réelle et rentable). D’innombrables milliards ont été dépensés pour les réseaux de fibres optiques afin de devancer la richesse incalculable qui serait créée par l’internet, mais il n’y avait qu’un seul problème. Alors que l’argent a été dépensé et que les réseaux ont été construits, les revenus promis par l’internet sont arrivés avec une dizaine d’années de retard. Cela a conduit à la faillite de nombreuses sociétés de fibres optiques, dont WorldCom, Global Crossings et d’autres. Le cours de l’action Corning était supérieur à 100 $US au sommet atteint à la fin de l’année 2000, avant de chuter de 989 %. 24 ans plus tard, l’action est toujours en baisse de plus de 50 % par rapport à ses plus hauts niveauxi.

Il existe des similitudes intéressantes avec la situation actuelle. À l’instar de l’internet, la plupart des gens croient que l’IA aura un impact important sur la société au cours des prochaines décennies et, tout comme la fibre était l’épine dorsale de l’internet, les semi-conducteurs sont l’épine dorsale de l’IA. Des milliards de dollars ont été dépensés pour la fibre, tout comme des milliards sont dépensés pour les semi-conducteurs. La question qui se pose aujourd’hui est la suivante : « Quand les entreprises commenceront-elles à rentabiliser tous ces investissements? » Pensez à vous ou à votre famille. Payez-vous actuellement un abonnement pour utiliser l’IA? Utilisez-vous quotidiennement un service d’IA? Si ce n’est pas le cas, connaissez-vous des gens qui le font? Quels sont les produits qui justifient aujourd’hui les sommes dépensées pour l’infrastructure de l’IA?

Réflexion de second niveau

Comme d’autres avancées technologiques, l’internet a donné naissance à des entreprises et à des produits qui n’étaient pas évidents au départ, tels que l’informatique dématérialisée et les téléphones intelligents. En matière d’investissement, nous recherchons ces occasions par une réflexion de second niveau.

L’IA peut accomplir beaucoup de choses, y compris aider à démontrer le processus de la pensée de second niveau. Nous pouvons commencer par poser la question suivante : « Et si l’IA avait un impact majeur sur la société au cours des prochaines décennies? »ii. Pour que ce scénario se réalise, il faut que les gens l’utilisent. Plus il y a d’utilisateurs, plus l’impact potentiel est important. Cela a des implications :

L’IA nécessite des semi-conducteurs

Aujourd’hui, lorsque vous interagissez avec ChatGPT ou un autre modèle, vos données sont envoyées à un centre de données où le modèle est stocké et exploité. Cela signifie que vous pouvez donner vos données lorsque vous interagissez avec eux. Souvent, vous devez également payer un abonnement pour couvrir les coûts liés à l’exploitation d’un centre de données. Naturellement, les gens voudront bénéficier des avantages de l’IA sans céder leurs données ou payer pour utiliser l’ordinateur de quelqu’un d’autre. Puisque la plupart d’entre nous ont un ordinateur dans leur poche, pourquoi ne pas utiliser celui que nous avons déjà payé? Au fil du temps, nous pourrions voir une quantité croissante d’IA sur des appareils tels que votre téléphone, votre ordinateur portable ou même votre voiture. Cela nécessite une augmentation importante de la quantité de calcul sur l’appareil, tout en n’ayant idéalement pas d’impact majeur sur la durée de vie de la batterie. Qualcomm Inc., chef de file mondial dans la conception de semi-conducteurs à haut rendement énergétique, pourrait en tirer profit.

La fabrication de semi-conducteurs nécessite des équipements spécifiques

Quel que soit l’endroit où l’IA se développe, que ce soit sur votre téléphone ou dans un centre de données, elle nécessitera beaucoup de semi-conducteurs. La fabrication de semi-conducteurs nécessite un équipement hautement spécialisé que seul un petit nombre d’entreprises fournit. Applied Materials, Inc. constitue un chef de file mondial dans la fabrication des équipements nécessaires à la fabrication des semi-conducteurs.

Les centres de données ont besoin de refroidissement

L’IA a déjà un impact sur la conception des centres de données. Les entreprises construisent des installations plus grandes qui nécessitent plus d’énergie. Avant l’avènement de l’IA, les centres de données nécessitaient des dizaines de mégawatts d’énergie, contre des centaines aujourd’hui. L’augmentation de la puissance s’accompagne d’une augmentation de la chaleur qui doit être dissipée.

La manière traditionnelle de refroidir les appareils électroniques est d’utiliser des ventilateurs. Les ventilateurs nécessitent des roulements à billes miniatures et le premier fabricant mondial de roulements à billes miniatures est MinebeaMitsumi, Inc.

Les centres de données en sont arrivés à un point où les ventilateurs ne suffisent plus, car la chaleur produite est trop importante. Ils sont donc contraints d’intégrer le refroidissement par liquide en plus des ventilateurs. Les systèmes de refroidissement par liquide nécessitent des échangeurs de chaleur et le principal fabricant mondial d’échangeurs de chaleur est Alfa Laval AB.

Les centres de données ont également besoin d’électricité

Après environ deux décennies de stagnation de la demande d’électricité, nous commençons à observer les signes d’un retour à la croissance de la demande à long terme, les centres de données y contribuant largement. Les propriétaires de centres de données se tournent vers les sources d’énergie renouvelables, ce qui a conduit Brookfield Asset Management Ltd. à signer l’un des plus grands accords de fourniture d’électricité jamais annoncés avec Microsoft – un accord qui visait à développer 10,5 gigawatts de nouvelles énergies renouvelables au cours des cinq prochaines années.

Il s’agit de cinq entreprisesiii que vous possédez dans nos portefeuilles et qui sont toutes des chefs de file mondiaux dans leur domaine d’activité. Elles pourraient être fortement exposées à l’IA au cours de la prochaine décennie, mais le prix de leurs actions suggère qu’elles ne sont pas considérées comme des bénéficiaires aujourd’hui. Pour chacune de ces entreprises, nous avons une thèse sur les raisons pour lesquelles elles peuvent devenir beaucoup plus importantes dans cinq ans, et on ne nous demande pas de payer pour cette croissance. Aucun de nos investissements dans ces entreprises n’était basé sur une thèse d’IA. En d’autres termes, l’IA représente une option gratuite pour chacune d’entre elles.

Nos perspectives sur l’intelligence artificielle

La célèbre phrase de Mark Twain « l’histoire ne se répète pas, mais elle rime » résume probablement le mieux la situation actuelle. Quel que soit le domaine d’investissement en vogue, vous pouvez être assuré que nous restons fidèles à notre méthode intemporelle, qui consiste à acheter des entreprises dont les perspectives de croissance future sont sous-estimées.

Nous sommes optimistes en ce qui concerne l’IA et y voyons un potentiel incroyable à long terme. Il existe des façons de l’intégrer à votre entreprise dès aujourd’hui et nous travaillons à partager certaines des recherches que nous avons effectuées jusqu’à présent. Si cela vous intéresse, n’hésitez pas à communiquer avec EdgePoint.

Nous vous remercions de votre confiance. Nous travaillons fort chaque jour pour être dignes de celle-ci.